Phân Tích Sự Hợp Lưu

Thị trường Bitcoin đang ở một vị thế thú vị với mỗi BTC trung bình vẫn tăng gấp 2 lần, trong khi hầu hết những Người nắm giữ ngắn hạn đều đang thua lỗ. Một loạt các thước đo độ biến động cũng đang bị nén mạnh, cho thấy một động thái lớn hơn sắp xảy ra.

Tóm tắt

- Mặc dù giá Bitcoin giao dịch đi ngang và giảm, một tỷ lệ đáng kể của thị trường vẫn đang có lãi, với những người nắm giữ ngắn hạn chịu phần lớn thua lỗ.

- Bằng cách sử dụng kết hợp các mô hình định giá on-chain và các chỉ báo kỹ thuật, chúng tôi xác định và khảo sát một loạt các kịch bản tiềm năng cho thị trường trong tương lai.

- Độ biến động tiếp tục bị nén lại cho thấy mức độ thờ ơ của nhà đầu tư nhưng cũng cho thấy khả năng về biến động tăng cao sắp tới.

Lợi nhuận thị trường vẫn ở mức cao

Khi BTC bị bán tháo xuống khu vực $60k, sự sợ hãi và tâm lý giảm giá có thể được thấy rõ giữa nhiều nhà đầu tư tài sản kỹ thuật số. Điều này không có gì là bất thường khi sự thờ ơ xuất hiện và thị trường trì trệ không biến động.

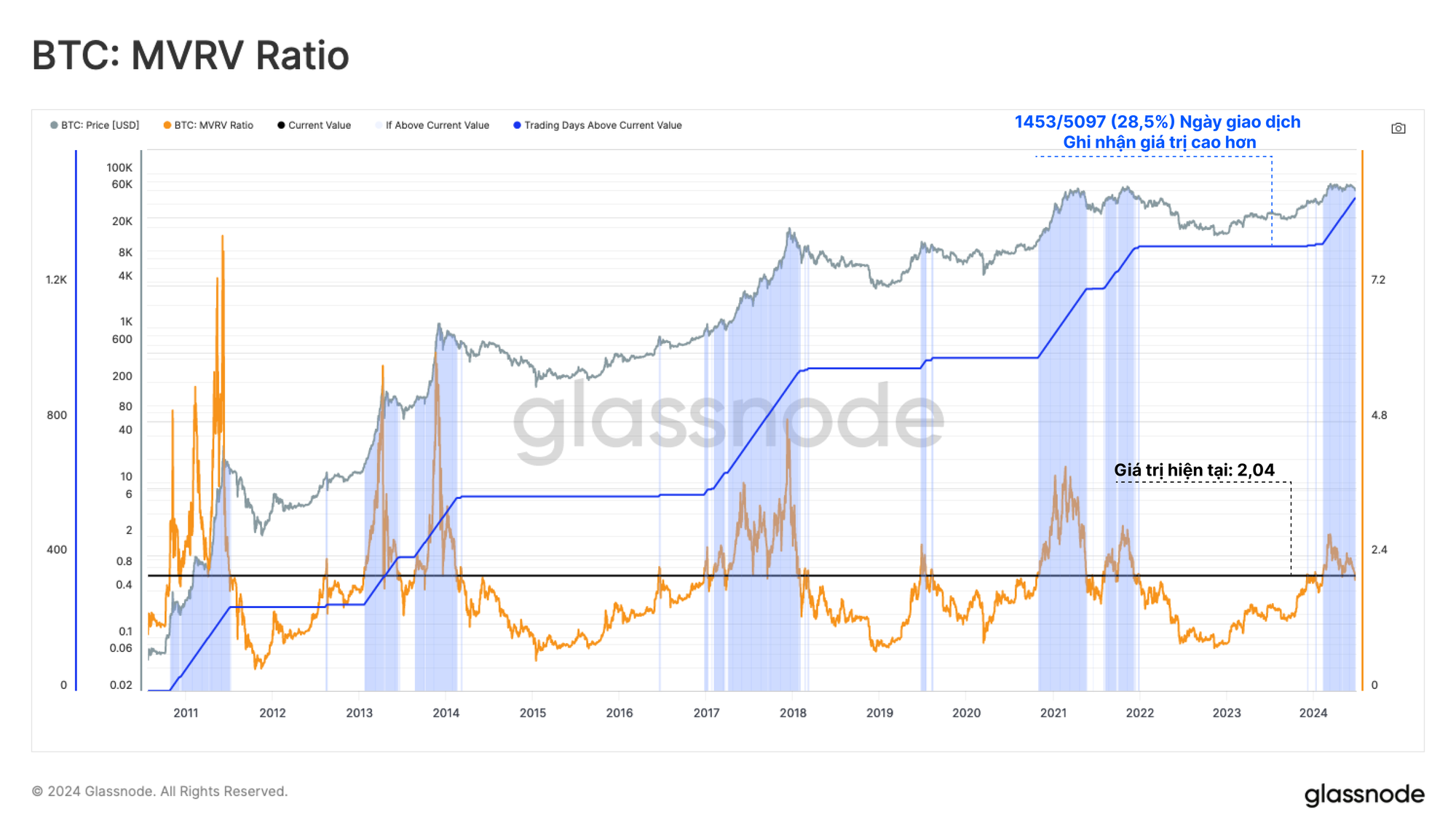

Tuy nhiên, từ lăng kính của MVRV Ratio, lợi nhuận tổng hợp của nhà đầu tư vẫn rất cao, với mỗi đồng coin trung bình vẫn có lợi nhuận gấp đôi. Đây là cấp độ thường mô tả các giai đoạn “Nhiệt tình” và “Hưng phấn” của thị trường tăng giá.

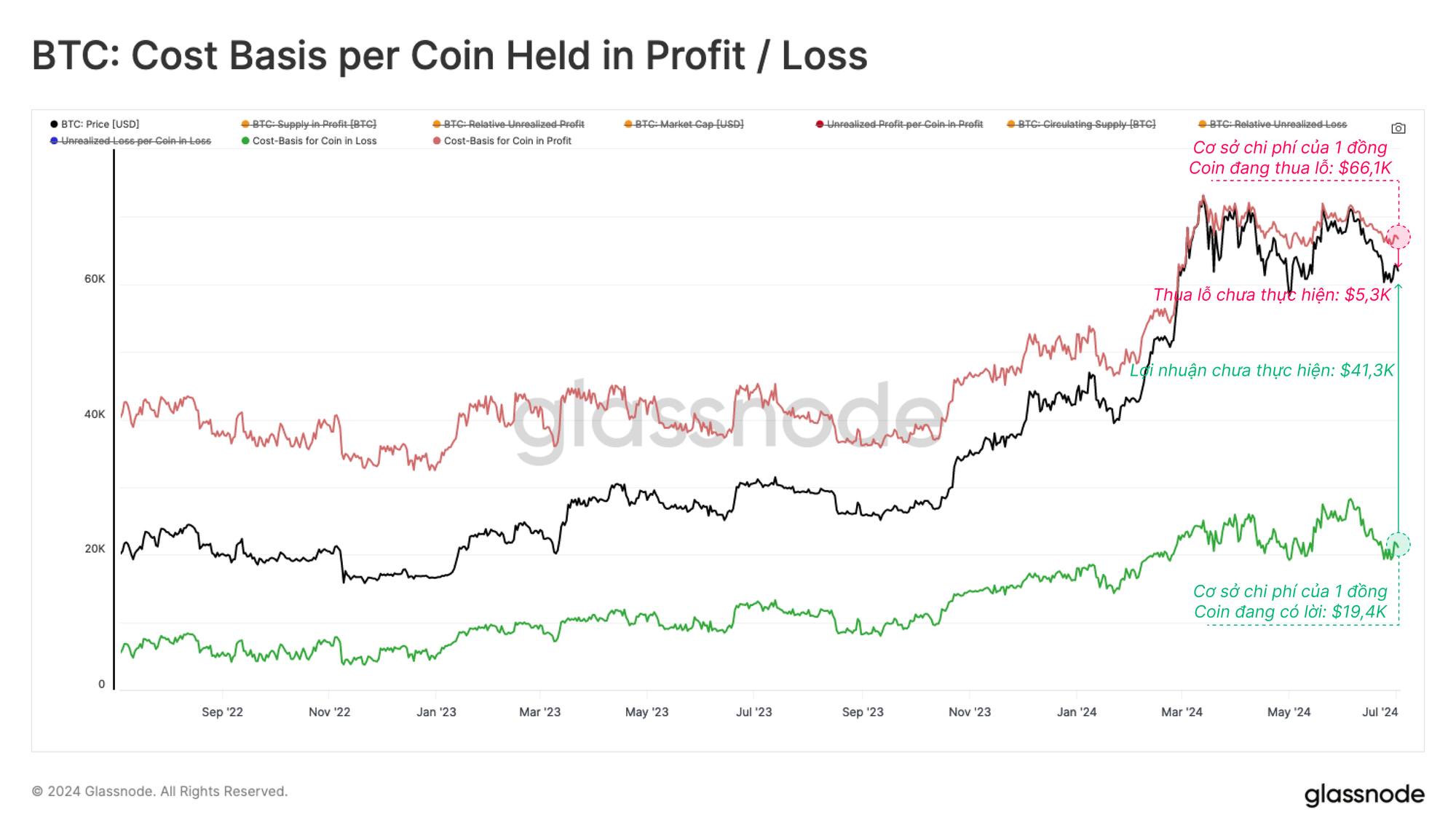

Phân tích sâu hơn một lớp, chúng tôi có thể tách biệt tất cả các đồng coin đang ở vị thế lãi hoặc lỗ chưa thực hiện. Điều này cho phép chúng tôi đánh giá cơ sở chi phí trung bình của từng nhóm, cũng như mức độ trung bình của lãi và lỗ chưa thực hiện được nắm giữ trong mỗi đồng coin.

- 🔴 Trung bình mỗi BTC đang nắm giữ lợi nhuận chưa thực hiện là +$41,3k, với cơ sở chi phí khoảng 19,4k USD. Lưu ý rằng con số này sẽ bị sai lệch một phần bởi các đồng coin được di chuyển lần cuối trong các chu kỳ trước đó, bao gồm thực thể Patoshi, những người khai thác sớm và những BTC đã mất.

- 🔵 Mỗi BTC thua lỗ trung bình đang nắm giữ khoản lỗ chưa thực hiện là -$5,3k và có cơ sở chi phí khoảng $66,1k. Những BTC này chủ yếu được nắm giữ bởi những Người nắm giữ ngắn hạn, vì rất ít ”người mua tại đỉnh” từ chu kỳ năm 2021 vẫn còn giữ cho đến hiện tại.

Cả hai số liệu này đều có thể giúp xác định các điểm có thể gây áp lực bán khi các nhà đầu tư tìm cách giữ lợi nhuận của họ và/hoặc tránh nắm giữ các khoản lỗ chưa thực hiện có thể nặng nề hơn.

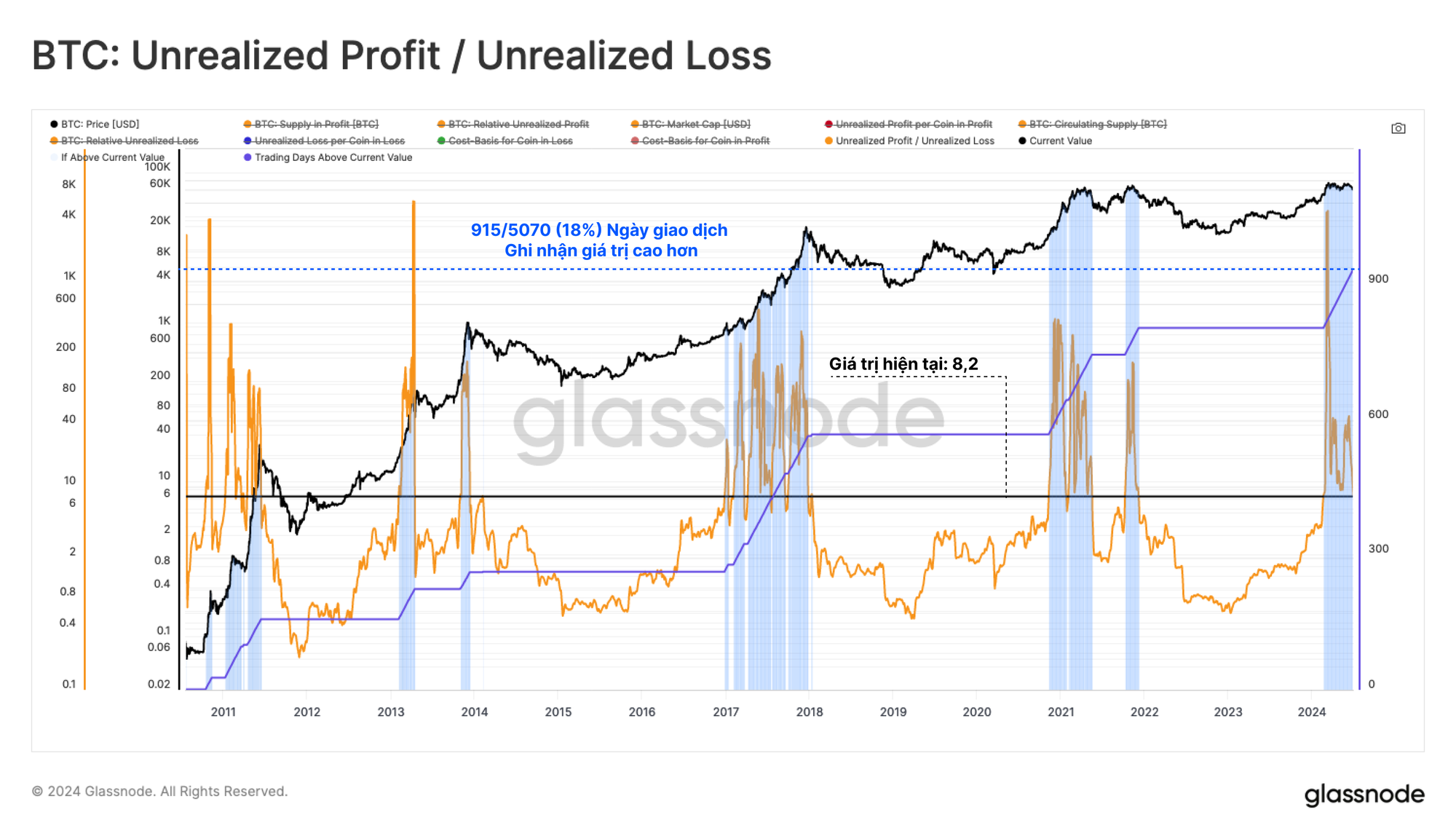

Nếu nhìn vào tỷ lệ giữa lãi/lỗ chưa thực hiện trên mỗi BTC, chúng tôi có thể thấy rằng mức độ lãi trên giấy tờ lớn hơn 8,2 lần so với lỗ trên giấy tờ. Chỉ 18% số ngày giao dịch ghi nhận giá trị tương đối lớn hơn, tất cả đều nằm trong giai đoạn hưng phấn của thị trường tăng giá.

Có thể lập luận rằng ATH tháng 3 được thiết lập sau khi các quỹ ETF được thông qua có một số đặc điểm trùng khớp với các đỉnh lịch sử của thị trường tăng giá.

Củng cố dự đoán thông qua sự hợp lưu

Giá Bitcoin đang củng cố trong phạm vi được xác định rõ ràng từ $60k đến $70k kể từ ATH tháng 3, với mức độ thờ ơ và nhàm chán của nhà đầu tư được duy trì. Điều này dẫn đến sự thiếu quyết đoán trên diện rộng và thị trường đã không thể thiết lập được xu hướng mạnh mẽ theo cả hai hướng.

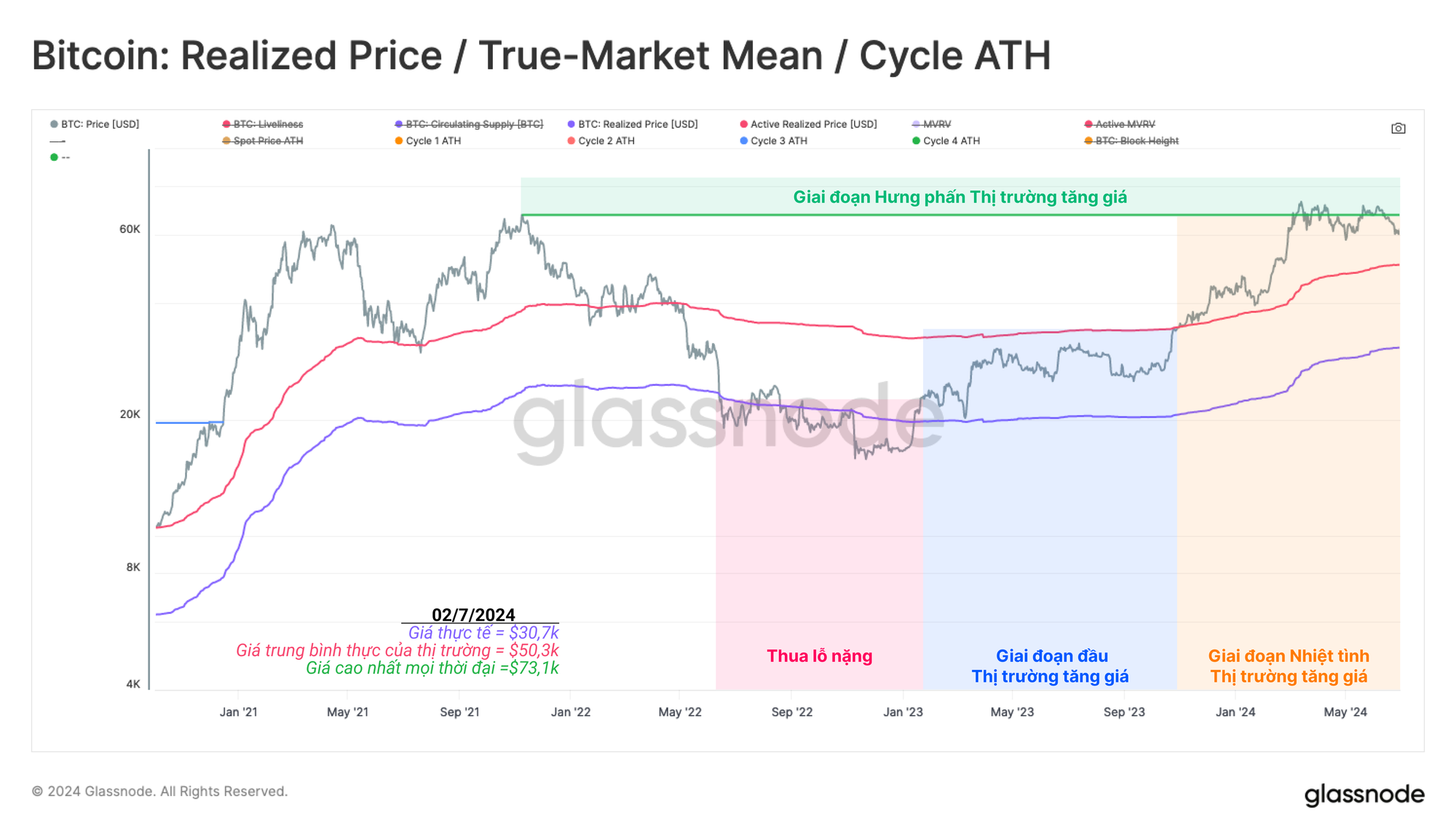

Để xác định vị trí của chúng ta trong chu kỳ, chúng tôi sẽ tham khảo một khung tham chiếu được đơn giản hóa để xem xét các chu kỳ lịch sử của thị trường Bitcoin:

- 🔴 Thị trường giảm giá sâu: Giá giao dịch dưới Giá thực tế.

- 🔵 Thị trường tăng giá giai đoạn đầu: Giá giao dịch giữa Giá thực tế và Giá trị trung bình thực của thị trường.

- 🟠 Thị trường tăng giá nhiệt tình: Giá giao dịch giữa ATH và Giá trị trung bình thực của thị trường.

- 🟢 Thị trường tăng giá hưng phấn: Giá giao dịch trên ATH của chu kỳ trước.

Hiện tại, giá vẫn nằm trong giai đoạn tăng giá Nhiệt tình sau một vài chuyến du ngoạn rất ngắn vào Vùng hưng phấn. Giá trị trung bình thực của thị trường đang ở mức 50.000 USD, đại diện cho cơ sở chi phí trung bình của mỗi nhà đầu tư đang hoạt động.

Thị trường tăng trưởng vĩ mô được đoán sẽ tiếp tục nếu mức định giá quan trọng này vẫn được duy trì.

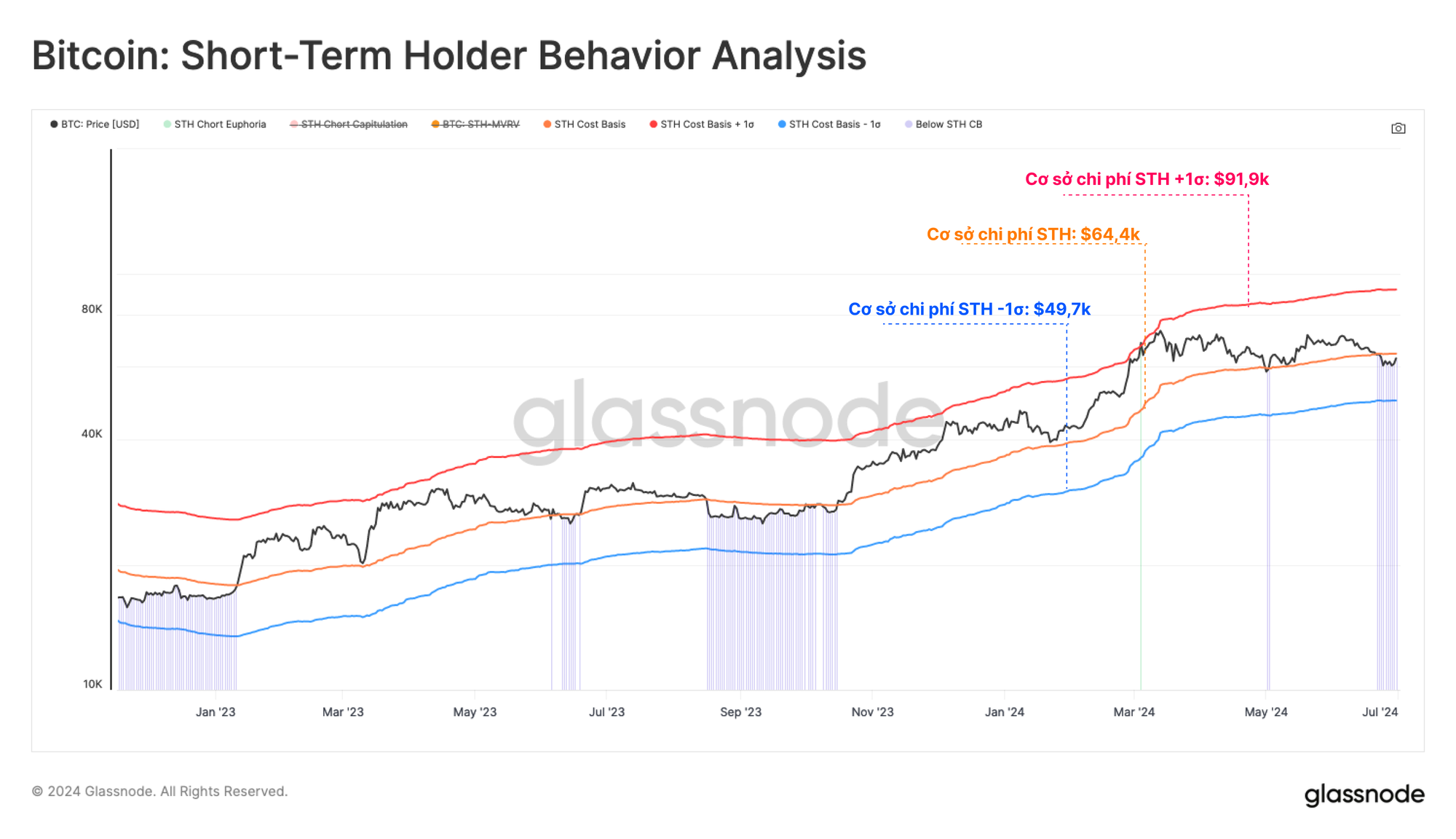

Tiếp theo, chúng tôi sẽ xem xét nhóm Người nắm giữ ngắn hạn và phủ lên cơ sở chi phí của họ các mức biểu thị độ lệch chuẩn +-1. Điều này cung cấp góc nhìn về các vùng giá nơi mà những người nắm giữ nhạy cảm về giá này có thể bắt đầu phản ứng:

- 🔴 Lợi nhuận chưa thực hiện đáng kể báo hiệu thị trường có khả năng quá nóng, hiện ở giá trị $92k.

- 🟠 Mức hòa vốn của nhóm STH là $64k, giá giao ngay hiện thấp hơn nhưng đang cố gắng giành lại mốc này.

- 🔵 Mức lỗ chưa thực hiện đáng kể báo hiệu thị trường có khả năng bán quá mức, hiện ở mức giá trị là $50k. Điều này phù hợp với Giá trị trung bình thực của thị trường như một điểm đột phá của thị trường tăng giá.

Đáng chú ý là chỉ 7% số ngày giao dịch ghi nhận giá giao ngay dưới dải -1SD, khiến điều này tương đối hiếm khi xảy ra.

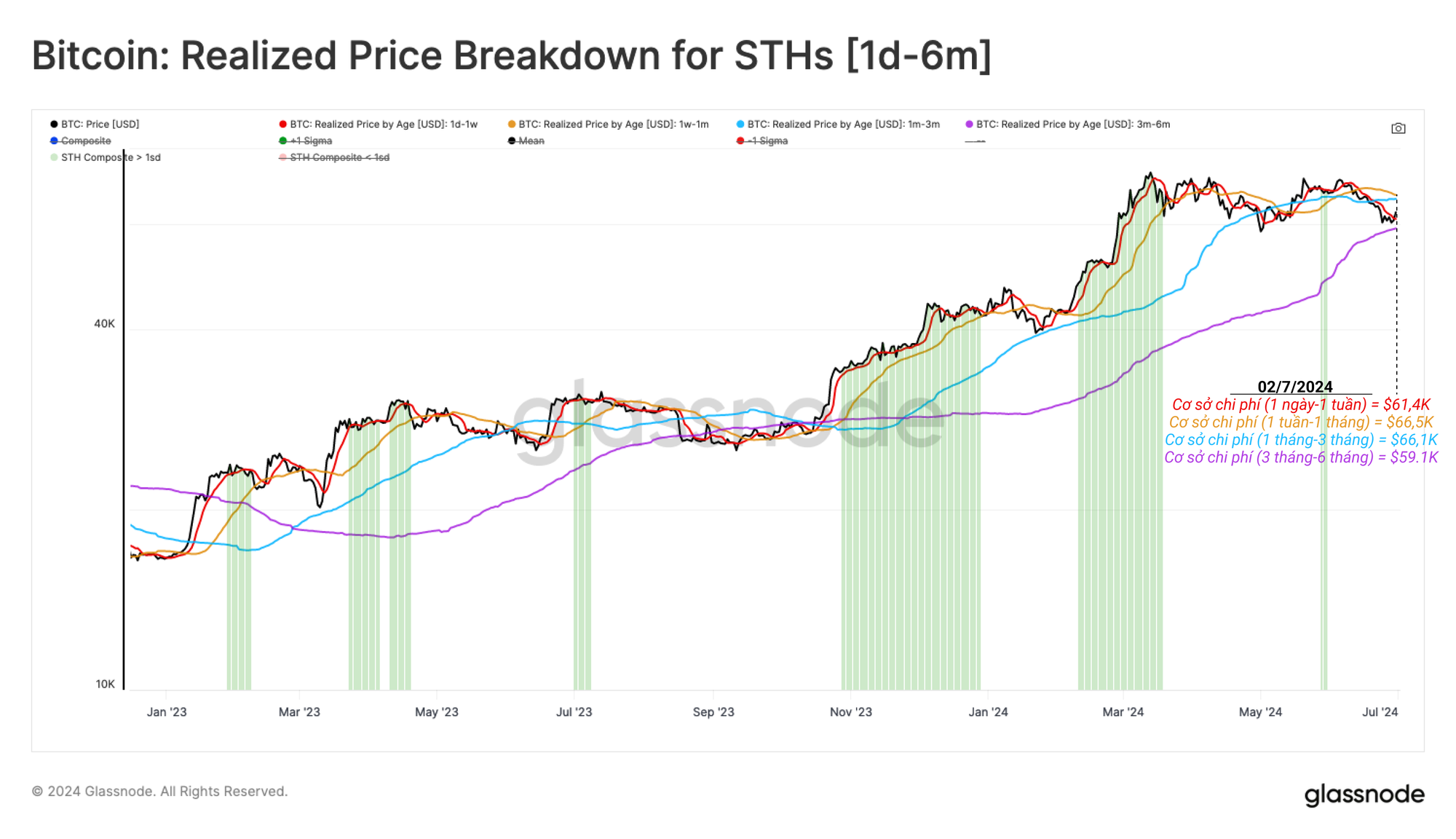

Với giá giao dịch dưới cơ sở chi phí STH, việc kiểm tra mức độ căng thẳng tài chính trong các tập hợp con khác nhau của nhóm này là hợp lý. Bằng cách sử dụng bảng phân tích theo số liệu về độ tuổi, chúng tôi có thể phân tích và kiểm tra cơ sở chi phí của các nhóm phụ có độ tuổi khác nhau trong nhóm Người nắm giữ ngắn hạn.

Hiện tại, các đồng coin có độ tuổi 1 ngày-1 tuần, 1 tuần-1 tháng và 1 tháng-3 tháng đều đang nắm giữ các khoản lỗ chưa thực hiện. Điều này cho thấy phạm vi củng cố này phần lớn không mang lại hiệu quả cho các nhà đầu tư và các nhà giao dịch.

Nhóm thuần tập từ 3 tháng đến 6 tháng vẫn là nhóm phụ duy nhất duy trì lợi nhuận chưa thực hiện, với cơ sở chi phí trung bình là $58k. Điều này phù hợp với mức giá thấp của đợt điều chỉnh này, một lần nữa đánh dấu đây là 1 vùng quan tâm quan trọng.

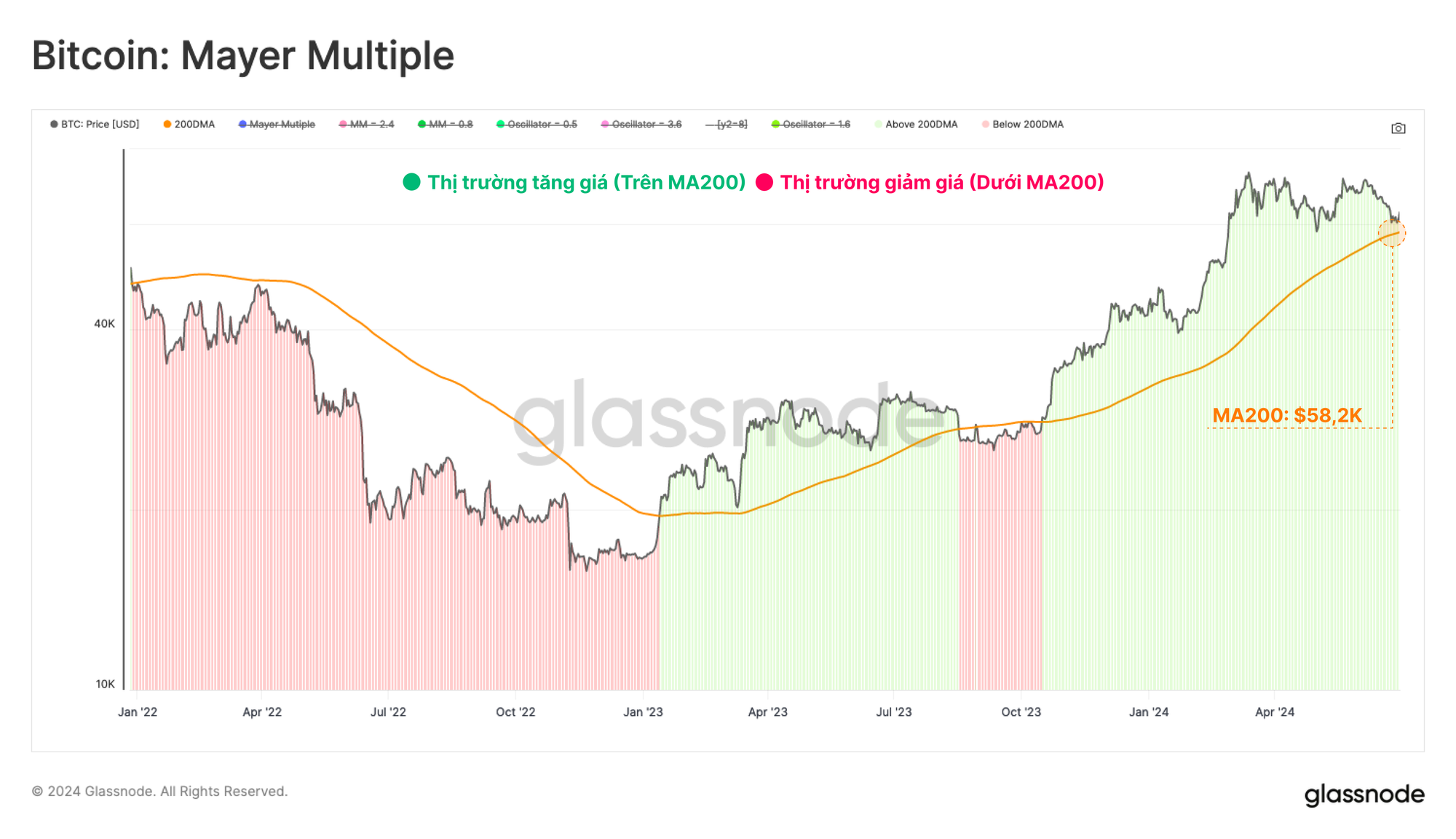

Chuyển sang các chỉ báo kỹ thuật. chúng tôi có thể sử dụng Mayer Multiple, là số liệu được sử dụng rộng rãi để đánh giá tỷ lệ giữa giá và đường MA200 của nó. Đường MA200 thường được sử dụng như một chỉ báo đơn giản để đánh giá động lượng tăng hoặc giảm của thị trường.

Đường MA200 hiện có giá trị là $58k, một lần nữa cung cấp sự hợp lưu với các mô hình giá on-chain.

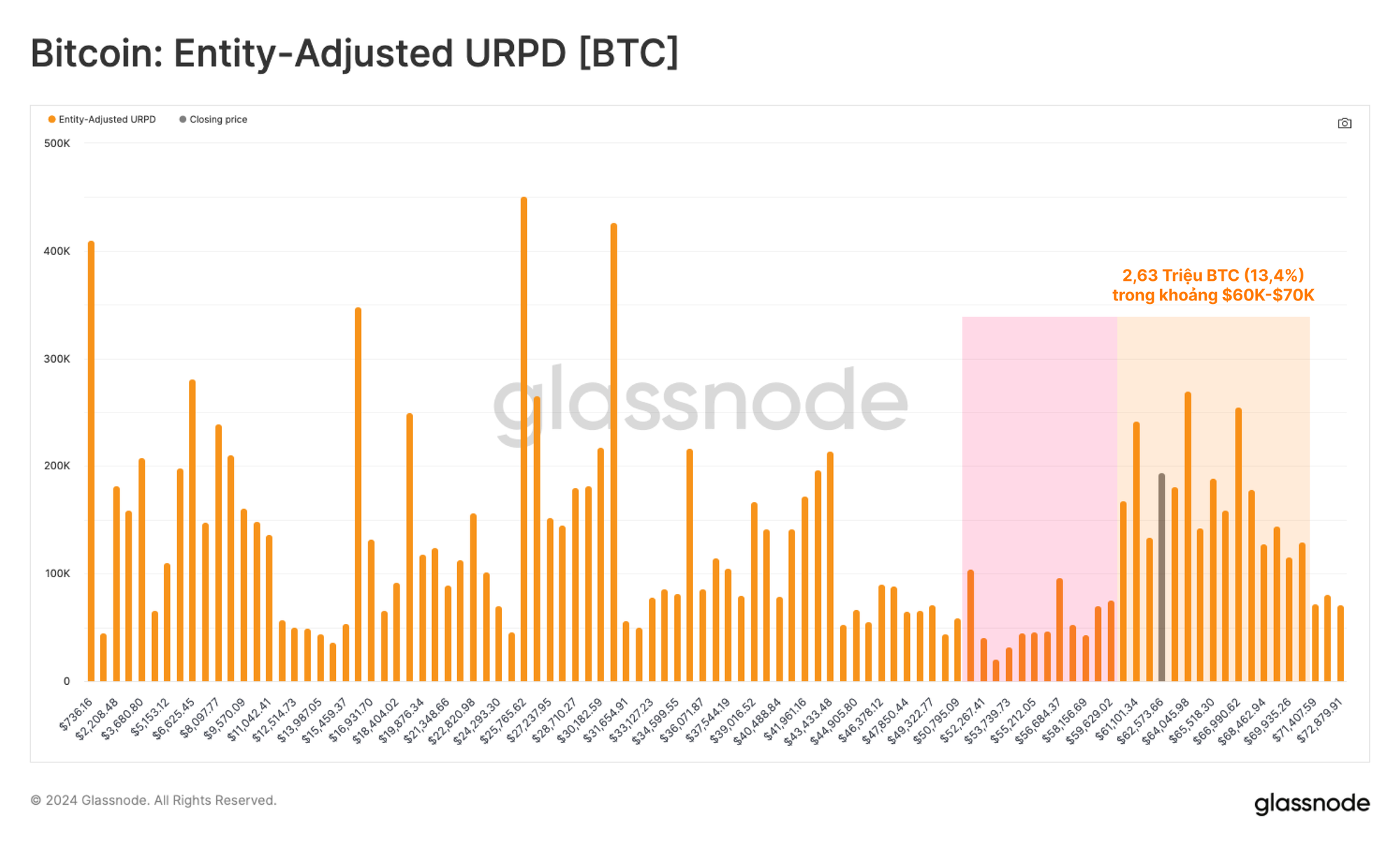

Chúng tôi có thể sử dụng số liệu URPD để đánh giá sâu hơn mức độ tập trung nguồn cung quanh các cụm cơ sở chi phí cụ thể. Hiện tại, giá giao ngay gần giới hạn dưới của cụm nguồn cung lớn trong khoảng từ $60k đến ATH. Điều này phù hợp với các mô hình cơ sở chi phí của Người nắm giữ ngắn hạn.

Với 2,63 triệu BTC (13,4% nguồn cung lưu hành) nằm trong cụm từ $60k đến $70k, những biến động giá nhỏ có thể ảnh hưởng đáng kể đến lợi nhuận các đồng coin và danh mục của nhà đầu tư.

Nhìn chung, điều này cho thấy rủi ro là nhiều nhà đầu tư có thể nhạy cảm với bất kỳ mức giá nào dưới $60k.

Dự đoán độ biến động

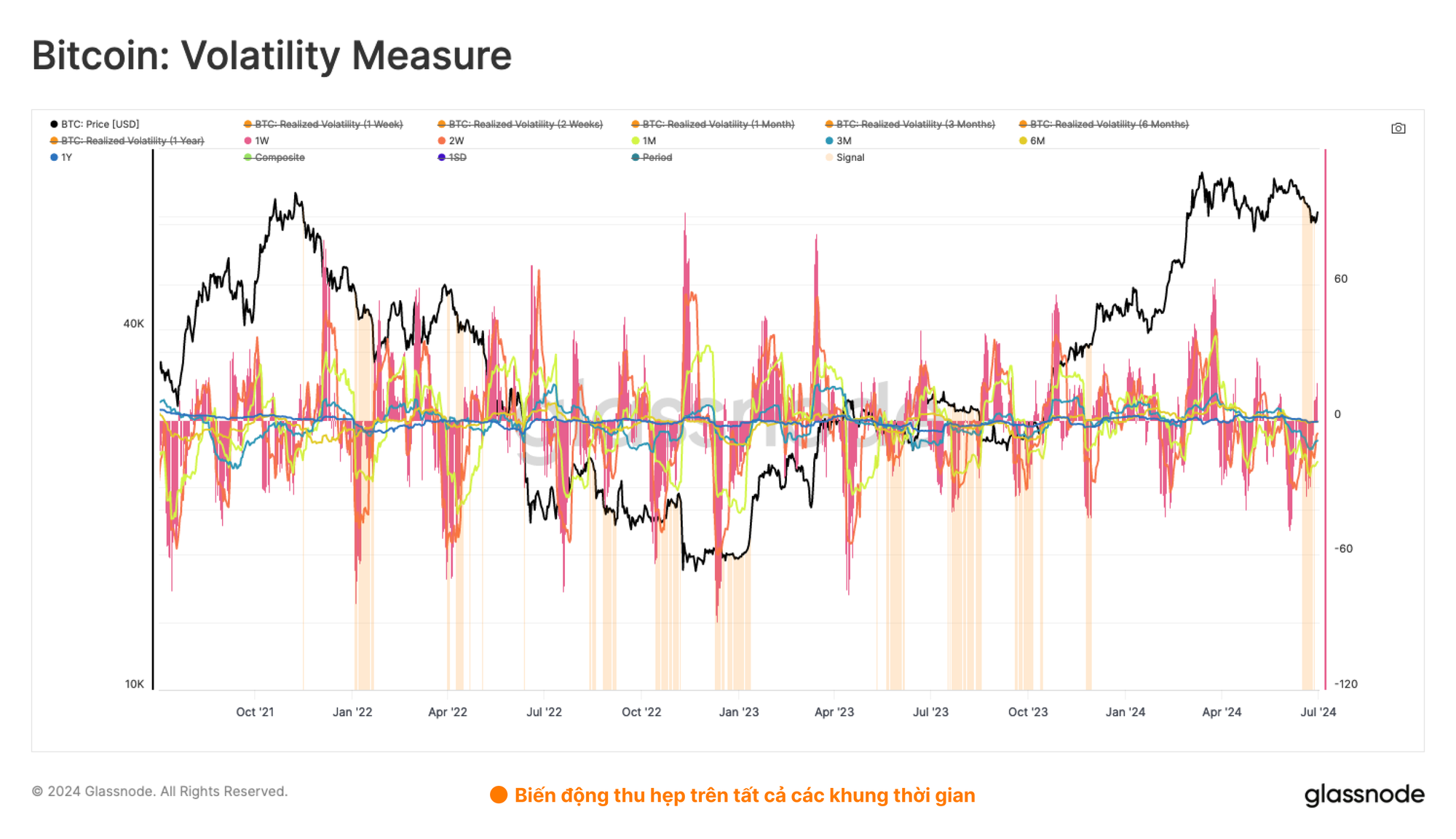

Sau vài tháng giá di chuyển trong một phạm vi giới hạn, chúng tôi nhận thấy mức độ biến động giảm rõ rệt trên nhiều khung thời gian. Để trực quan hoá hiện tượng này, chúng tôi giới thiệu một công cụ đơn giản để phát hiện các giai đoạn có biến động thực tế thu hẹp lại, điều này thường cho thấy một biến động tăng cao có thể sắp xảy ra.

Mô hình đánh giá sự thay đổi 30 ngày của Biến động thực tế trong các khung thời gian 1 tuần, 2 tuần, 1 tháng, 3 tháng, 6 tháng và 1 năm. Khi tất cả các khung thời gian thể hiện sự thay đổi 30 ngày âm, một tín hiệu sẽ được kích hoạt, cho thấy mức độ biến động đang bị nén lại.

Chúng tôi cũng có thể đánh giá độ biến động của thị trường bằng cách đo phạm vi phần trăm giữa mức giá cao nhất và thấp nhất trong 60 ngày qua. Theo số liệu này, sự biến động tiếp tục giảm xuống mức hiếm thấy, nhưng thường là sau những đợt củng cố kéo dài và trước những biến động lớn của thị trường.

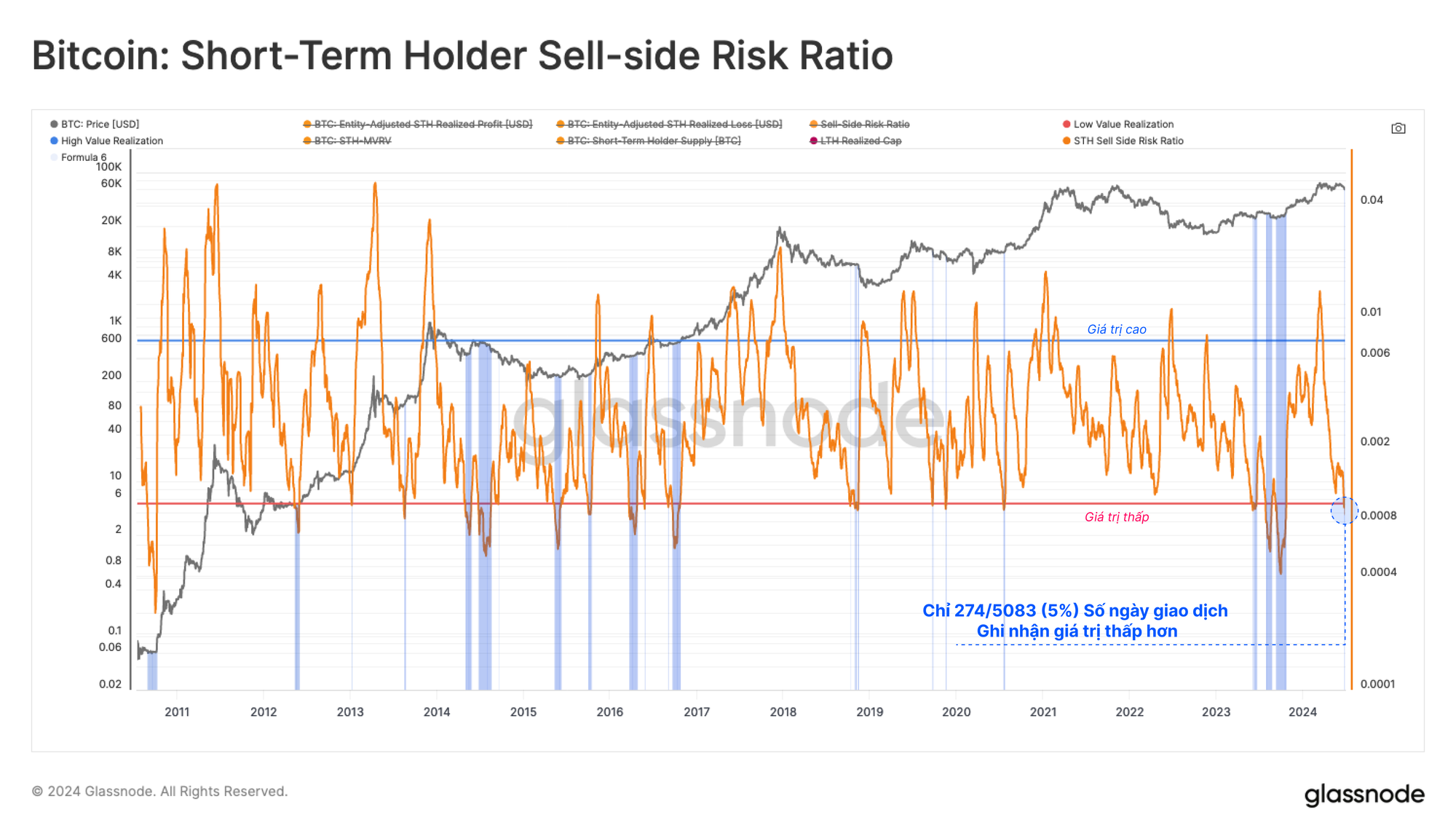

Cuối cùng, chúng tôi có thể củng cố đánh giá độ biến động của mình bằng cách sử dụng Tỷ lệ rủi ro bên bán. Công cụ này đánh giá tổng lợi nhuận và thua lỗ thực tế mà nhà đầu tư nắm giữ, tương ứng với quy mô của tài sản (Vốn hoá thực tế). Chúng tôi có thể xem xét số liệu này theo khung tham chiếu sau:

- Giá trị cao cho thấy các nhà đầu tư đang chi tiêu với mức lãi hoặc lỗ lớn so với cơ sở chi phí của họ. Tình trạng này cho thấy thị trường có thể cần tìm lại trạng thái cân bằng và thường diễn ra sau một biến động giá lớn.

- Giá trị thấp cho thấy phần lớn BTC đang được chi tiêu tương đối gần với cơ sở chi phí hòa vốn, cho thấy mức độ cân bằng đã đạt được. Tình trạng này thường biểu thị sự cạn kiệt “lãi và lỗ” trong phạm vi giá hiện tại và thường mô tả môi trường biến động thấp.

Đáng chú ý là Rủi ro bên bán STH đã giảm xuống mức thấp lịch sử, chỉ có 274 trong số 5083 ngày giao dịch (5%) ghi nhận giá trị thấp hơn. Điều này cho thấy một mức độ cân bằng đã được thiết lập trong quá trình củng cố giá này và ám chỉ dự đoán về biến động tăng cao trong tương lai gần.

Tóm tắt và kết luận

Thị trường Bitcoin đang ở một vị thế thú vị, với sự thờ ơ và buồn chán chiếm ưu thế, mặc dù giá đang thấp hơn 20% so với ATH. Mỗi BTC trung bình vẫn đang giữ lợi nhuận chưa thực hiện gấp đôi. Tuy nhiên, những người mua mới hơn đang ở vị thế thua lỗ không tương xứng.

Chúng tôi cũng nghiên cứu các mức giá quan trọng mà tại đó mô hình hành vi của nhà đầu tư có thể thay đổi. Chúng tôi đã tìm kiếm mức độ hợp lưu giữa chỉ báo kỹ thuật và chỉ báo on-chain và rút ra ba vùng quan tâm quan trọng.

- Việc phá vỡ dưới khu vực $58k đến $60k sẽ khiến một số lượng đáng kể STH bị thua lỗ và giao dịch dưới mức giá MA200.

- Hành động giá trong khoảng từ $60k đến $64k tiếp tục quỹ đạo đi ngang thể hiện sự thiếu quyết đoán của thị trường.

- Một sự phá vỡ kiên quyết trên $64k sẽ đưa một khối lượng các đồng coin STH đáng kể trở lại trạng thái có lời, với khả năng tâm lý nhà đầu tư sẽ tăng lên.

Độ biến động tiếp tục giảm trên nhiều khung thời gian, từ góc độ định giá lẫn on-chain. Các số liệu như Tỷ lệ rủi ro bên bán và phạm vi giá trong 60 ngày đã giảm xuống mức thấp lịch sử. Điều này cho thấy phạm vi giao dịch hiện tại đang ở giai đoạn sau của sự phát triển theo hướng mở rộng phạm vi tiếp theo.

Tuyên bố miễn trừ trách nhiệm: Báo cáo này không cung cấp bất kỳ lời khuyên đầu tư nào. Tất cả dữ liệu chỉ được cung cấp cho mục đích thông tin và giáo dục. Các quyết định đầu tư không nên được đưa ra dựa trên thông tin được cung cấp ở đây và bạn hoàn toàn chịu trách nhiệm về các quyết định đầu tư của chính mình.

Các số liệu số dư Sàn giao dịch được lấy từ cơ sở dữ liệu toàn diện có các địa chỉ được dán nhãn của Glassnode, được tích lũy thông qua thông tin sàn giao dịch được công bố chính thức và thuật toán phân cụm độc quyền. Mặc dù chúng tôi cố gắng đảm bảo độ chính xác tối đa trong việc thể hiện số dư trên sàn giao dịch, nhưng điều quan trọng cần lưu ý là những số liệu này không phải lúc nào cũng phản ánh toàn bộ dự trữ của sàn giao dịch, đặc biệt khi sàn giao dịch không tiết lộ địa chỉ chính thức của họ. Chúng tôi kêu gọi người dùng thận trọng khi sử dụng các số liệu này. Glassnode sẽ không chịu trách nhiệm về bất kỳ sai lệch hoặc khả năng không chính xác nào. Vui lòng đọc Thông báo Minh bạch của chúng tôi khi sử dụng dữ liệu sàn giao dịch.

- Tham gia kênh Telegram của chúng tôi.

- Để tìm hiểu các chỉ số và biểu đồ on-chain hãy truy cập Glassnode Studio.

- Để có thông báo tự động về các chỉ số on-chain và hoạt động của các sàn giao dịch, hãy truy cập Glassnode Alerts Twitter.