Bitcoin Zirvelere Tırmanıyor

Bitcoin, yaklaşan halving öncesinde ATH'ye doğru ilerleyen son rallisiyle piyasayı şaşırtmaya devam ediyor. Bu raporda, ABD Spot ETF'lerinden gelen talep girişlerinin, kar elde eden Uzun Vadeli Sahipler tarafından piyasaya sürülen arz ile nasıl etkileşime girdiğini değerlendiriyoruz.

Yönetici Özeti

- Bitcoin fiyati bir kez daha zirveye çıkarak piyasayı şaşırtıyor ve beklenen halving olayından önce bile güçlü bir şekilde yükseliyor.

- Coinbase üzerinden gerçekleşen ortalama işlem boyutunda ani bir artış gördük; bu da Bitcoin'e giren yeni kurumsal sermayenin boyutunu ve ölçeğini gösteriyor.

- Uzun Vadeli Yatırımcılar satış baskısını artırmaya başladı ve ayda 257 bin BTC'lik harcama oranlarına ulaştı; GBTC bu hacimlerin %57'sini oluşturuyor.

2024'ün başlangıcı, Bitcoin piyasasının Nisan ayında gerçekleşecek yarılanma olayından önce bile zirvelere doğru yükselmesiyle Bitcoin tarih kitaplarına girmiştir.

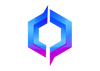

Aşağıdaki grafik Haftalık 🟥, Aylık 🟦 ve Üç Aylık 🟧 zaman dilimlerinde performansı göstermektedir ve yazım sırasında sırayla +%20, +%44 ve +%55'e ulaşmıştır. Son çeyrekte her üç performans göstergesinin de +%20'yi aştığı işlem günlerinin sayısını sayarsak, geçen hafta sonundaki rallinin 2021 boğa piyasasından bu yana en güçlü ralli olduğunu görebiliriz.

Spot ETF Talepleri

Birçok gözlemci SEC'in ABD piyasaları için Spot ETF'leri onaylamasının ardından güçlü bir talep bekliyordu. Aynı zamanda pek çok kişi de şüpheyle yaklaştı ve ETF haberlerinin çoktan fiyatlandırıldığına inandı ve bu nedenle bir haber satışı düzeltmesi bekledi. Bitcoin'in şu anda 68,0 bin dolardan işlem görmesiyle, ETF onayları sırasında 42,8 bin dolardan %58 daha yüksek, haberi sat taraftarları kendilerini ters köşede buldu.

Birçok yorumcu SEC'in ABD piyasaları için Spot ETF'leri onaylamasının ardından güçlü bir talep bekliyordu. Aynı zamanda, pek çoğu da şüpheciydi ve ETF haberlerinin zaten fiyatlandırıldığına inanıyordu ve bu nedenle haberle birlikte bir satış düzeltmesi bekliyordu. Bitcoin fiyatı ETF onayı sırasında 42.8 bin dolar civarında seyretmekteydi. Halen bu fiyatın %58 üzerine çıkarak 68 bin dolar seviyelerine ulaştı ve haberlerden dolayı satış beklentisinde olanlar dezavantajlı duruma düştüler.

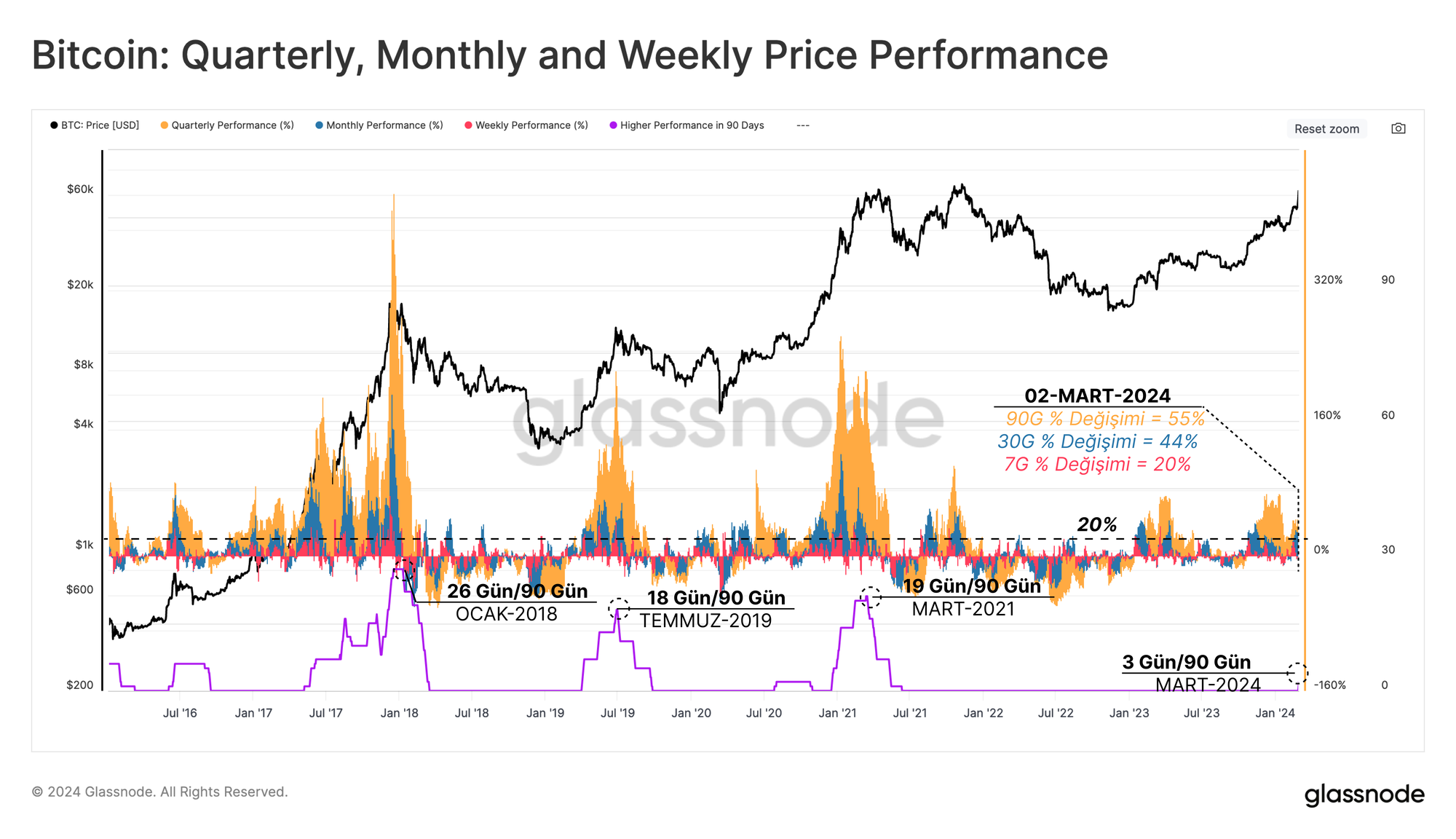

Toplam talep girişlerini daha iyi ölçmek için aşağıdaki grafik, haftalık ortalama USD akışlarını şu alanlar üzerinden sunmaktadır:

- Ağ Emisyonu 🟪: Madencilere (satış tarafı olduğu varsayılan) verilen günlük ağ ödülü, Eylül 2023'te günde 22 milyon dolar iken bugün günde 49 milyon dolara yükselmiştir.

- Tüm Borsalara Net Akış 🟧: ETF onay tarihinden önceki aylara odaklanıldığında, merkezi borsalar pozitif (satış tarafı) ve negatif (alış tarafı) sermaye akışı dalgaları arasında önemli dalgalanmalara tanık olmuştur. ETF'ler işlem görmeye başladığından bu yana, bu metrik günde 246 milyon dolara varan tutarlı bir çıkış ya da alım baskısı göstermiştir. Geçen haftanın sonunda, toplam borsa net akışı 17 milyon $/gün çıkış göstermiştir.

- ABD Spot ETF'leri Net Akışı 🟩: Mevcut GBTC sahiplerinin uyguladığı ilk ve önemli satış baskısına rağmen, ABD Spot ETF'lerine toplam net akış ortalama 299 milyon dolar/gün oldu.

Genel olarak bu, Bitcoin'e günde yaklaşık 267 milyon dolarlık (-49+17+299) net sermaye girişini temsil etmektedir. Bu, piyasa dinamiklerinde anlamlı bir faz değişimini ve piyasanın yeni ATH'lere doğru ilerlemekte olduğu olarak açıklanabilir.

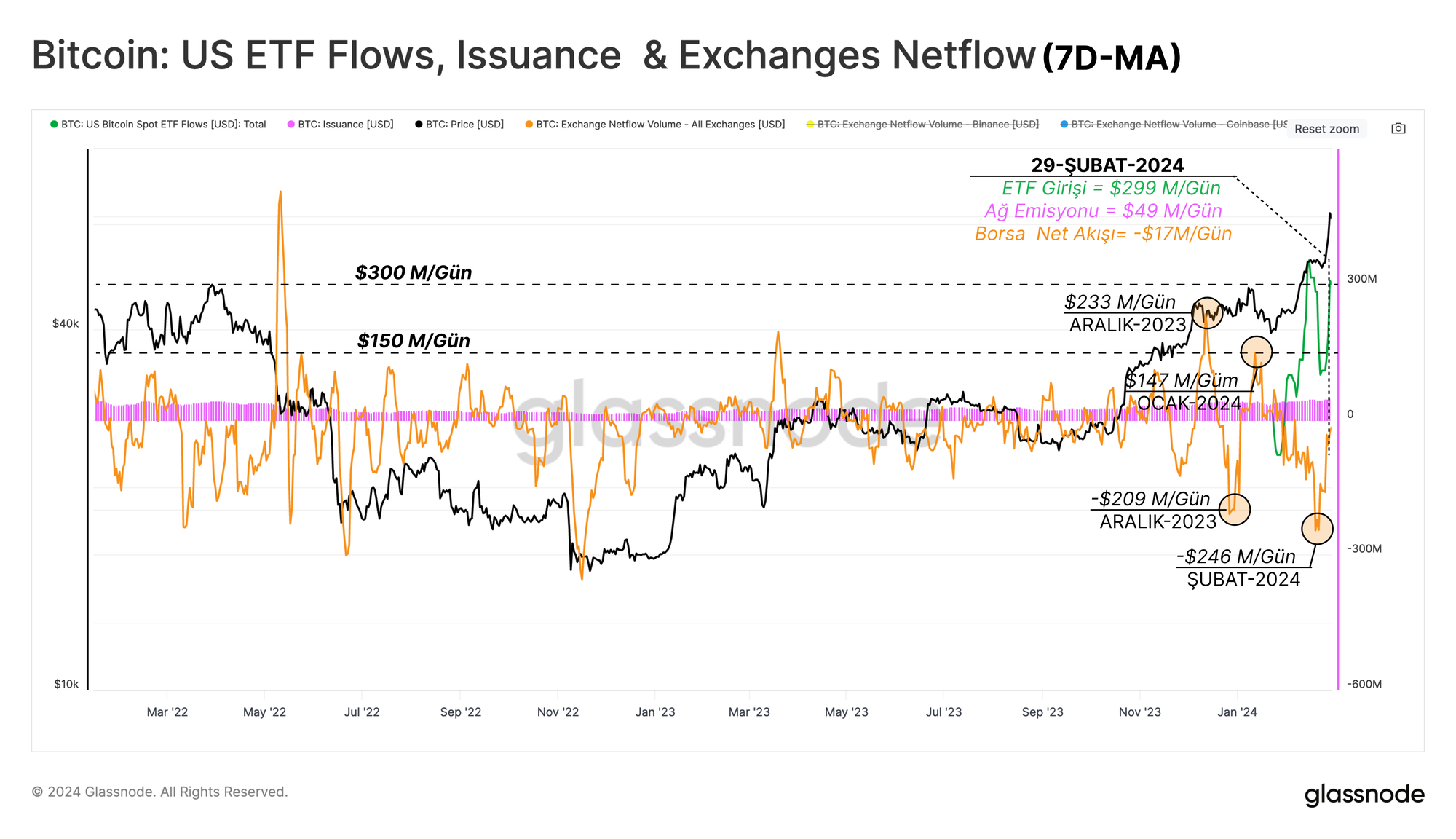

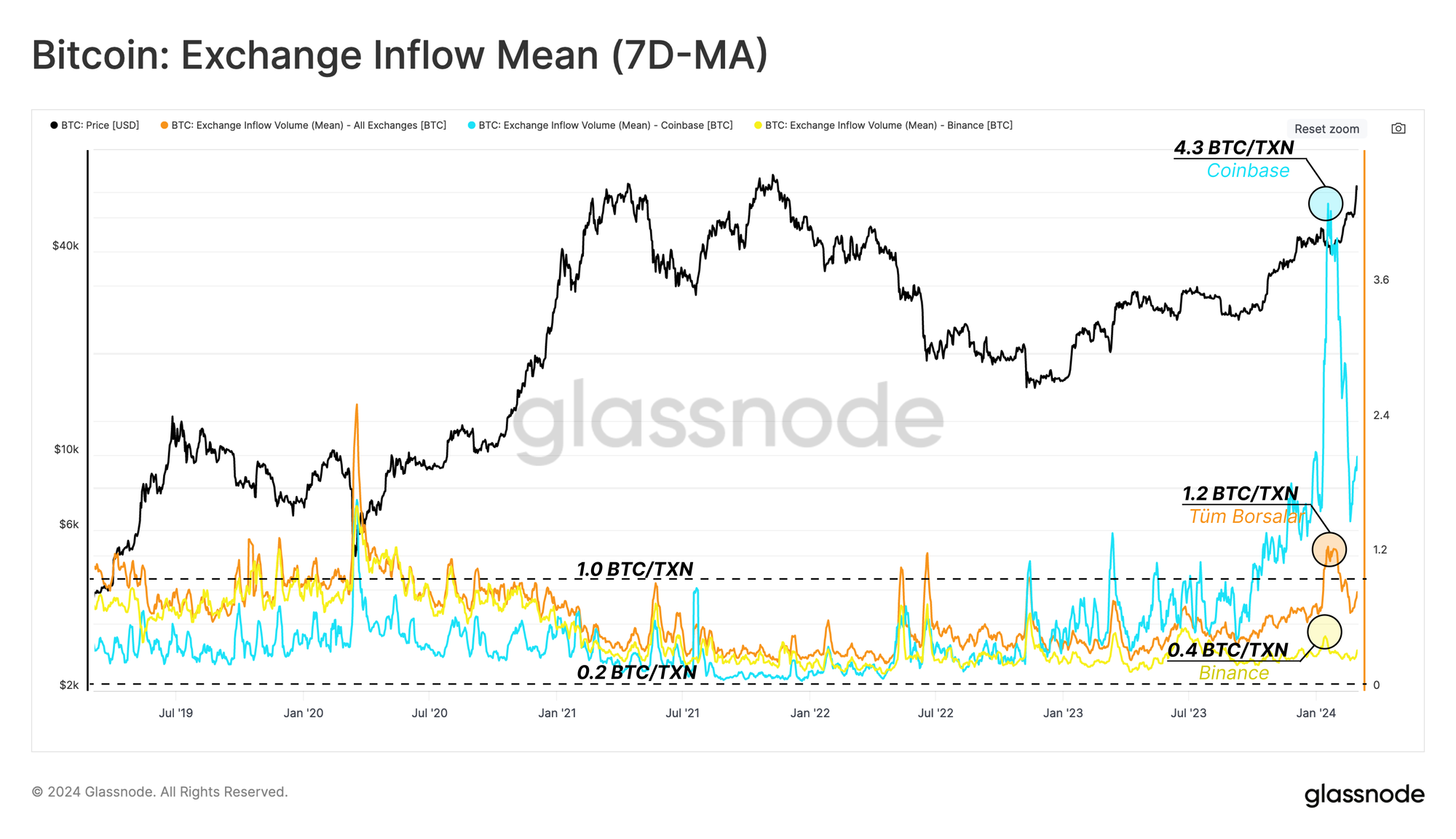

Genel piyasa dinamiklerindeki değişiklikleri tespit etmek için Coinbase gibi belirli borsalarla ilgili fon akışlarını da ayrıştırabiliriz. Aşağıdaki grafikler, borsaya giren ve çıkan ortalama para yatırma hacmini [BTC] göstermektedir:

- Tüm Borsalar 🟠

- Coinbase 🔵

- Binance 🟡

Sonuçlar, ortalama giriş ve çıkış işlemlerinin özellikle Coinbase açısından oldukça yüksek değerlere ulaştığını göstermektedir. Ortalama işlem büyüklüğü ETF onayı sırasında 4,3 BTC/Tx ile zirve yapmıştır.

Bu değerler, 2019'dan bu yana 0,2 BTC/Tx ile 1,0 BTC/Tx arasında olan tarihsel aralıklarıyla karşılaştırıldığında oldukça dikkat çekicidir.

Elmas Eller Karda

Piyasanın ATH'lere yaklaşmasıyla birlikte, hem uzun vadeli yatırımcıların elinde tuttuğu gerçekleşmemiş kar hem de satış baskısının büyüklüğü buna bağlı olarak artmıştır.

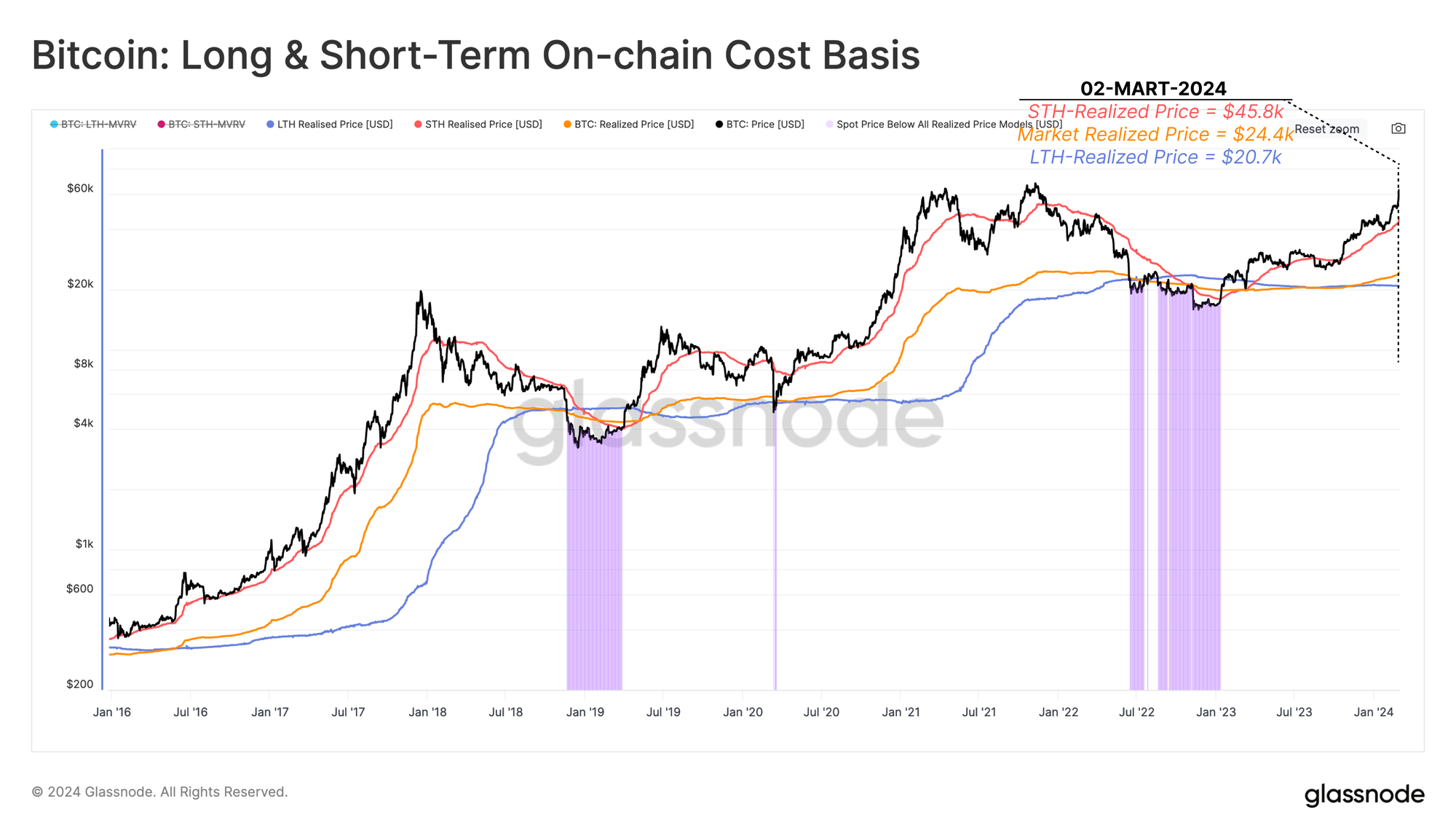

Herhangi bir yatırımcı grubu için piyasanın karlılığını ölçmenin bir yolu, zincir içi coin maliyetinden (ya da her bir grubun coinlerini edindiği ortalama fiyattan) yararlanmak ve bunu spot fiyatla karşılaştırmaktır.

- Uzun Vadeli Yatırımcılar 🔵 = $20.7K

- Kısa Vadeli Yatırımcılar 🔴 = $45.8K

- Piyasa Gerçekleşen Fiyatı 🟠 = $24.4K

Fiyat 68 bin dolardan işlem görürken, uzun vadeli sahipler ortalama olarak ~%228'lik gerçekleşmemiş bir kârın üzerinde oturmaktadır.

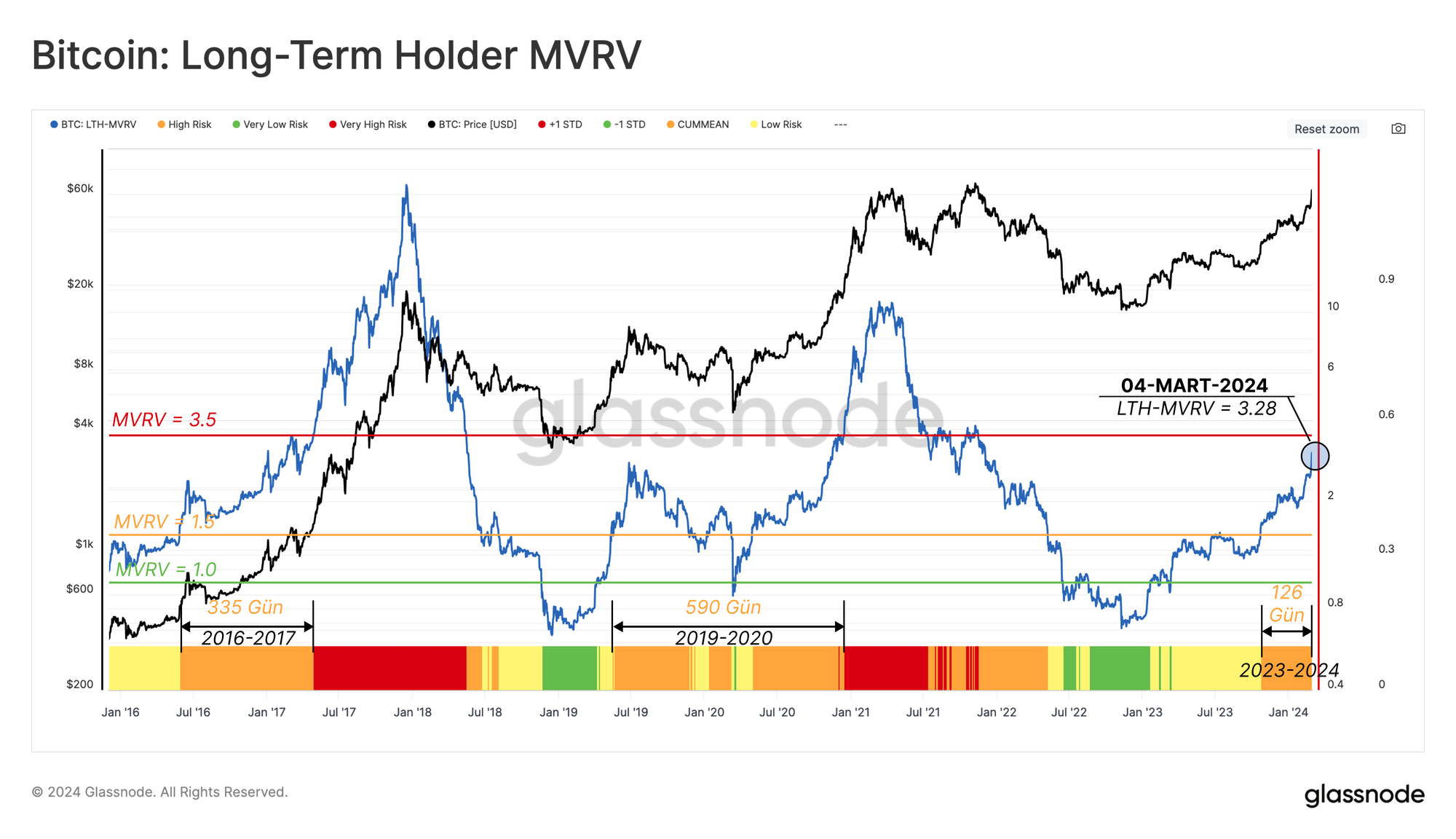

Fiyat ile maliyet esası arasındaki bir oran olan LTH-MVRV metriğini kullanarak uzun vadeli sahiplerin elinde tuttuğu gerçekleşmemiş kâr katsayısını çizebiliriz. Bu oran şu anda 3,28 seviyesinde işlem görmektedir ve tipik bir döngünün aşağıdaki aşamalarını ayıran tarihsel olarak önemli iki eşik seviyesi arasında yer almaktadır.

Fiyat ile coin maliyeti arasındaki bir oran olan LTH-MVRV metriğini kullanarak uzun vadeli yatırımcıların sahip olduğu gerçekleşmemiş kâr katsayısını gösterebiliriz. Bu oran şu anda 3,28 seviyesinde işlem görmektedir ve tipik bir döngünün seviyelerini ayıran tarihsel olarak önemli iki eşik seviyesi arasında yer almaktadır.

- Bottom Discovery 🟩 (LTH-MVRV < 1): ortalama olarak bu yatırımcıların zararda olduğu anlamına gelir.

- Bear-Bull Transition 🟨 (1 < LTH-MVRV < 1.5): uzun vadeli yatırımcının kârlılığının başabaş ile +%50 kâr arasında olduğu anlamına gelir.

- Equilibrium 🟧 (1.5 < LTH-MVRV < 3.5): uzun vadeli yatırımcıların ortalama +%50 ila +%250 arasında gerçekleşmemiş kâra sahip olduğu anlamına gelir.

- Euphoria 🟥 (3.5 < LTH-MVRV): ortalama olarak, uzun vadeli yatırımcıların +%250'den fazla kârda olduğu anlamına gelir.

Mevcut değere göre, bu yatırımcılar harcama yapmak ve kar elde etmek için yüksek bir teşvikle Öfori durumlarına yaklaşmaktadır. Tarihsel olarak, bu grup yeni piyasa ATH'lerine ulaşıldığında harcamalarını artırır ve dağıtım, döngünün makro zirvesini oluşturmaya yardımcı olana kadar hızlanır.

Mevcut değere göre, bu yatırımcılar satış yapmak ve kâr elde etmek için yüksek bir teşvikle Euphoria (Coşku) seviyesine yaklaşmaktadır. Tarihsel olarak, bu grup yeni piyasa ATH'lerine ulaşıldığında satışlarını artırır ve bu durum döngünün makro zirvesinin oluşmasına yardımcı olana kadar devam eder.

Uzun Vadeli Oyuncular İş Başında

Artık uzun vadeli yatırımcılara atfedilen gerçekleşmemiş kârın büyüklüğünü tespit ettiğimize göre, bu yatırımcıların kârlılıktaki bu değişime nasıl tepki verdiklerini değerlendirmeliyiz.

Hızlı ve basit bir yöntem, Uzun Vadeli Yatırımcı Arzına (LTH Supply) bakmaktır. Aşağıda gösterildiği üzere, uzun vadeli yatırımcılar LTH-MVRV'nin henüz Denge aşamasında olduğu Aralık 2023'ten bu yana yaklaşık 480 bin BTC satmıştır. Bu, bu yatırımcılardan bazılarının ETF lansman tarihinden önce bile ortalama +%50 ila +%200 kârla satış yapmaya başladığı anlamına gelmektedir.

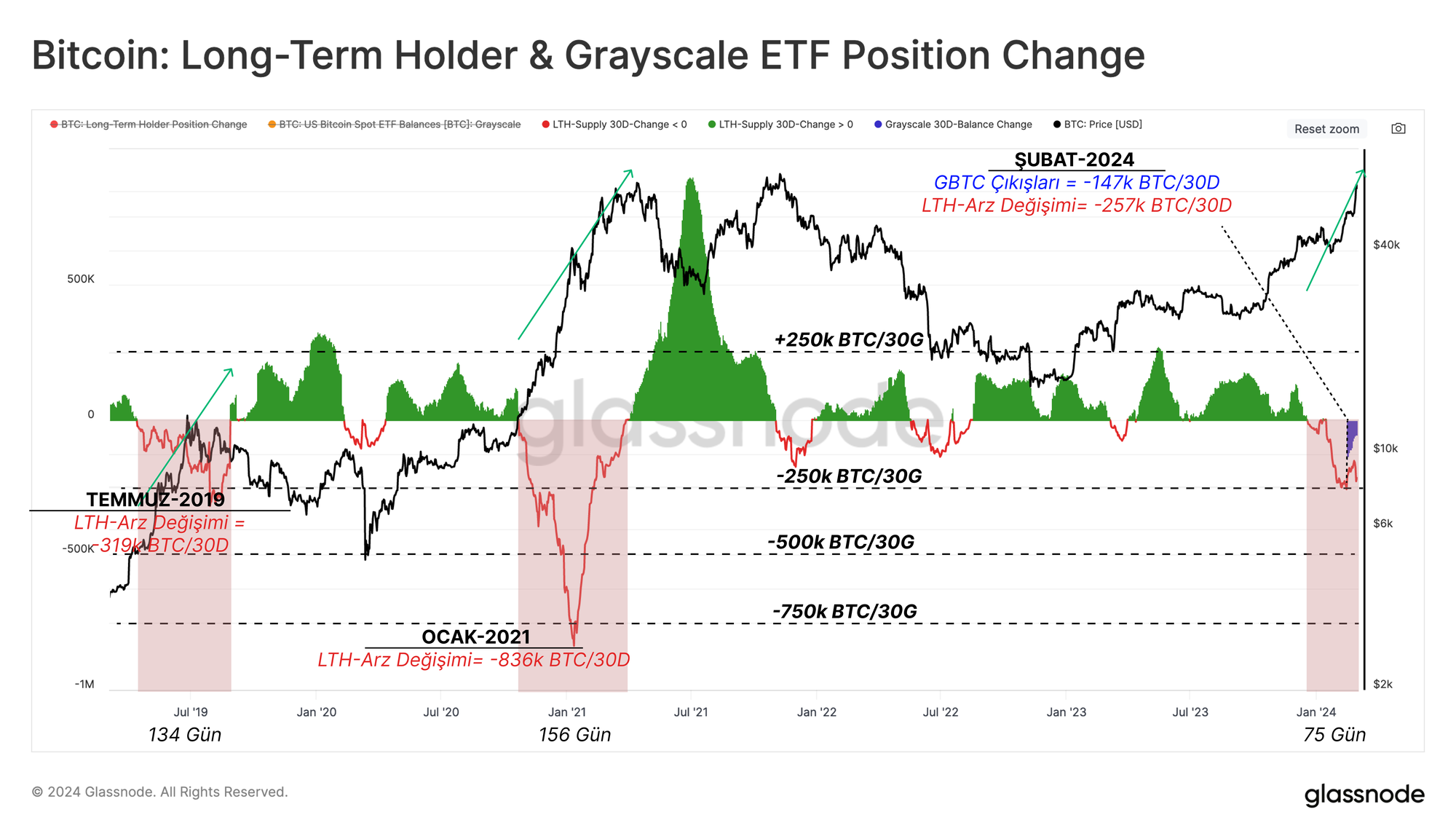

Uzun vadeli yatırımcıların satış rejimlerini değerlendirmek için iki unsuru göz önünde bulunduruyoruz: satış oranı ve devam süresi.

Aşağıdaki grafik uzun vadeli yatırımcı arzındaki aylık değişimi göstermektedir. 2019'un ortası ve 2021'in başındaki son iki büyük piyasa genişlemesine odaklandığımızda, LTH'ler için satış oranının sırasıyla 319 bin BTC/ay ve 836 bin BTC/ay zirvelerine ulaştığını görebiliriz.

Bu döngüdeki satış oranı şu ana kadar 257 BTC/ay ile zirve yaptı ve GBTC'den çıkışlar bunun yaklaşık %57'sini oluşturmaktadır.

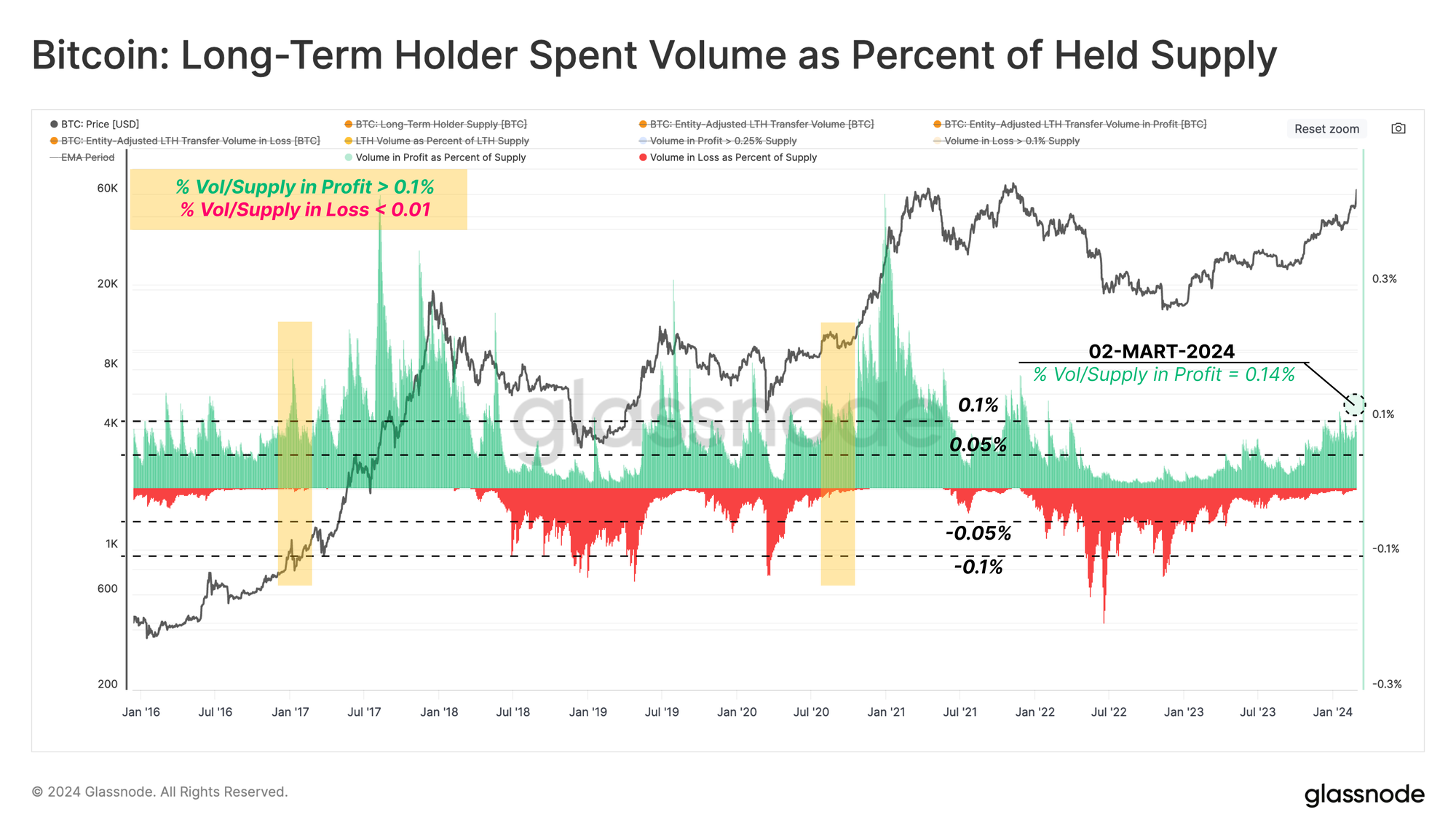

LTH satışları arttıkça, gerçekleşen kârın büyüklüğü de artmaktadır. Bu dinamiği izlemek için, LTH transfer hacminin genel bakiyelerine göre kar/zarar içindeki oranını ölçtük.

Bu yazının yazıldığı sırada, bu gösterge LTH'lerin günlük toplam arzlarının %0,14'üne eşit oranlarda kâr elde ettiklerini göstermektedir. Bu metrik, erken Euphoria (Coşku) evresine ve piyasa ATH'sinin önceki kırılmalarına denk gelen seviyelere yaklaşmaktadır.

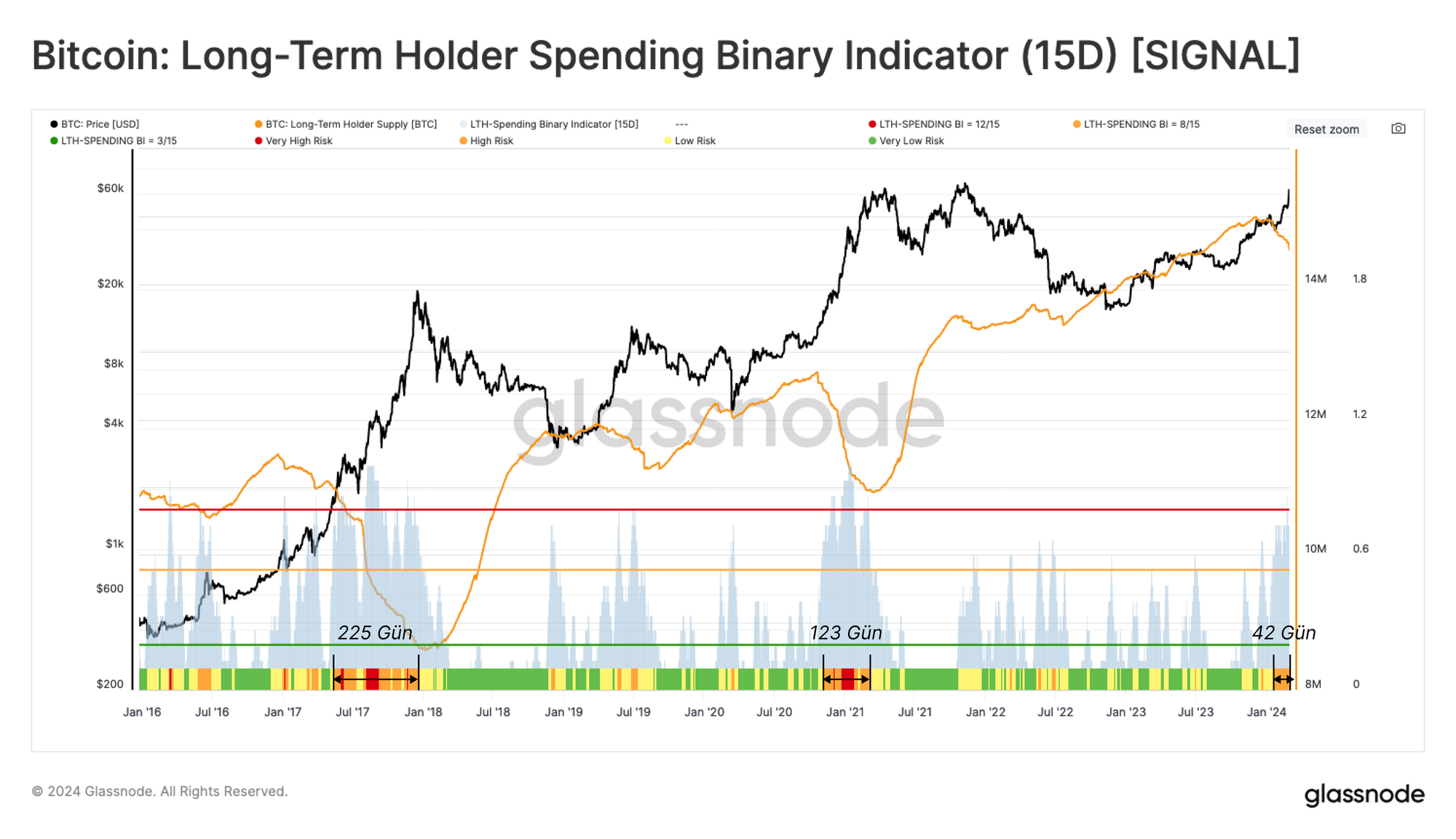

Bu araştırmanın son bölümünde, LTH harcamalarının 15 günlük sürekli bir dönem boyunca toplam bakiyelerini tüketmeye yetecek büyüklükte olduğu dönemleri tanımlayan ikili bir gösterge oluşturduk. Bu harcama, yeni talebi dengeleyerek bir karşı ağırlık görevi gören, uzun süredir uykuda olan arzın tekrar likit dolaşıma girmesini temsil etmektedir.

Aşağıdaki grafikte, harcama rejimlerini kategorize etmek için çeşitli eşik değerleri kullanılmıştır. Ocak 2024'ün sonlarından bu yana piyasa, ikili göstergenin son 15 günün en az 8'inde uzun vadeli yatırımcının arzında düşüşe işaret ettiği bir aşamaya girmiştir.

2017 ve 2021 döngü zirvelerini incelersek, benzer bir yapı 123 ila 225 gün arasında sürdürülmüştür. Mevcut aşamanın şimdiye kadar 42 gündür bu durumda olması, tarihsel verilere baktığımızda talep girişlerinin önümüzdeki birkaç ay boyunca LTH harcamalarını dengeleyebileceğini göstermektedir.

Sonuç

Bitcoin, yatırımcıları bir kere daha şaşırtarak tarihte ilk kez yarılanma öncesinde son ATH'ye yükseldi. Yeni ABD Spot ETF'leri piyasadaki talebi önemli ölçüde arttırarak, günlük arzı ve son zamanlarda borsalardaki satış baskısını dengeledi.

Uzun Vadeli Yatırımcılar satış döngülerini hızlandırıyor ki bu, önceki tüm döngülerde ATH'ye yaklaşıldığında görülen bir eğilimdir. Bu durum, ETF'lerden dolayı oluşan yeni talepleri mevcut yatırımcıların satış baskısı ile karşılaştırmamıza olanak tanıyor ve Bitcoin'in tüm zamanların en yüksek seviyelerine geri dönüşünü açıklıyor.

Yasal Uyarı: Bu rapor herhangi bir yatırım tavsiyesi içermez. Tüm veriler yalnızca bilgi amaçlı sağlanmaktadır. Burada verilen bilgilere dayanılarak hiçbir yatırım kararı alınmamalıdır. Kendi yatırım kararlarınızdan yalnızca siz sorumlusunuz.

Gösterilen borsa bakiyeleri Glassnode'un hem resmi olarak yayınlanan borsa bilgileri hem de tescilli kümeleme algoritmaları aracılığıyla toplanan kapsamlı adres etiketleri veritabanından elde edilmiştir. Borsa bakiyelerini temsil ederken en yüksek doğruluğu sağlamaya çalışsak da, özellikle borsalar resmi adreslerini açıklamaktan kaçındığında, bu rakamların her zaman bir borsanın rezervlerinin tamamını kapsamayabileceğini unutmamak önemlidir. Kullanıcıları bu ölçümleri kullanırken dikkatli ve tedbirli olmaya davet ediyoruz. Glassnode herhangi bir tutarsızlık ya da olası yanlışlıktan sorumlu tutulamaz. Borsa verilerini kullanırken lütfen Şeffaflık Bildirimimizi okuyun.

Çeviriler

Zincirde bu hafta bülteni İspanyolca, İtalyanca, Çince, Japonca, Türkçe, Fransızca, Portekizce, Farsça, Lehçe, İbranice, Arapça, Vietnamca ve Yunanca'ya çevrilmiştir.

📽️ Daha fazla video içeriği ve metrik eğitim için Youtube Kanalımızı ziyaret edin ve abone olun veya Video Portalımızı ziyaret edin.

Yeni sosyal medya kanallarımızı kullanıma sunmaktan gurur duyuyoruz:

- Türkçe (Analist: @wkriptoofficial, Telegram, Twitter)

- İspanyolca (Analist: @ElCableR, Telegram, Twitter)

- Farsça (Analist: @CryptoVizArt, Telegram, Twitter)

Glassnode Resmi Twitter sayfamıza ve Glassnode Türkiye Twitter sayfamıza katılabilirsiniz.

- Resmi Telegram kanalına ve Türkiye Telegram kanalına katılabilirsiniz.

- Analizler ve detaylı çalışmalar için Glassnode Forum'u ziyaret edebilirsiniz.

- Onchain metrikleri ve grafikler için Glassnode Studio'ya göz atabilirsiniz.

- Borsaların onchain metrikleri ve aktiviteleri hakkında otomatik bildirimler için Glassnode Alerts Twitter'ı ziyaret edebilirsiniz.