Он-чейн анализ за 2022 год

По мере того, как хаотичный, волатильный и суровый 2022 год подходит к концу, мы исследуем положение дел на рынке криптовалют, в частности, Биткоина, Эфира и стейблкоинов. Этот обзор станет заключительным выпуском за год, и мы с нетерпением ждем возвращения в захватывающем 2023 году.

2022 год был одним из самых хаотичных, нестабильных и финансово суровых лет не только для индустрии цифровых активов, но и для более широких финансовых рынков. В условиях разворота денежно-кредитной политики центрального банка на 180 градусов после десятилетий чрезвычайно мягких условий кредитования, ужесточение условий привело к серьезному и быстрому сокращению по большинству классов активов.

Этот выпуск Еженедельного он-чейн анализа станет для нас последним в этом году (если только какое-нибудь крупное событие в отрасли не вдохновит нас выйти на бис). Таким образом, мы представляем общий обзор уходящего года и в каком состоянии находится рынок к началу 2023 года. В этой статье мы рассмотрим:

- Волатильность, производные финансовые инструменты и фьючерсное кредитное плечо.

- Степень реализованных убытков за прошедший год.

- Структура и участки концентрации предложения Биткоина в сети.

- Охлаждение сектора майнинга Биткоина.

- Динамика изменения предложения Эфира после Слияния.

- Развивающиеся тенденции в доминировании потребления газа в Эфире.

- Изменяющиеся тенденции и доминирование на рынках стейблкоинов.

От команды Glassnode: Уважаемые читатели Еженедельного он-чейн анализа и пользователи Glassnode, мы хотим поблагодарить вас за вашу поддержку и интерес к нашим материалам в этом году. Мы, конечно же, надеемся, что вам понравилось читать WoC и использовать инструменты Glassnode так же, как нам писать и создавать их.

Мы желаем вам всего самого наилучшего в этот праздничный период и с нетерпением ждем следующего захватывающего 2023 года.

Спокойное будущее

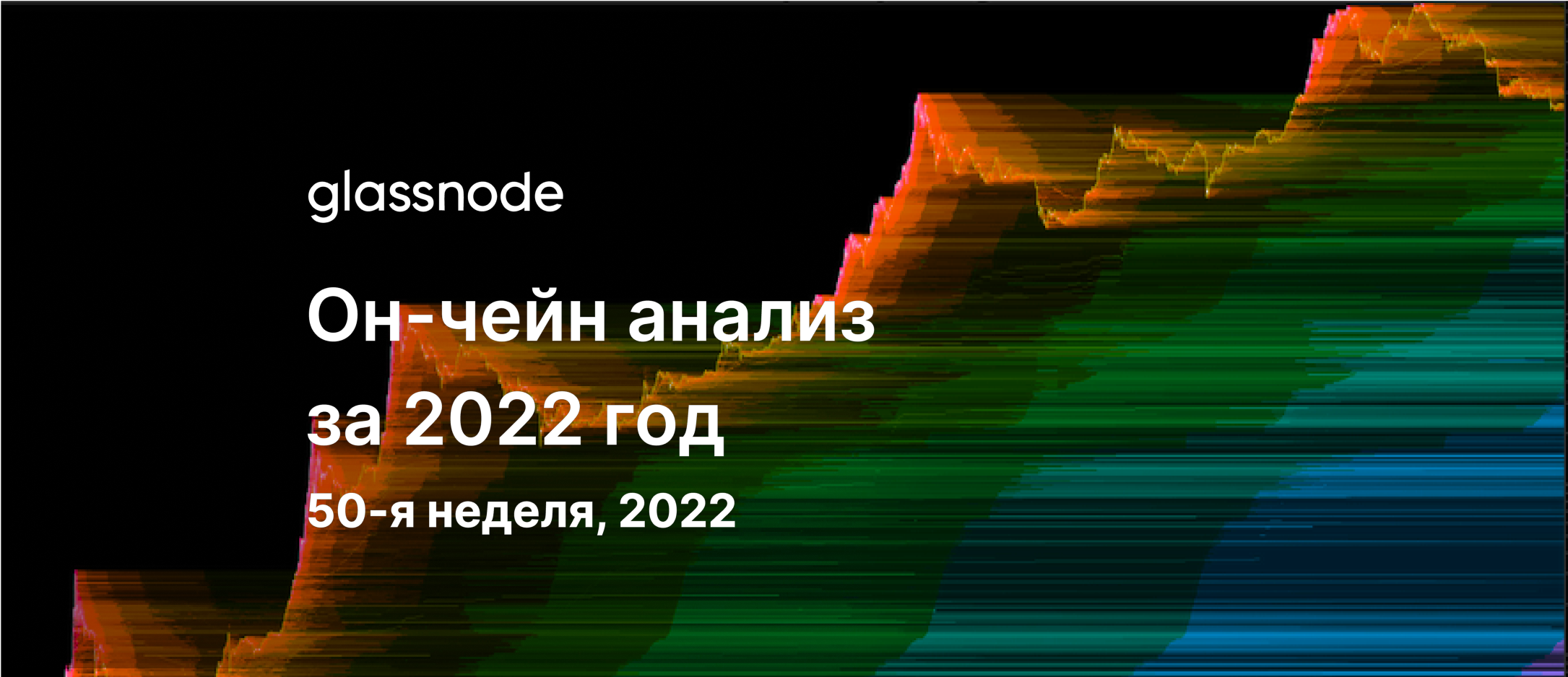

После поистине хаотичного года рынок криптовалюты в декабре стал очень спокойным. Краткосрочная реализованная волатильность BTC в настоящее время находится на многолетних минимумах в 22% (1 неделя) и 28% (2 недели), что представляет собой самый низкий уровень волатильности с октября 2020 года.

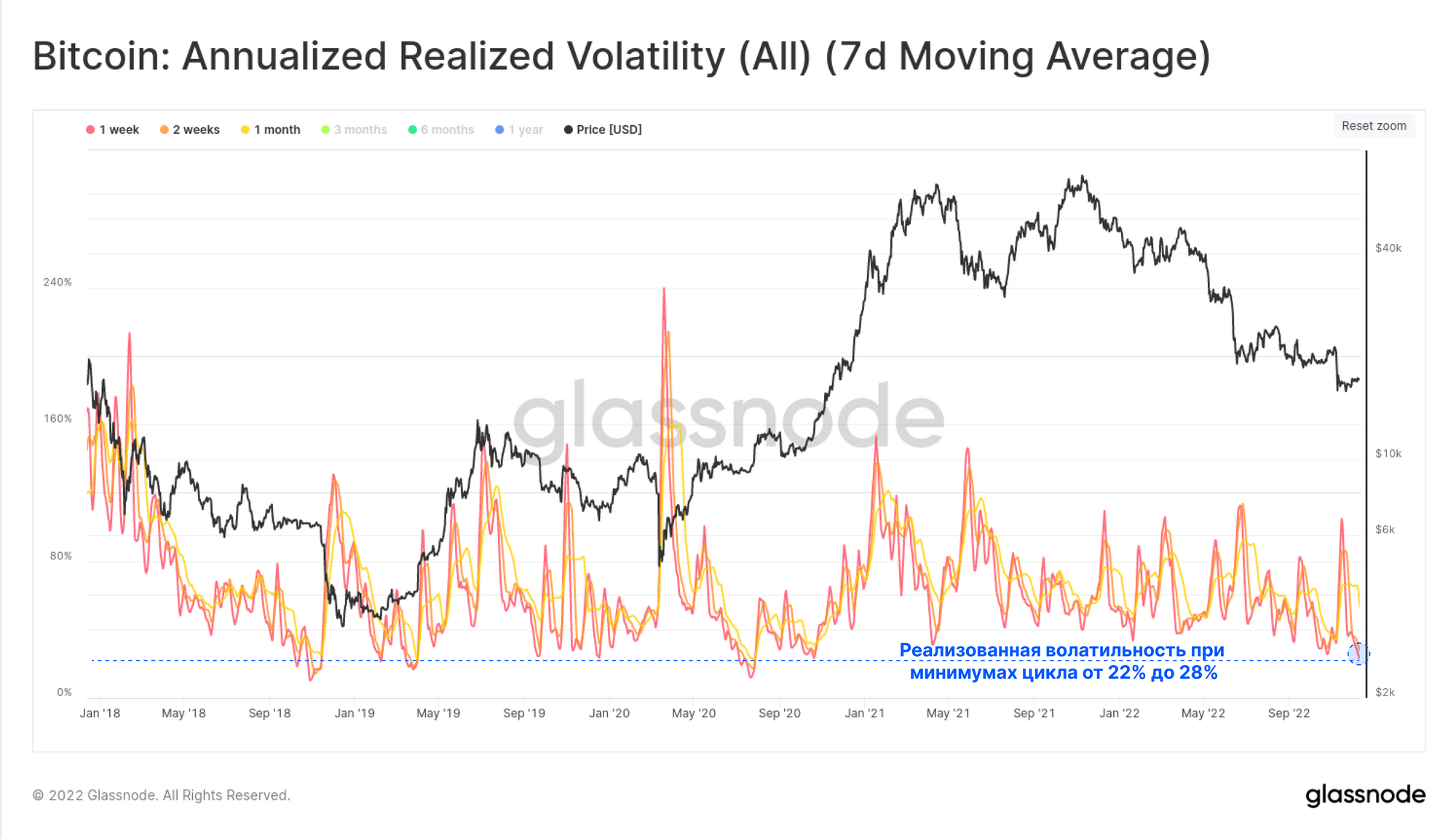

Объемы фьючерсов также находятся на низком уровне, сейчас они пробивают многолетние минимумы. Как BTC, так и ETH в настоящее время торгуются в одинаковых объемах от $ 9,5 млрд до $ 10,5 млрд в день. Это показывает огромное влияние сокращения ликвидности, широко распространенного сокращения доли заемных средств и обесценения многих кредитных и торговых платформ в сети.

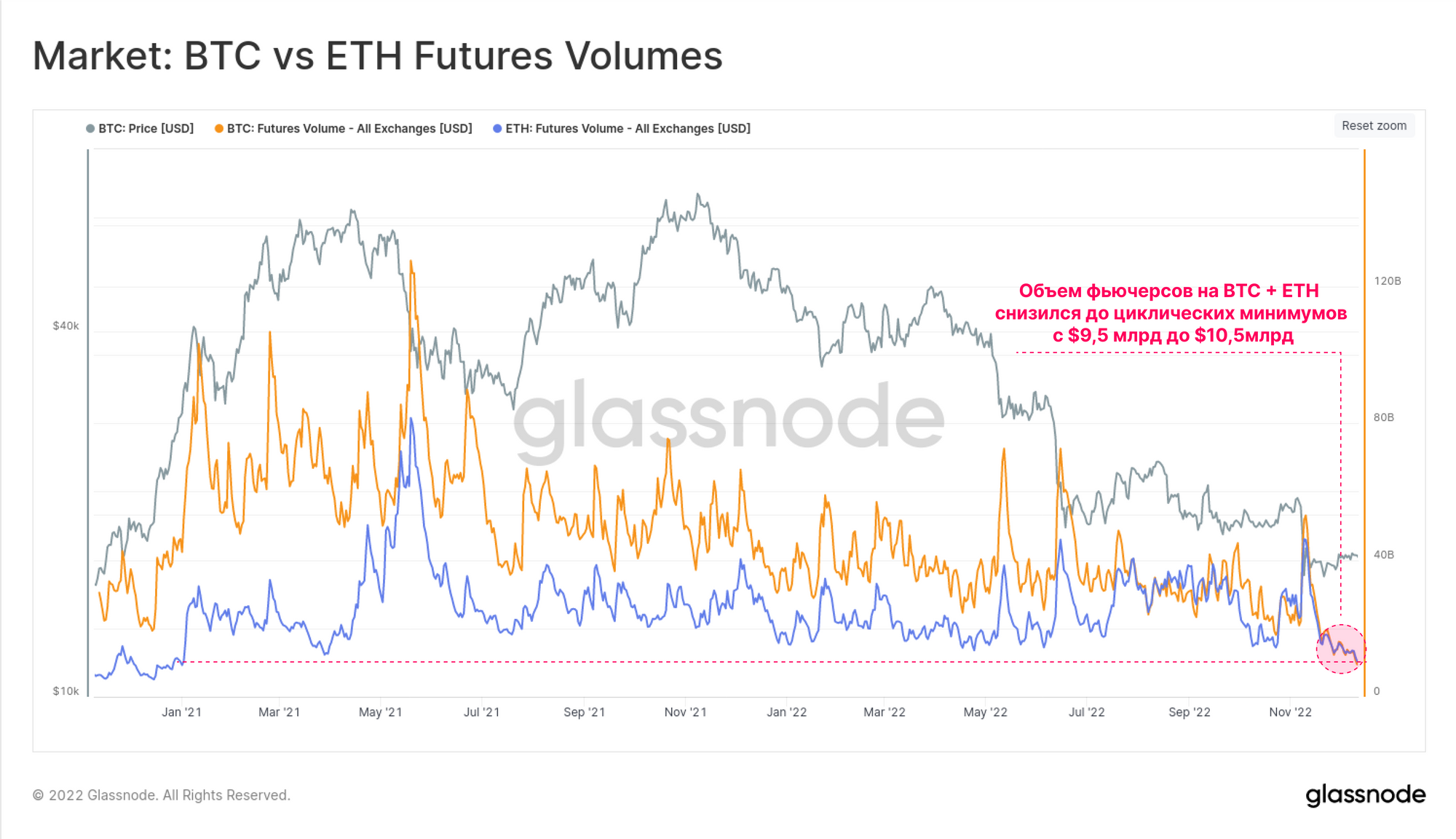

Открытый интерес на фьючерсных рынках значительно снизился после краха FTX. На приведенном ниже графике показан Коэффициент кредитного плеча, рассчитанный как соотношение между Открытым интересом по фьючерсам и соответствующей рыночной капитализацией активов.

Наращивание и ослабление кредитного плеча фьючерсов в ноябре было заметно более серьезным для ETH, вероятно, в результате закрытия остаточных сделок по Слиянию. Открытый интерес ETH упал с 4,75% до 3,10% от рыночной капитализации. Коэффициент кредитного плеча BTC достиг максимума за неделю до ETH, но с тех пор снизился с 3,46% до 2,50% от рыночной капитализации за последний месяц.

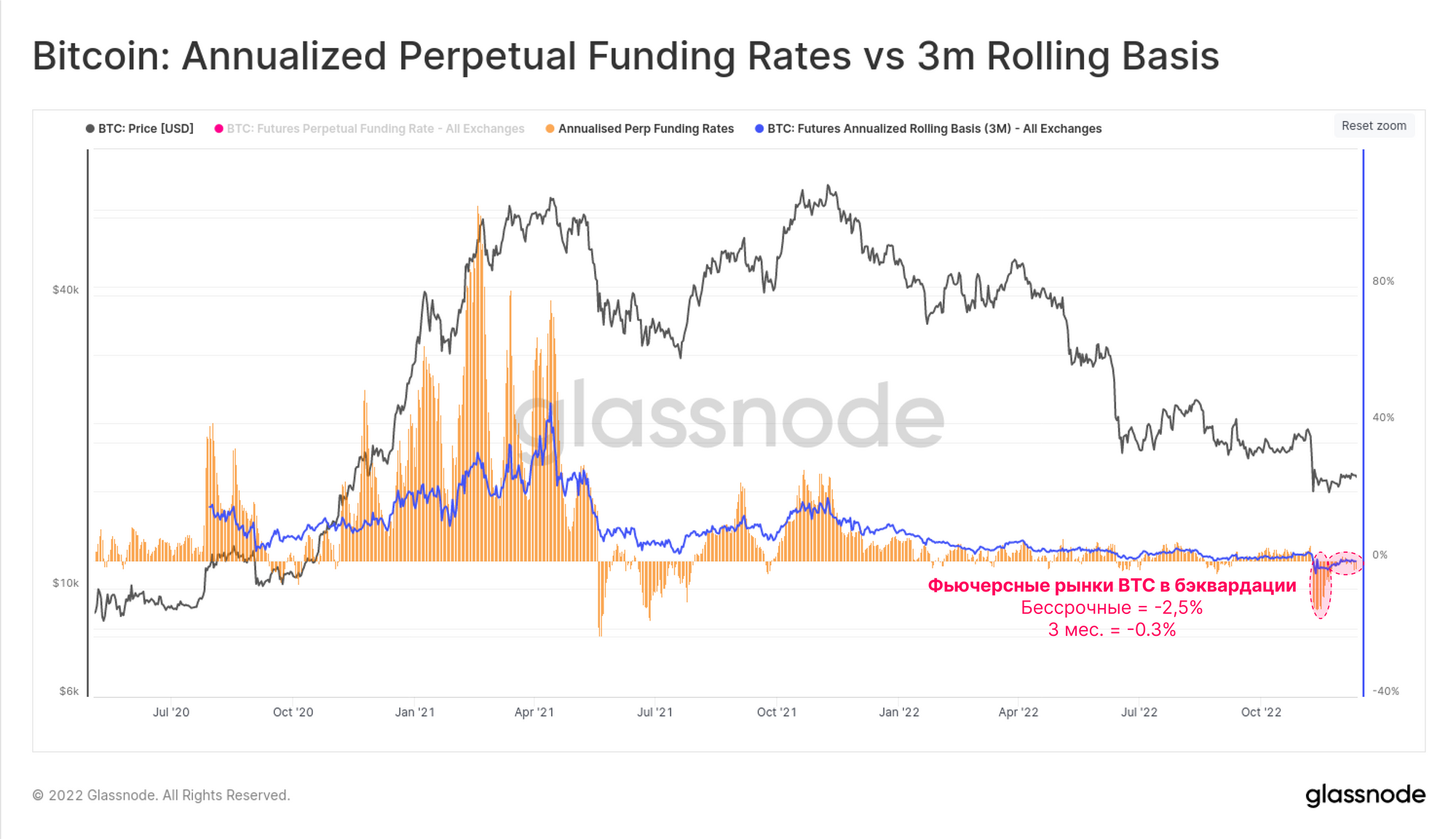

Как календарные фьючерсы на биткойн, так и бессрочные свопы торгуются в состоянии бэквардации, что в годовом выражении составляет -0,3% и -2,5% соответственно. Длительные периоды бэквардации наблюдаются редко, и единственным подобным периодом является консолидация в период с мая по июль 2021 года. Это говорит о том, что рынок относительно "застрахован" от дальнейшего риска снижения и/ или более склонен к коротким спекулянтам.

Рынок возвращает свое

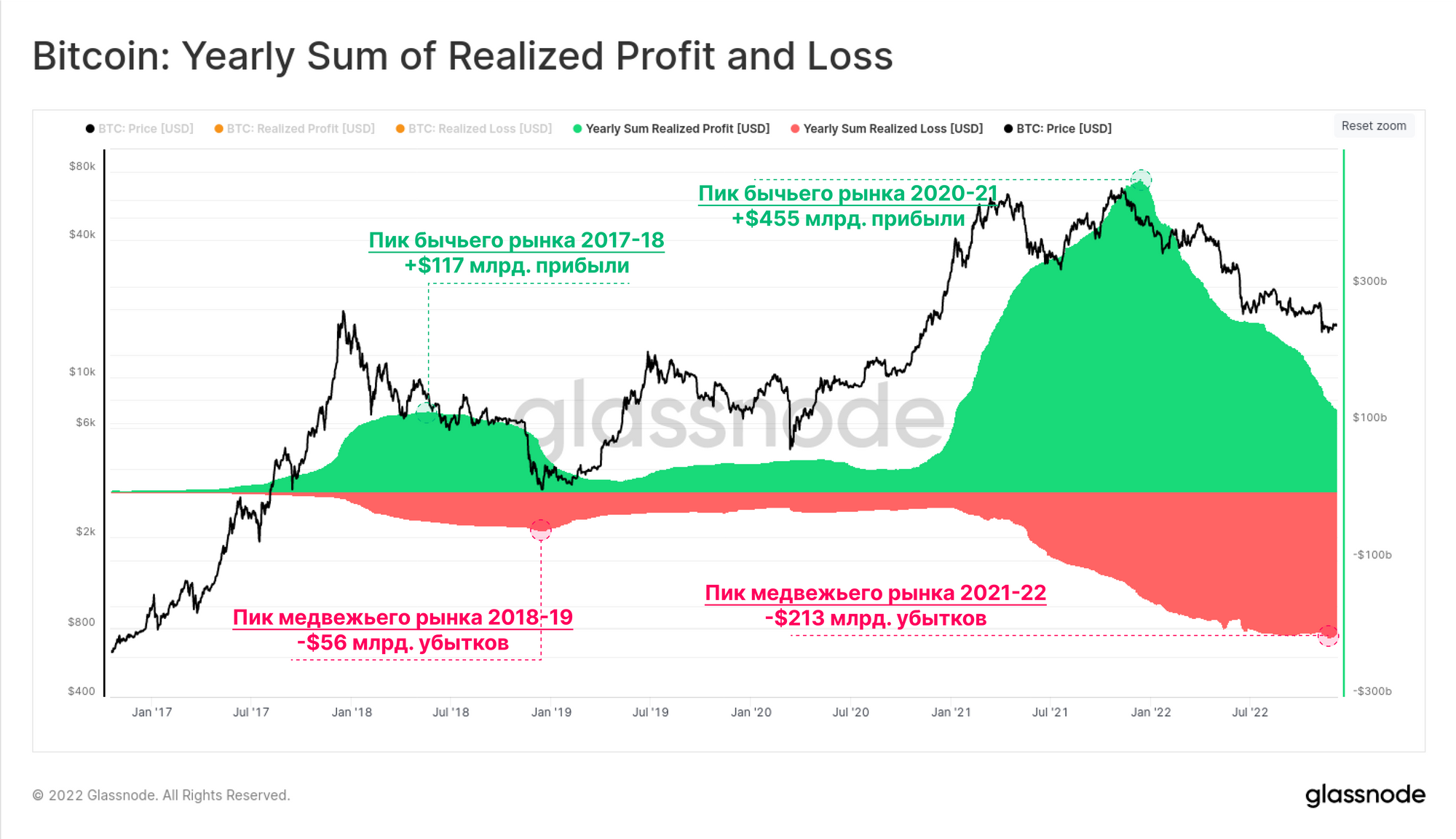

Пузырь избыточной ликвидности, возникший в эпоху мягкой денежно-кредитной политики в 2020-21 годах, привел к рекордной годовой общей реализованной прибыли в сети. Более 455 миллиардов долларов годовой прибыли получили биткойн-инвесторы, переводившие средства в сети, причем пик пришелся на ноябрь 2021 года.

С тех пор доминировал режим медвежьего рынка, и рынок вернул более 213 миллиардов долларов реализованных убытков. Это соответствует 46,8% прибыли на бычьем рынке 2020-21 годов, что очень похоже по относительной величине на прибыль на медвежьем рынке 2018 года, когда рынок вернул 47,9%.

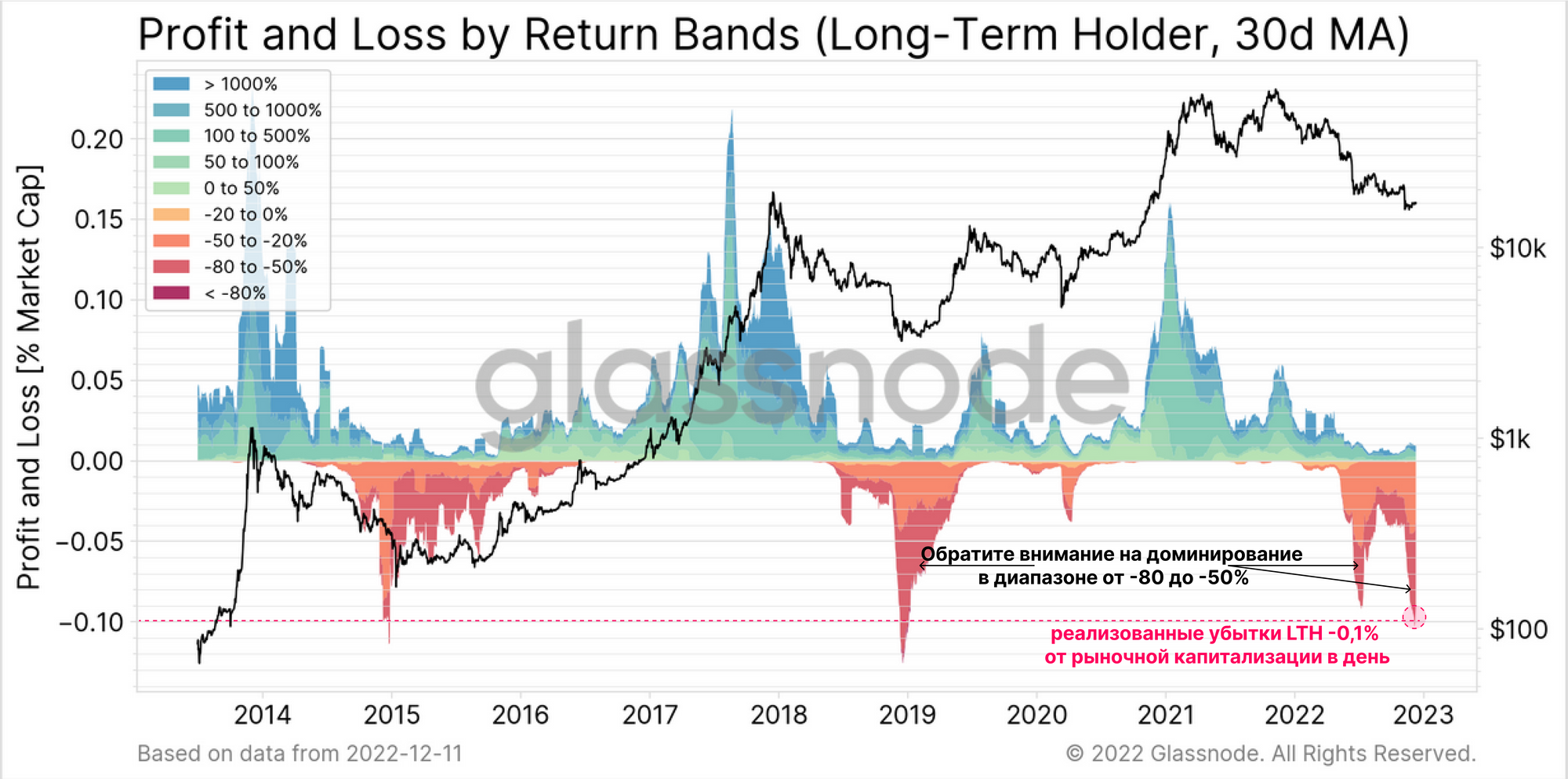

Следует отметить вклад Долгосрочных холдеров, которые в этом цикле пережили два самых больших всплеска убытков в истории. В течение ноября потери LTH достигли пика в -0,10% от рыночной капитализации в день, что сравнимо по масштабу только с минимумами циклов 2015 и 2018 годов. Распродажа в июне также достигала -0,09% рыночной капитализации в день, при этом сильное доминирование LTH зафиксировало убытки от -50% до -80%.

Ситуация в долгосрочной перспективе

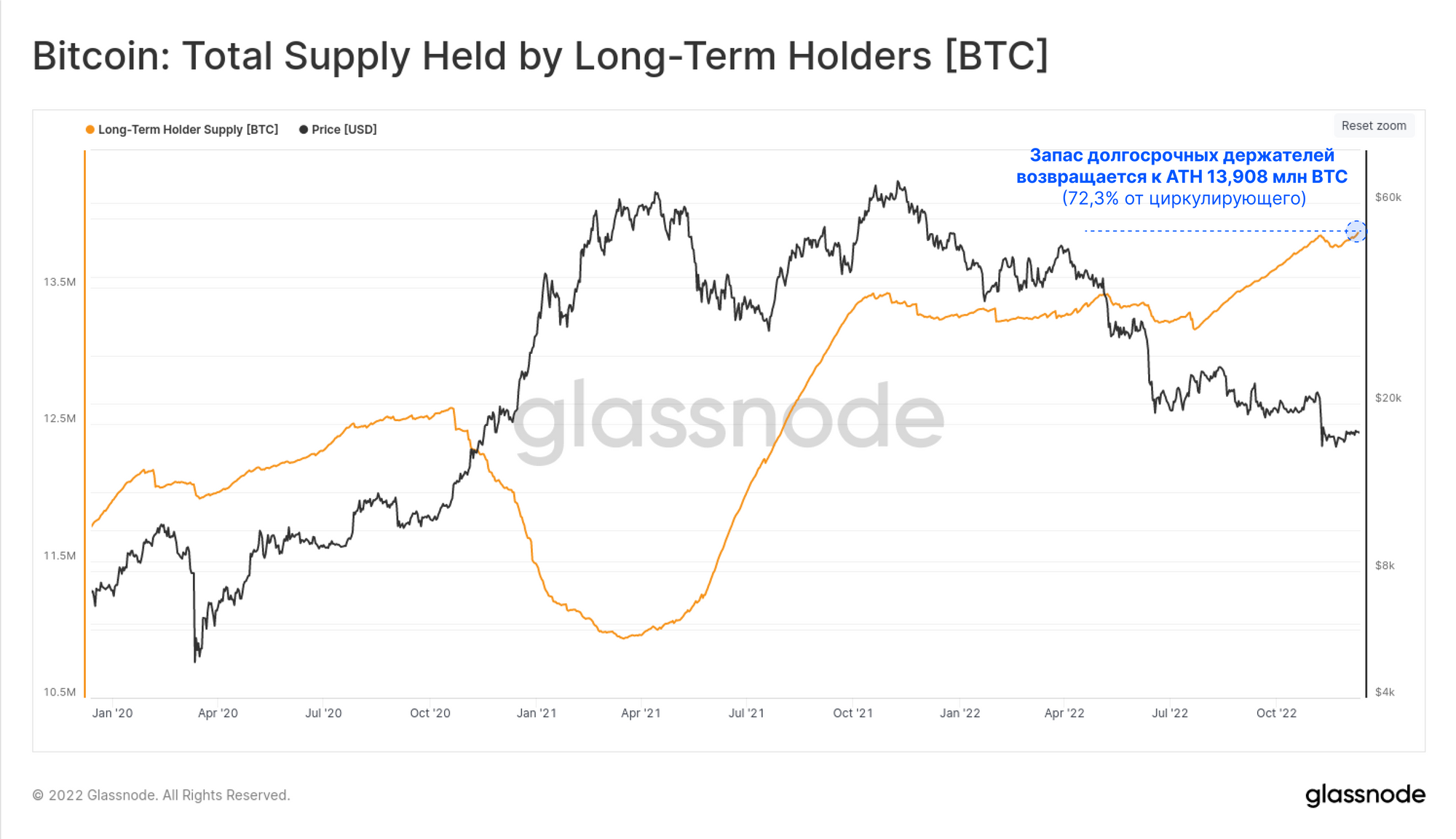

Несмотря на эти впечатляюще большие убытки, возраст предложения монет и склонность к холдингу со стороны оставшихся участников рынка продолжают расти. Предложение долгосрочных холдеров полностью восстановило панические расходы после фиаско FTX, достигнув нового ATH в размере 13,908 млн BTC (72,3% от оборотного предложения).

Практически линейный восходящий тренд в этом показателе является отражением значительного накопления монет, которое произошло в июне и июле 2022 года, сразу после события по сокращению доли заемных средств, спровоцированного 3AC и несостоятельными кредиторами.

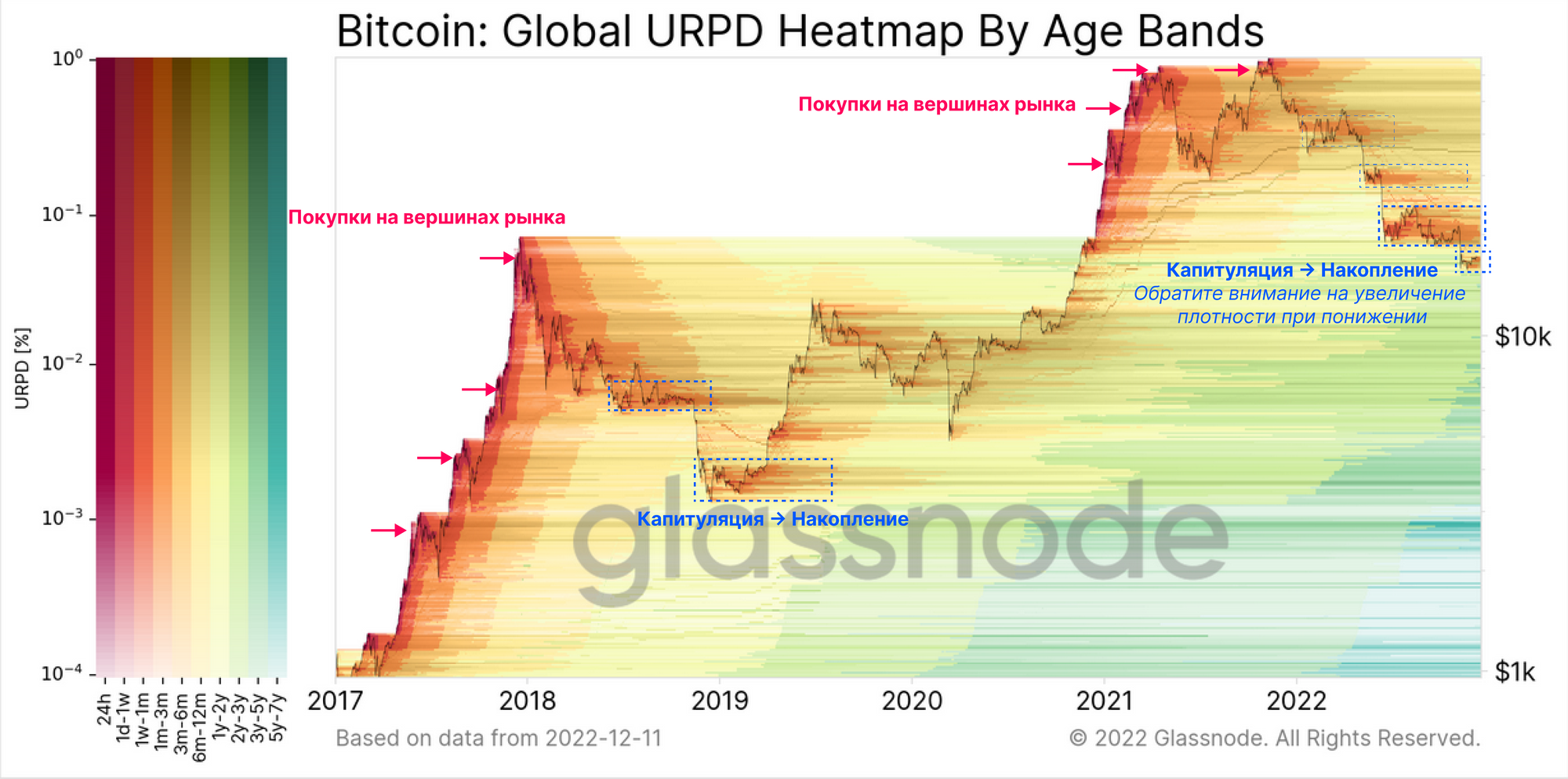

Приведенный ниже график дает представление о плотности и распределении предложения монет, окрашенных по возрастным группам.

- Теплые цвета указывают на широкое распределение старых монет, обычно наблюдаемое на вершинах рынка и на дне капитуляции.

- Более холодные цвета указывают на созревание, поскольку инвесторы накапливают и не тратят монеты.

- Более темные полосы указывают на более высокую плотность монет (и наоборот для более светлых полос).

После каждого падения рынка в 2022 году мы можем видеть, что плотность перераспределения монет (и, следовательно, повторного накопления) увеличилась. В частности, особо выделяется зона с июня по октябрь 2022 года, где было приобретено большое количество монет в диапазоне от 18 тыс. до 24 тыс. долларов, которые сейчас созревают в диапазоне 6 месяцев + (отсюда и рост предложения LTH выше).

Трудные времена для майнеров

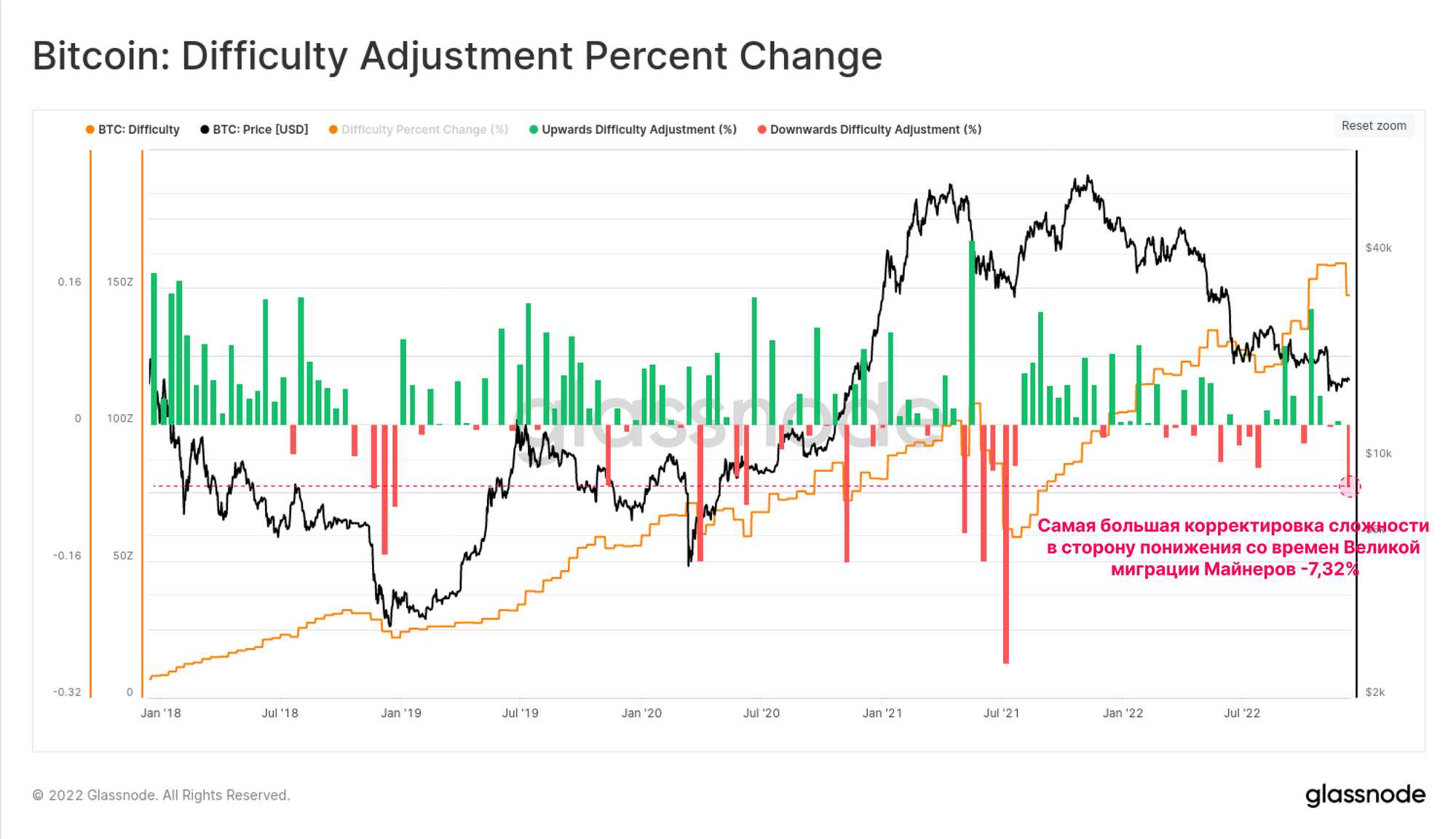

На прошлой неделе произошло крупнейшее снижение сложности майнинга со времен Великой миграции майнинга в июле 2021 года. Сложность снизилась на 7,32%, что означает, что достаточно большая часть активного хешрейта была отключена, вероятно, в результате сохраняющегося стресса из-за низкого уровня доходности.

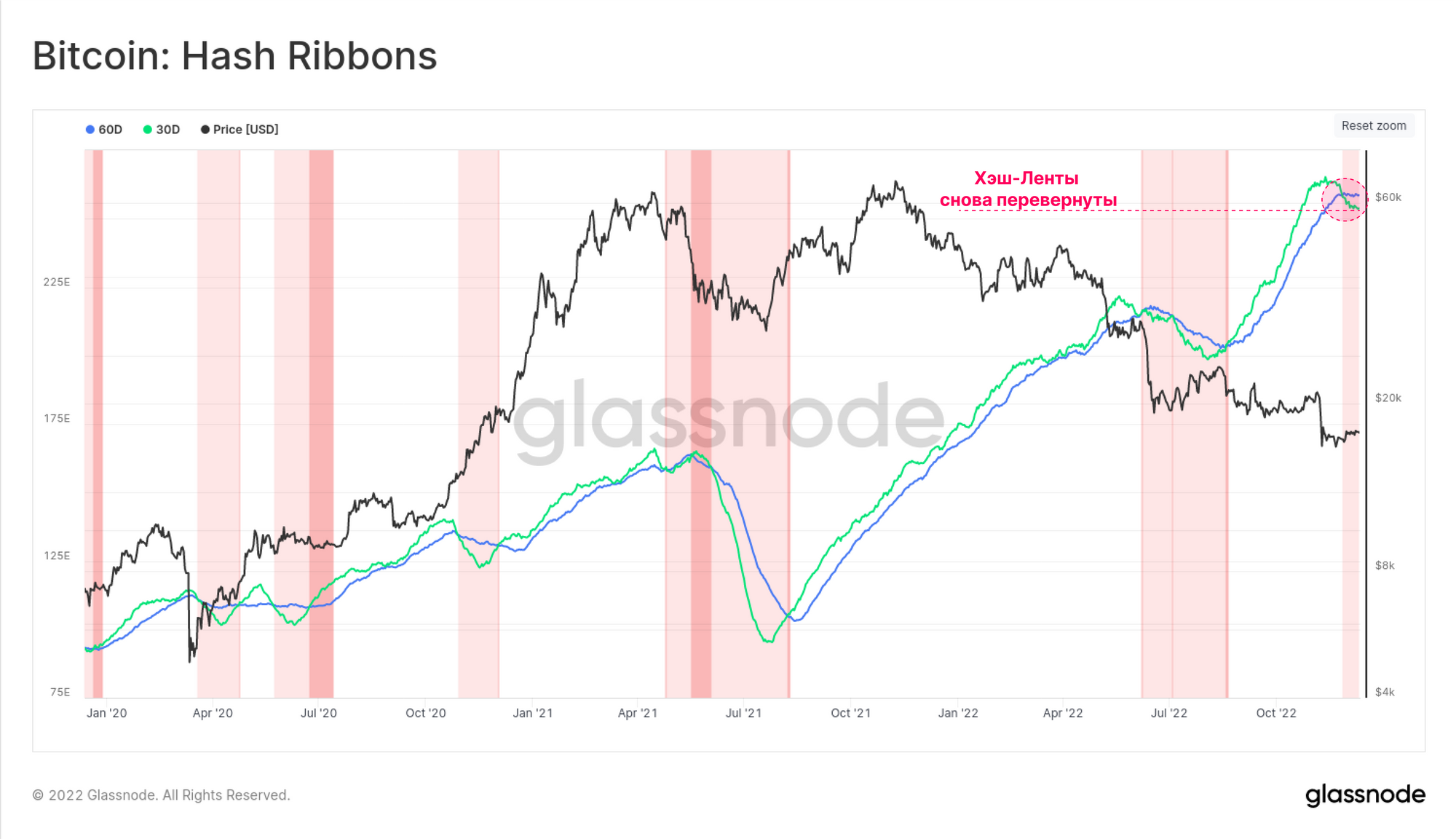

В результате этого, хэш-ленты снова изменились на противоположные, причем пересечение произошло в конце ноября. Это означает, что в сфере майнинга сохраняется значительный стресс, из-за которого некоторые операторы переводят установки ASIC в оффлайн. Обычно это связано с тем, что поток доходов майнеров падает ниже их операционных расходов, что делает майнинговые установки нерентабельными.

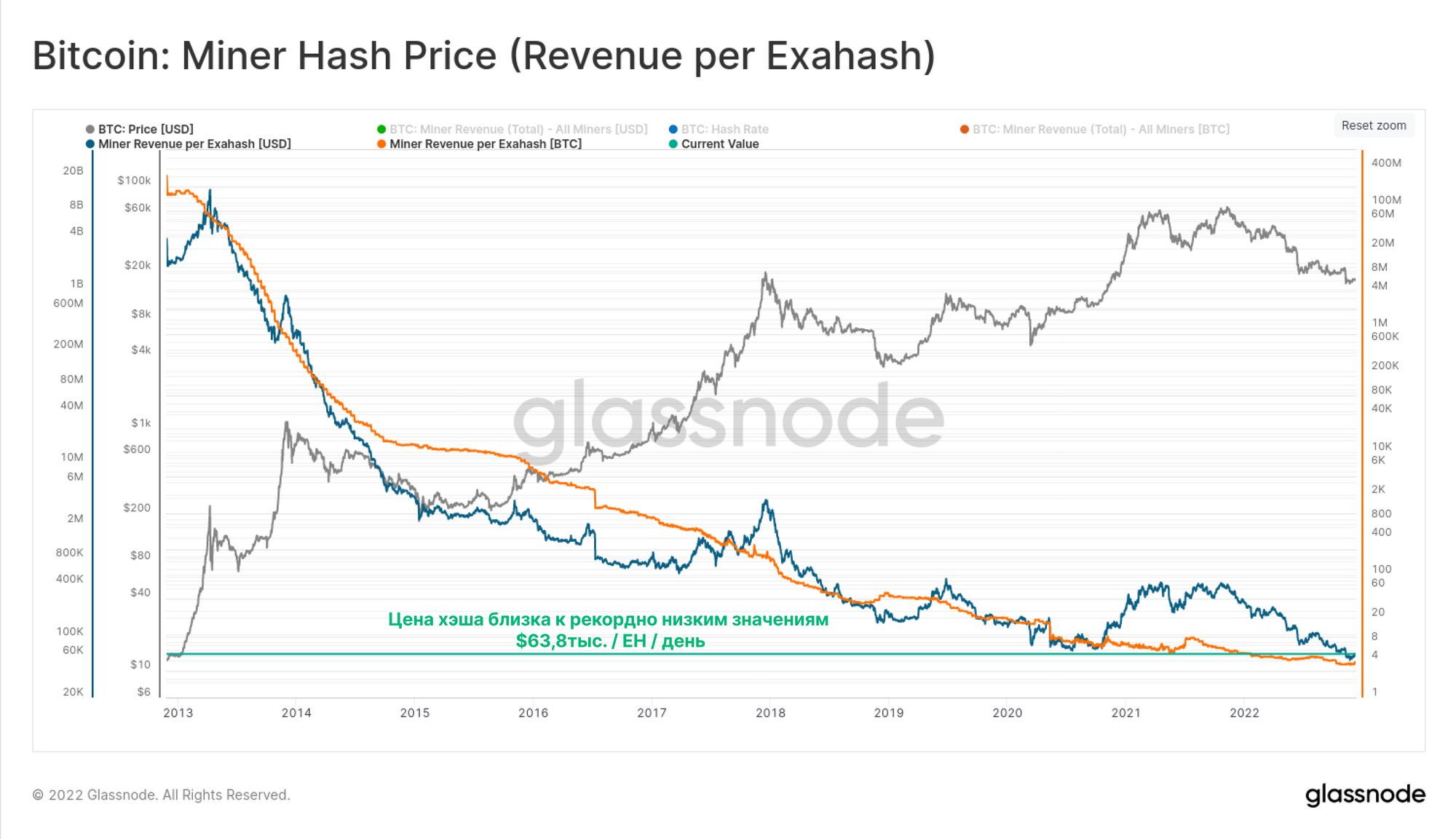

Однако это не является чем то удивительным, учитывая, что цена хэша лишь немного превышает рекордные минимумы. Несмотря на то, что спотовые цены (~ $ 17 тыс.) на 70% выше, чем они были в октябре 2020 года (~ $ 10 тыс.), количество хэш-мощностей, конкурирующих за поиск следующего блока биткоина, сейчас на 70% выше.

После Слияния

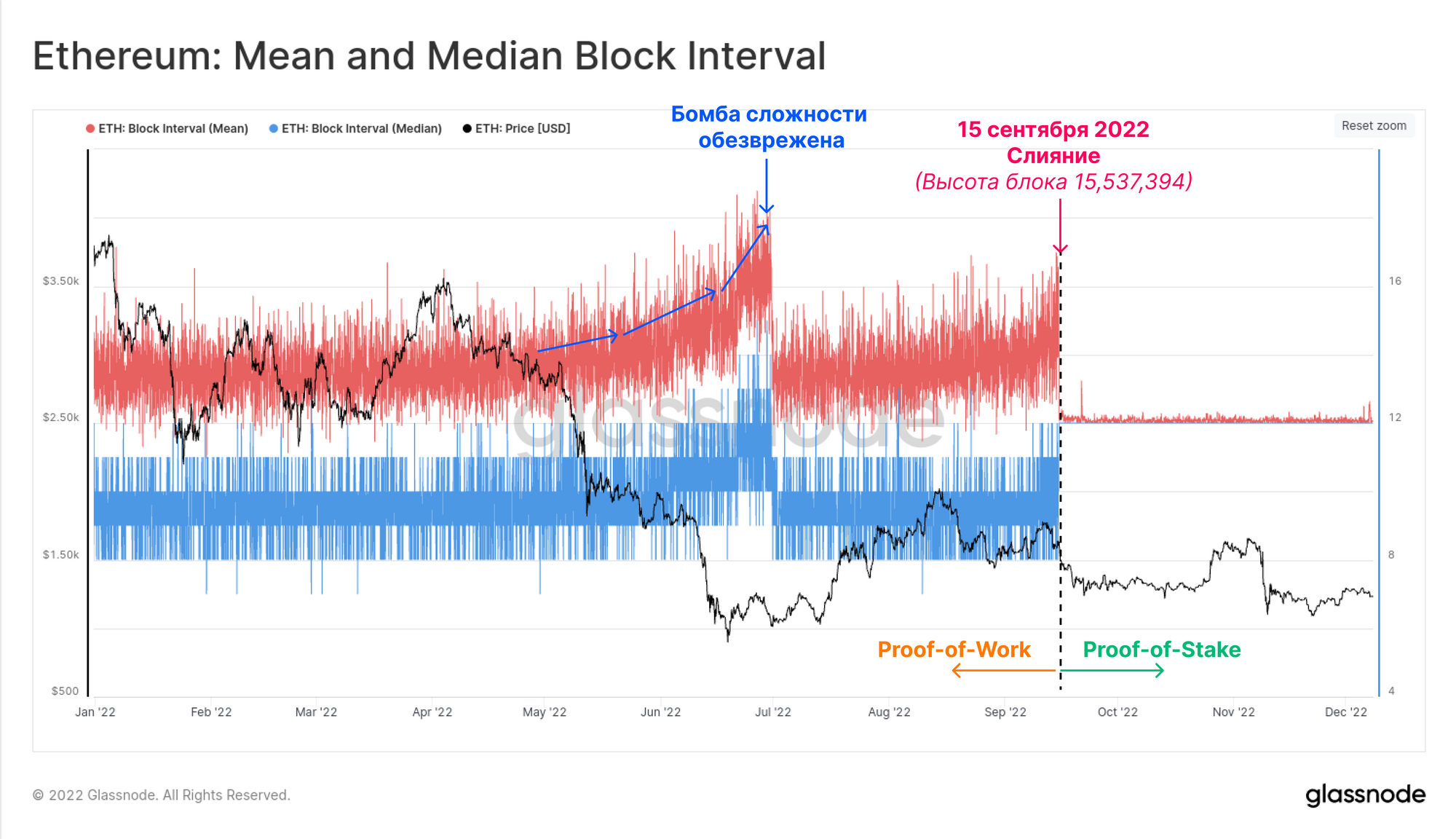

Слияние Эфира, завершившееся 15 сентября, стало, пожалуй, самым впечатляющим инженерным достижением года. Чтобы наглядно представить актуальность события, на приведенном ниже графике показаны среднее значение и медианный интервал блоков в течение 2022 года. Сразу становится ясно, в какой момент закончилась эпоха Proof-of-Work, которой свойственна вероятностная изменчивость, и началось применение в силу точной Proof-of-Stake с 12-секундным временем блоков.

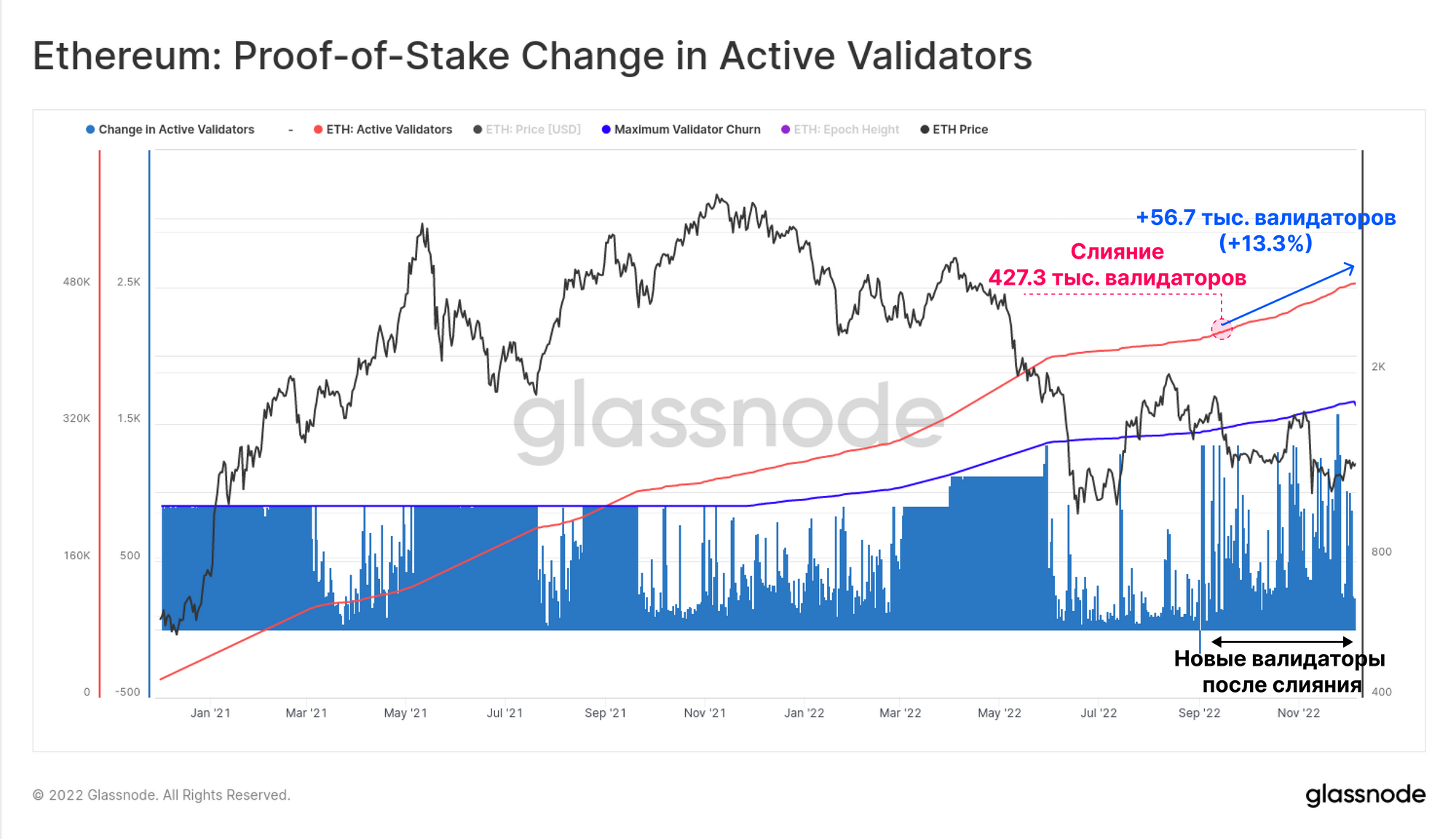

С момента Слияния количество активных валидаторов увеличилось на 13,3%, в настоящее время действует более 484 тыс. валидаторов. Это приводит к тому, что общая сумма ETH в стейкинге составляет 15,618 млн ETH, что эквивалентно 12,89% от циркулирующего предложения.

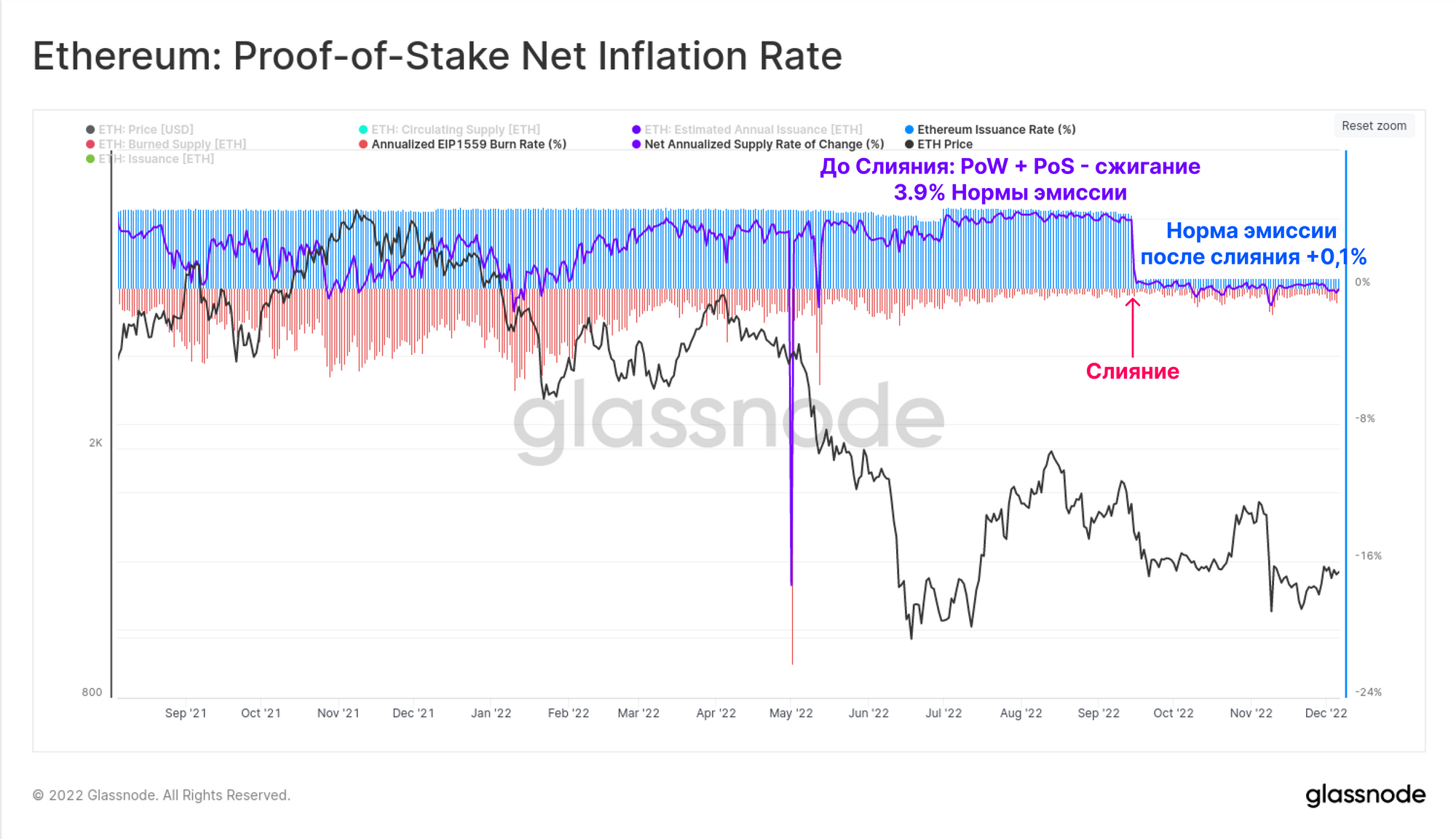

Наряду с переходом на Proof-of-Stake, монетарная политика Эфира была скорректирована в соответствии со значительно более низким графиком эмиссии. Номинальная норма выпуска (синяя) составляет около +0,5%, однако после учета механизма сжигания EIP1559 (красная) почти полностью компенсируется примерно до +0,1% в обычный день. Это сопоставимо с чистым уровнем инфляции +3,9% до Слияния, показывая, насколько серьезными были изменения в выпуске монет.

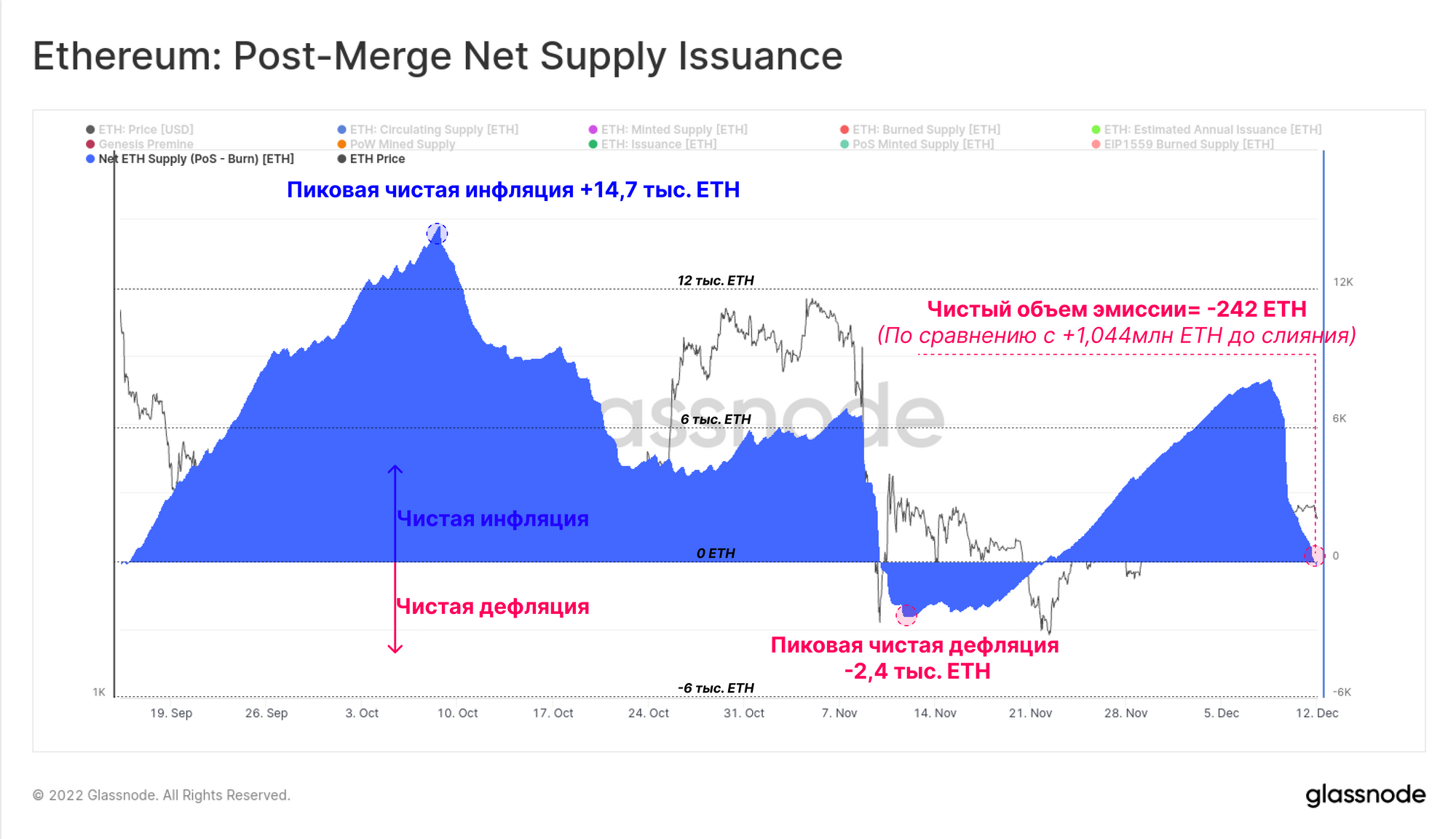

На момент написания статьи изменение предложения ETH с момента слияния только стало чисто дефляционным, при этом текущее предложение монет в настоящий момент на 242 ETH ниже, чем было при Слиянии. Это сопоставимо с примерно 1,044 млн ETH, которые в противном случае были бы выпущены в обращение в соответствии с предыдущим графиком выпуска.

Мы находимся в поисках аналитика по Эфиру.

Если вы аналитик, специализирующийся на Эфире, DeFi и связанных с ними экосистемах (или знаете кого-то, кто является аналитиком), пожалуйста, свяжитесь с нами. Мы ищем старшего аналитика по Эфиру, чтобы он присоединился к нашей команде и стал пионером в продвижении он-чейн аналитики в этой постоянно развивающейся экосистеме.

Сокращение доли заемных средств в DeFi

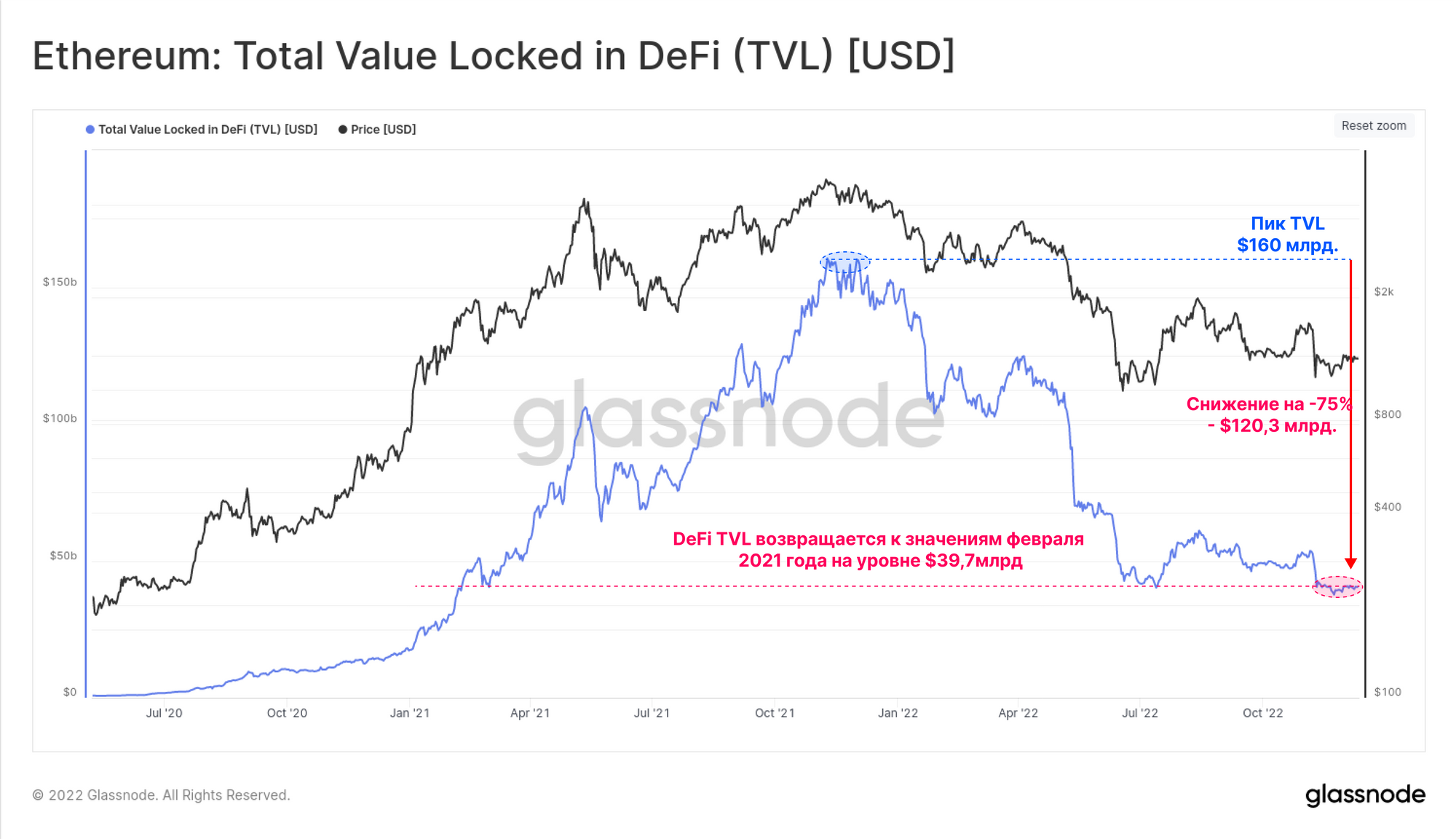

При таком резком снижении цен на токены и серьезном сокращении ликвидности общая стоимость, находящаяся в DeFi, резко упала. Достигнув пика в 160 миллиардов долларов на рыночной капитализации в ноябре 2021 года, показатель DeFi TVL упал более чем на 120,3 миллиарда долларов (-75%). Это приводит к снижению стоимости обеспечения DeFi до 39,7 млрд долларов, возвращаясь к уровням февраля 2021 года.

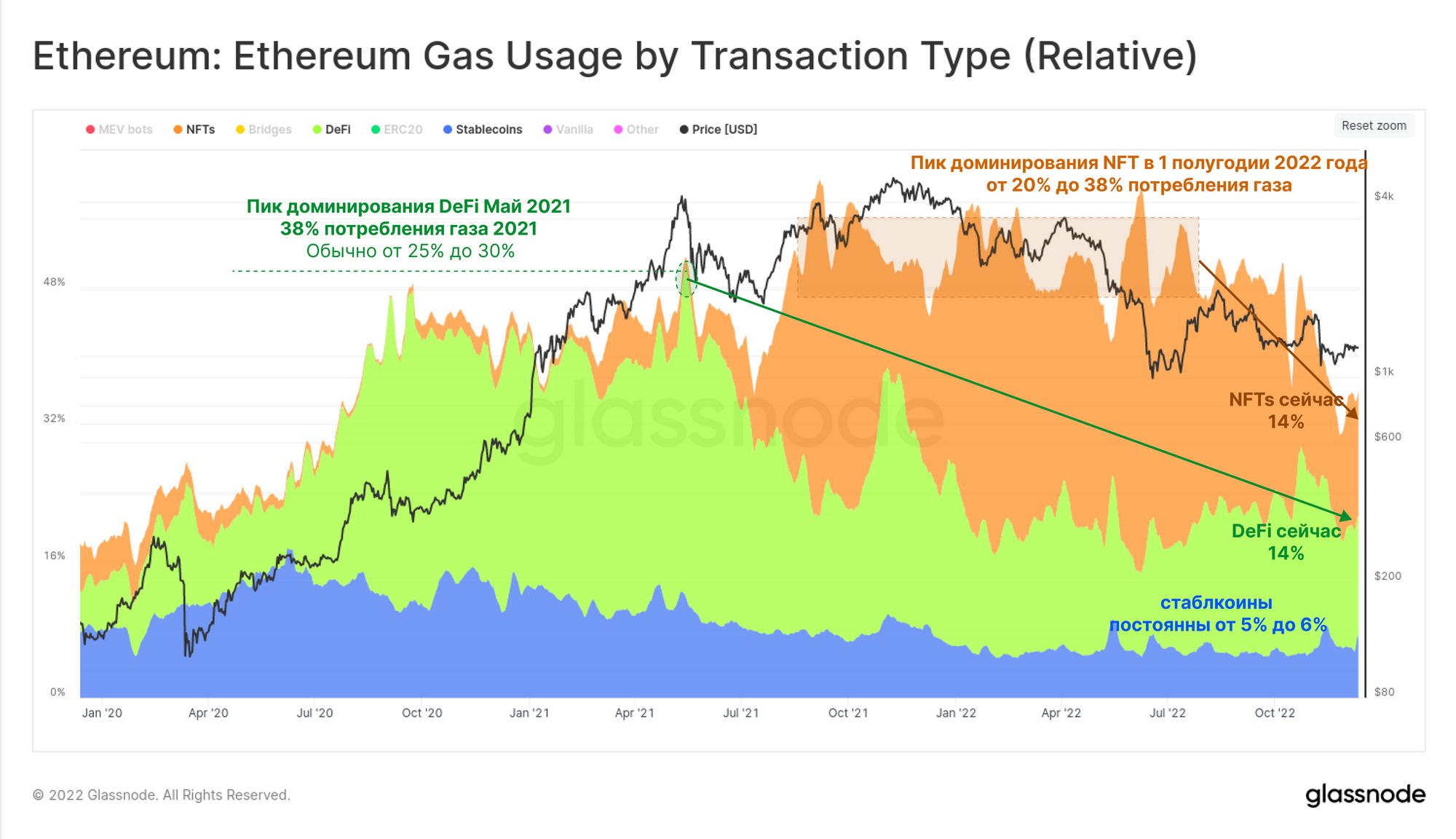

Доминирование потребления газа по видам сделок также продемонстрировало изменение предпочтений рынка за последние два года. Протоколы DeFi обеспечивали от 25% до 30% всего потребления газа с июля 2020 года по май 2021 года, но с тех пор упали до 14%.

В аналогичном цикле роста и спадов на операции, связанные с NFT, приходилось от 20% до 38% потребления газа в первом полугодии 2022 года, но сейчас их доля также снизилась до 14%. Стейблкоины удерживали устойчивое доминирование от 5% до 6% в течение всего этого года.

Отток стейблкоинов

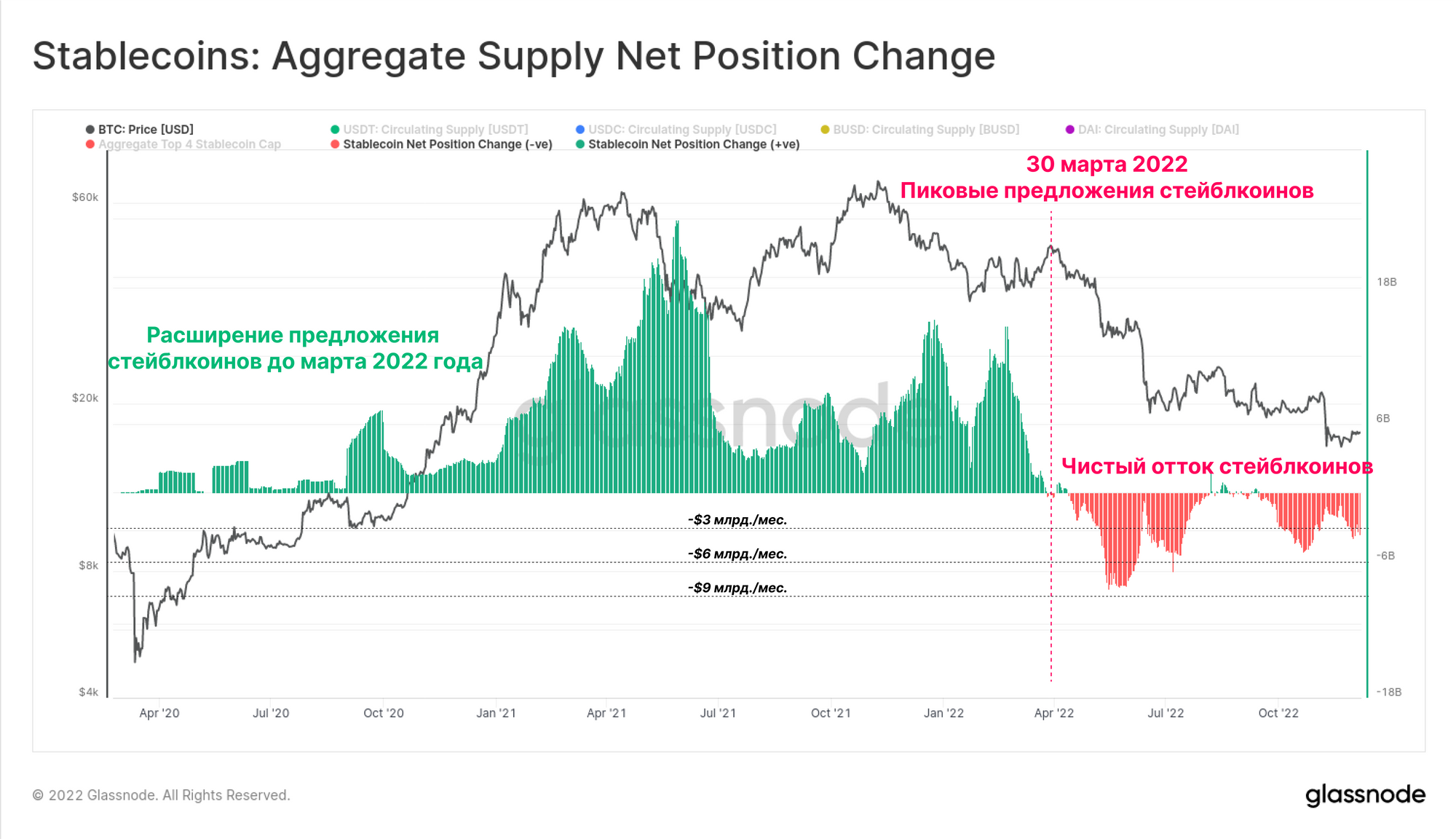

Стейблкоины являются ключевым активом отрасли с 2020 года, причем 3 из 6 крупнейших активов по рыночной капитализации в настоящее время являются стейблкоинами. Общий объем предложения стейблкоинов достиг максимума в 161,5 млрд долларов в марте 2022 года, однако с тех пор объем крупномасштабных погашений превысил 14,3 млрд долларов.

В целом это отражает чистый отток капитала из сети от 4 млрд до 8 млрд долларов в месяц. Однако также примечательно, что это отражает всего 8% от пикового предложения стейблкоинов, что говорит о том, что большая часть этого капитала все еще остается в этом новом формате цифрового доллара.

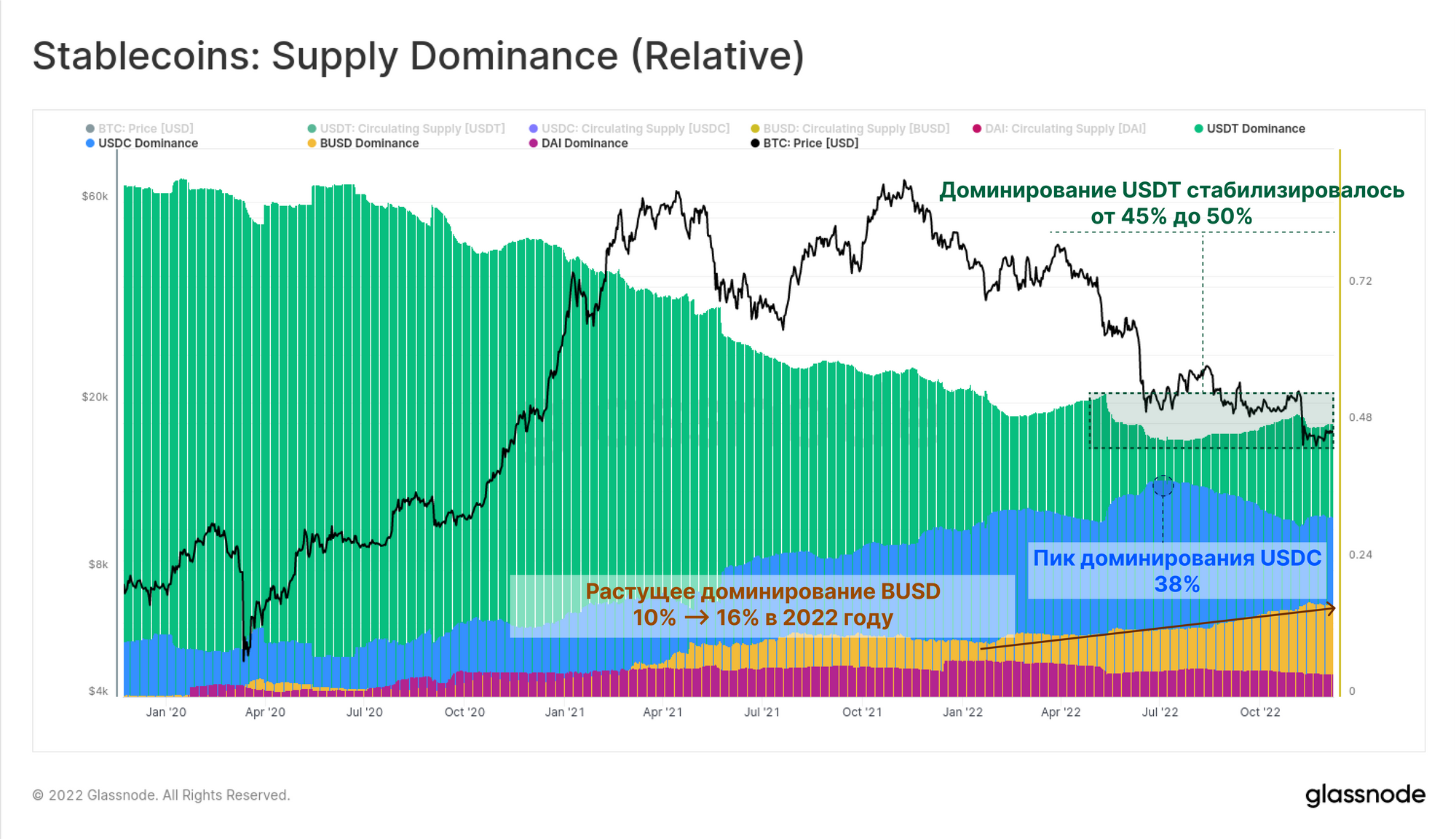

Также произошли заметные изменения в относительном доминировании предложения стейблкоинов.

- Особо выделился BUSD, увеличив свою долю на рынке с 10% до 16% в 2022 году, в настоящее время общая стоимость активов составляет $22,0 млрд.

- Tether сохранил относительно стабильную долю рынка от 45% до 50%, несмотря на то, что с мая было погашено USDT на общую сумму 18,42 млрд долларов.

- Доминирование USDC достигло максимума в 38% в июне, но с тех пор упало до 31,3%, что в настоящее время составляет 44,75 млрд долларов в стоимости.

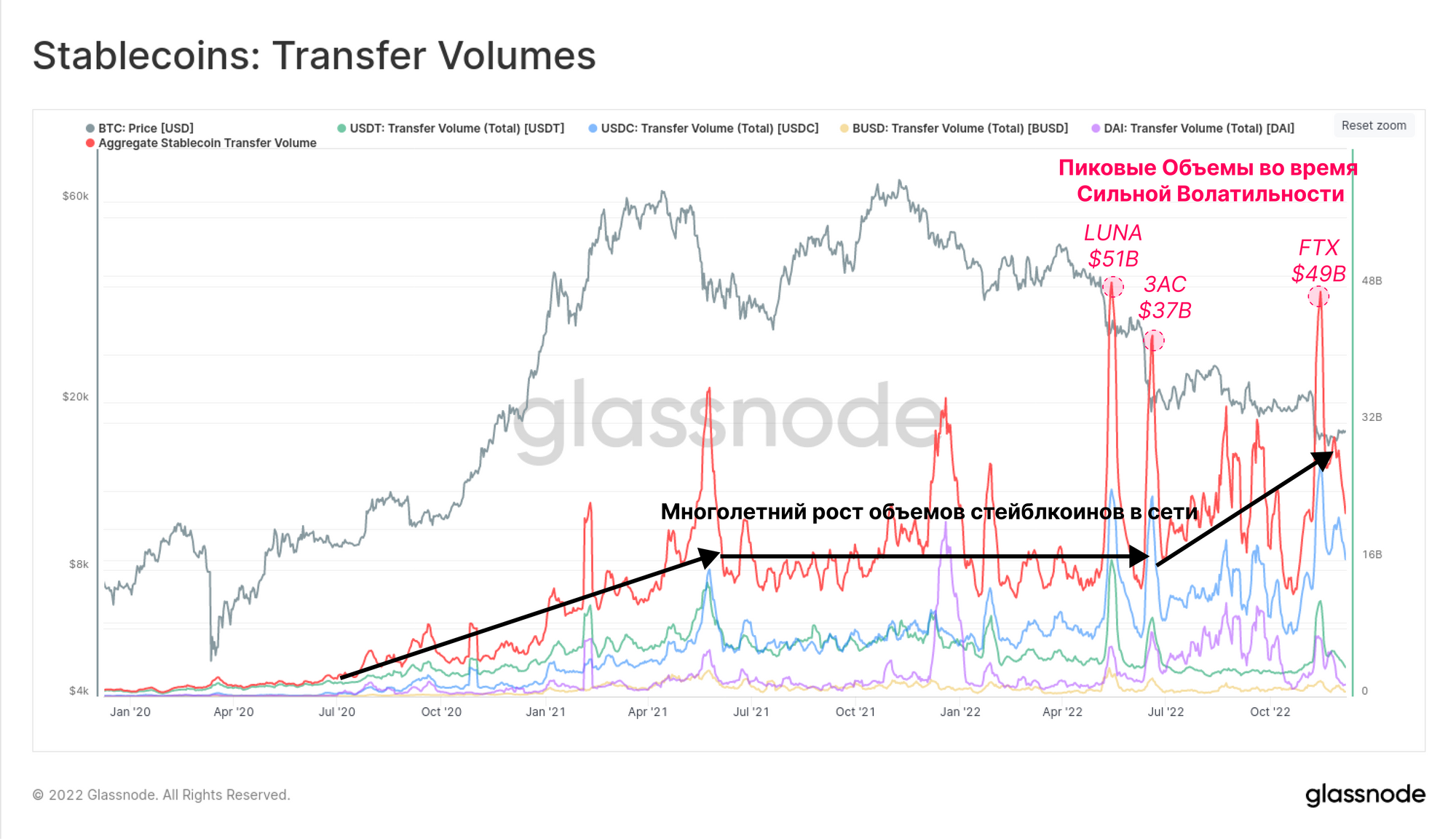

В то время как стейблкоины в настоящее время переживают отток капитала, объемы переводов в Ethereum продолжали расти в течение 2 полугодия 2022 года. Совокупные объемы переводов стейблкоинов оставались стабильными на уровне около 16 млрд долларов в день на протяжении большей части 2021-22 годов, но с июля возрастали до 20-30 млрд долларов в день.

Во время распродаж с высокой волатильностью в мае, июне и ноябре общий объем переводов стейблкоинов достиг максимума в диапазоне от 37 до 51 миллиарда долларов, что свидетельствует об экстремальном спросе на ликвидность в долларах США во время снижения доли заемных средств.

Резюме и выводы

В этом году снижение как BTC, так и ETH превысило 75% от рекордно высокого уровня, установленного в ноябре. Начиная с мая, оно сопровождалось широкомасштабным и массовым сокращением доли заемных средств. Это привело к значительному сокращению кредитования, многочисленным банкротствам, краху многомиллиардного пирамидального проекта (LUNA-UST) и, к сожалению, к тому, что в случае с FTX вероятно является мошенничеством.

2022 год был суровым, он привел к тому, что волатильность и объемы рынка достигли многолетних минимумов, поскольку ликвидность и спекулятивный потенциал иссякли. С уходом спекулянтов предложение долгосрочных холдеров биткоина выросло до нового ATH, и инвесторы, похоже, вступили в игру с увеличением объема монет на каждом этапе снижения цены.Также в сентябре было успешно проведено Слияние Эфира, а стейблкоины продолжили демонстрировать значимое соответствие продукта рынку.

Устойчивость децентрализованных систем строится на многих годах испытаний, проб и ошибок, однако именно эти события в конечном счете формируют когорту Холдеров, покупателей последней инстанции. После всех вызовов 2022 года индустрия цифровых активов все еще продолжает функционировать, уроки усвоены, а биткойн-блоки продолжают находить.

Независимо от того, что произойдет в 2023 году, мы верим, что эта отрасль выдержит испытание временем, и мы будем продолжать создавать инструменты и данные, необходимые для анализа, изучения и понимания причин.

Tick tock, next block.*, увидимся с вами в 2023 году!

*(прим. ред.: это непереводимая игра слов, где “block” используется в смысле “следующий блок в блокчейне” и “следующий квартал”.

Отказ от ответственности: Этот отчет не содержит никаких рекомендаций по инвестициям. Все данные предоставляются исключительно в информационных целях. Никакое инвестиционное решение не должно основываться на информации, представленной здесь, и вы несете единоличную ответственность за свои собственные инвестиционные решения.

Каналы с переводами

Мы также гордимся тем, что запустили новые каналы в социальных сетях для:

- Испанского (Аналитик: @ElCableR, Telegram, Twitter)

- Португальского (Аналитик: @pins_cripto, Telegram, Twitter)

- Турецкого (Аналитик: @wkriptoofficial, Telegram, Twitter)

- Персидского (Аналитик: @CryptoVizArt, Telegram, Twitter)

- Подписывайтесь на наш Twitter

- Присоединяйтесь к нашему Telegram-каналу

- Переходите на форум Glassnode для подробных обсуждений и анализа.

- Для изучения он-чейн метрик и живых графиков переходите на Glassnode Studio

- Для получения автоматических оповещений об основных он-чейн показателях внутри сети и активности на биржах переходите на наш твиттер Glassnode Alerts.