Медленно, но верно

Биткоин сталкивается с сильным сопротивлением, приближаясь к ключевым уровням базовой стоимости. При ранних признаках, указывающих на позитивный сдвиг в спросе и сближение рыночных цен на приобретение монет, база холдеров медленно, но верно пополняется инвесторами с высоким уровнем решимости.

После четвертого подряд повышения ставки в США на 75 б.п. индекс доллара немного откатился назад, позволив мировым акциям получить кратковременную передышку. Тем не менее, стресс, присутствующий на рынке, остается неизменным, сопровождаясь дальнейшими инверсиями на переднем конце кривой доходности, особенно в 3-месячном ГКО по отношению к 10-летней безрисковой ставке.

В ответ на это, цена Биткоина немного поднялась вверх, оказав повышающее давление на базовую стоимость в сети при первой попытке восстановления. Это ценовое движение подкреплено сдержанным поведением ходлинга и первыми проблесками нового спроса, вновь поступающего на рынок, поскольку класс активов пытается начать долгий подъем из глубин медвежьего рынка.

Переводы

Этот выпуск Еженедельного Он-чейн Анализа теперь доступен на испанском, итальянском, китайском, японском, турецком, французском, португальском, персидском, польском, иврите, русском и греческом языках.

Панель инструментов Еженедельного Он-чейн Анализа

Этот выпуск Еженедельного Он-чейн Анализа содержит интерактивную информационную панель со всеми доступными графиками, они доступны здесь. Эта панель инструментов и все охватываемые показатели подробно рассматриваются в нашем Видеоотчете, который выходит каждый вторник. Переходите и подписывайтесь на наш Youtube канал, а также на наш Видеопортал, чтобы найти еще больше видеоконтента и обучающих материалов по метрикам.

Холдеры остаются непоколебимы

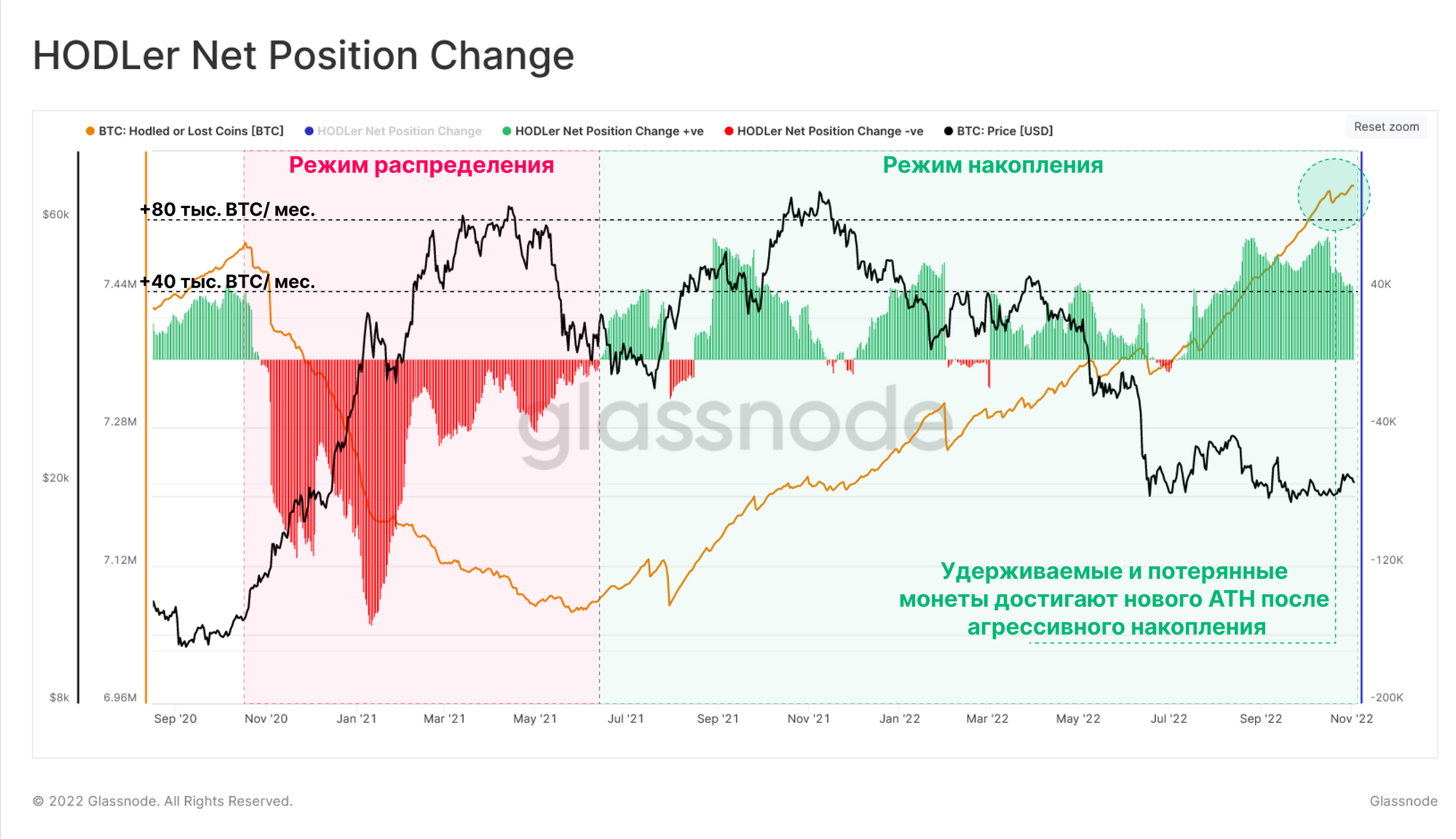

Мы начнем наш анализ с оценки группы холдеров, изучив их поведение расходования с помощью показателя Чистого изменения позиции холдеров. Этот показатель отслеживает 30-дневное изменение предложения потерянных или находящихся в ходлинге монет, которые в наибольшей степени являются бездействующими в сети.

Двойственность в поведении ходлинга можно наблюдать как до, так и после распродажи в мае 2021 года.

- 🔴 До этой переломной точки можно видеть, как холдеры агрессивно распределяли монеты, вкладывая прибыль в формирование вершины цикла. Распределение достигло пика со скоростью 150 тыс. BTC в месяц, затратив в общей сложности 450 тыс. BTC в процессе.

- 🟢 После резкого падения цен, холдеры перешли в режим накопления, накапливая монеты со скоростью 40 тыс. BTC / месяц. Кульминацией этого режима стал совокупный приток 500 тыс. BTC за 8-месячный период.

Этот процесс полностью пополнил резерв монет, распределенных в этом цикле, и подтолкнул метрику Потерянных или находящихся в Ходлинге монет к новому ATH.

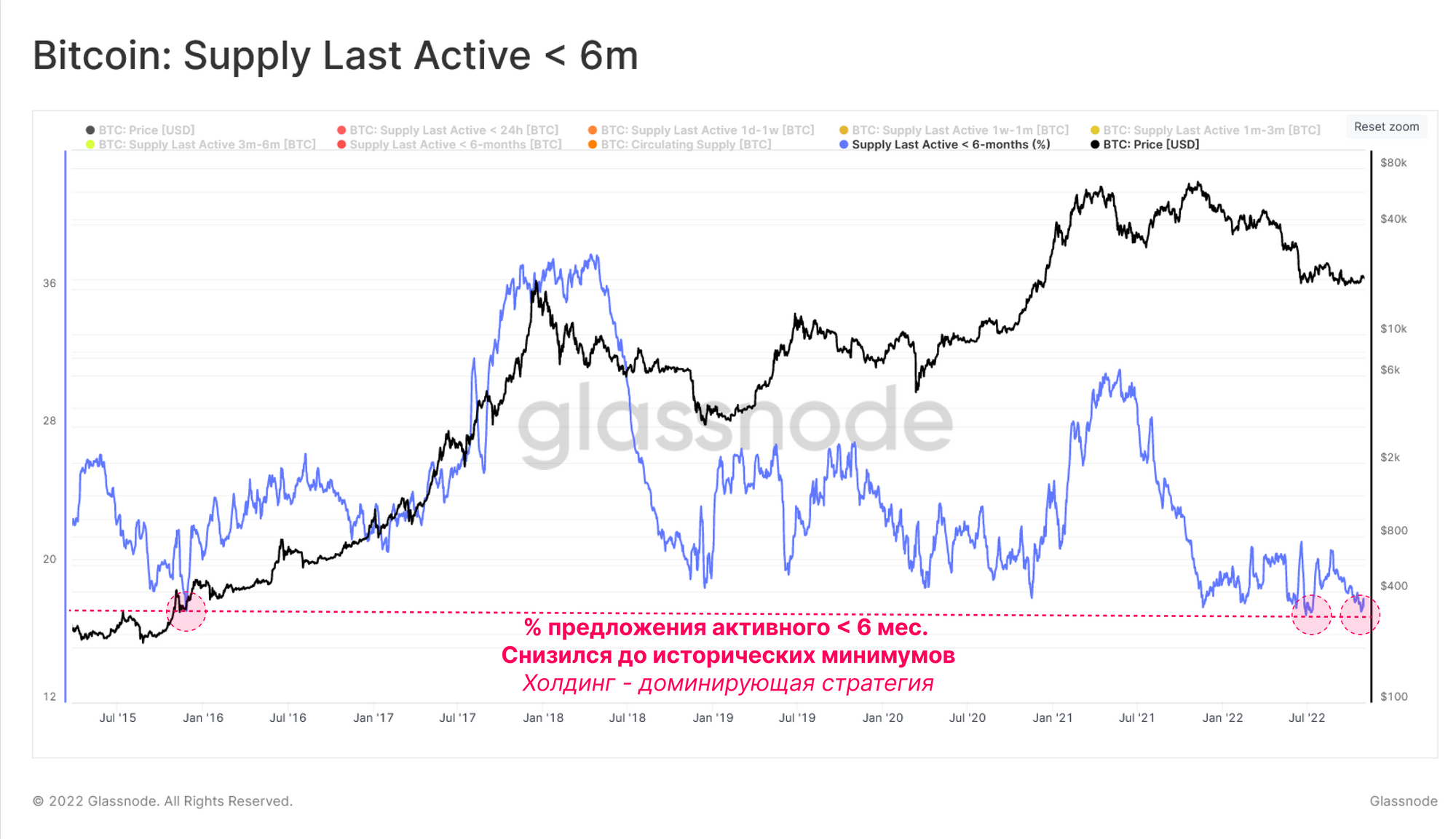

Противоположным участком предложения для монет в ходлинге можно считать “Горячие монеты”, которые активно задействованы в повседневной торговле Биткоином.

Предложение моложе 6 месяцев, которое доступно на рынке, остается на исторических минимумах с мая 2022 года и продолжает снижаться, что еще раз подтверждает экстремальный уровень дефицита на текущем рынке.

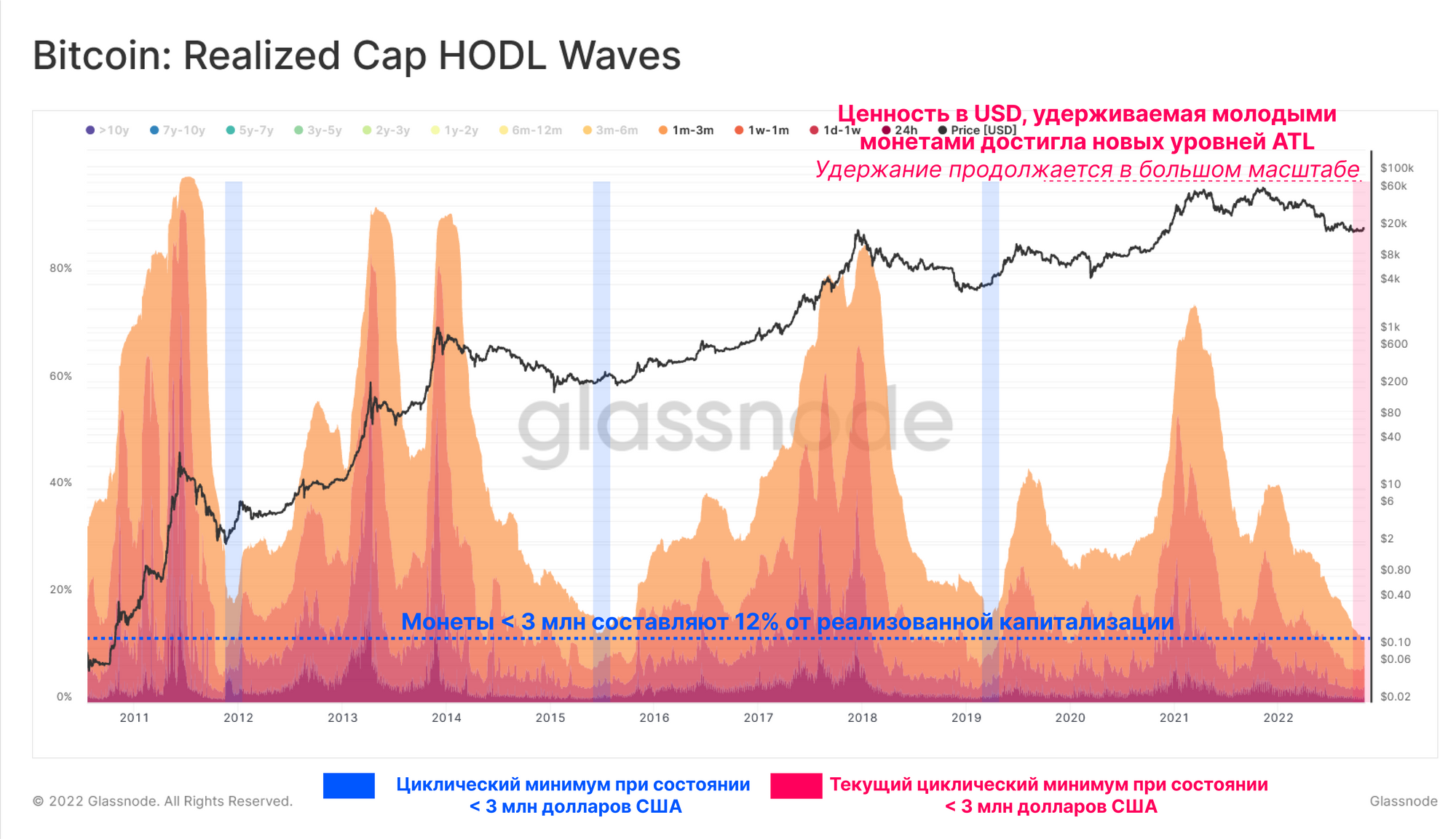

Далее мы оцениваем показатель Волн Реализованной капитализации HODL, которые позволяют оценить ценность монет в долларах США, принадлежащее определенным возрастным группам. Для приблизительного определения ценности монет класса спекулятивных инвесторов мы выделяем монеты младше 3 месяцев .

В настоящее время ценность Молодых монет в долларах США находится на рекордно низком уровне, составляя всего 10% от Реализованной капитализации сети. В силу двойственности системы это означает, что ценность монет, возраст которых превышает 3 месяца, достигло ATH как в относительном, так и в абсолютном выражении Реализованной капитализации сети. Это говорит о том, что группа холдеров является наиболее доминирующей за все время, что свидетельствует о решительном отказе тратить и продавать, несмотря на постоянные трудности на мировых рынках инвестиций.

Далее мы можем использовать коэффициент Реализованного HODL для сравнения этого баланса ценности между молодыми и зрелыми монетами в осцилляторе на макроуровне. Мы можем рассмотреть его в следующих рамках:

- Восходящий тренд в коэффициенте RHODL предполагает растущее доминирование ценности в долларах США, принадлежащей новым спекулятивным покупателям, и типичен для бычьих рынков и вершин рынка.

- Нисходящий тренд в коэффициенте RHODL указывает на растущее доминирование ценности в долларах США, хранящейся в старых монетах, что предполагает увеличение ходлинга и долгосрочнок накопленик.

- Ровный, ограниченный диапазоном коэффициент RHODL указывает на то, что скорость изменения между старым и молодым доминированием находится в равновесии. Этот переходный период часто наблюдается вокруг точек перелома рынка, таких как вершины распределительных рынков и низы накопления.

Оставаясь в режиме нисходящего тренда с ноября ATH, угол падения RHODL начинает смягчаться, что говорит о том, что баланс между ценностью молодых и старых монет находится в равновесии. Эта тенденция наблюдается на тех же уровнях и с той же продолжительностью, что и при минимуме рынка 2018-19 годов.

💡 Выпущены новые информационные панели

Мы выпустили новую информационную панель Динамика волн HODL, которая исследует предложение биткоина по мере его созревания в различных возрастных группах.

Наш набор информационных панелей регулярно обновляется, чтобы помочь пользователям Glassnode решать проблемы и отвечать на ключевые вопросы на рынке. Наши новые информационные панели включают контекстуализированные наборы студийных показателей, пользовательские конструкции рабочей среды и аналитические заметки по ключевым темам в Биткоин-пространстве.

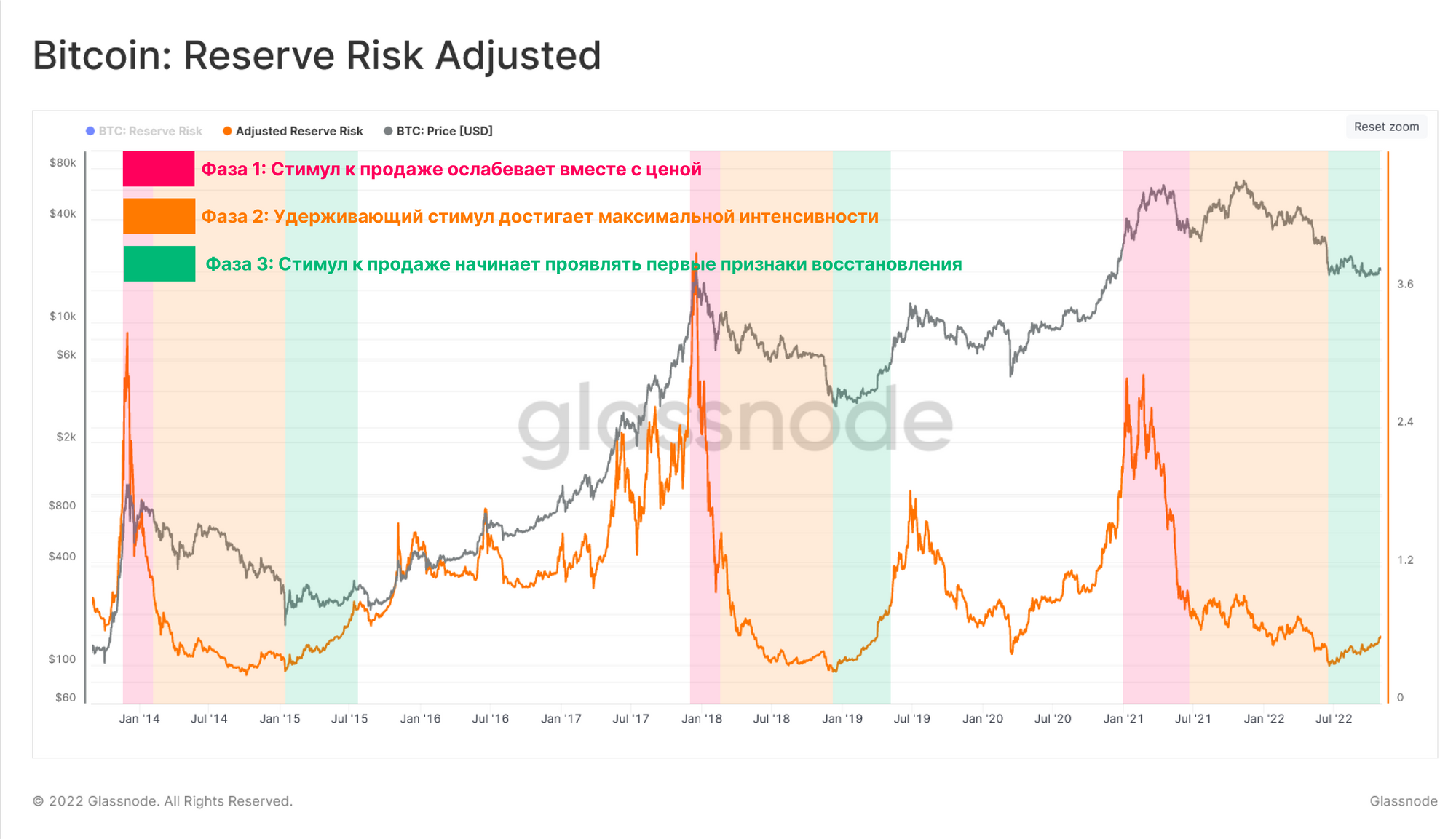

Мы можем использовать показатель Скорректированного резервного риска (новый вариант от оригинального автора @hansthered), который представляет собой циклический осциллятор, который количественно определяет баланс между совокупным стимулом к продаже и фактическими расходами на давно бездействующие монеты.

- Восходящие тенденции в скорректированном резервном риске предполагают, что стимул к продаже возрастает, и реализация прибыли становится основным механизмом на рынке.

- Нисходящие тенденции в скорректированном резервном риске указывают на то, что предполагаемая возможность для ходлинга увеличивается, таким образом, ходлинг становится доминирующим механизмом на рынке.

Формирование дна накопления может быть описано метрикой Скорректированного риска резервирования в соответствии со следующей структурой:

🟥 Фаза 1: Стимул к продаже снижается вместе с ценовым действием после падения цены, что указывает на внезапный конец рынка трейдеров. Со временем постепенное накопление и ходлинг становятся доминирующим механизмом.

🟧 Фаза 2: Воспринимаемая рынком альтернативная стоимость расходования монет приближается к максимуму, поскольку поведение ходлинга достигает пика интенсивности, проходит худший этап медвежьего рынка.

🟩 Фаза 3: Стимул к продаже начинает проявлять первые признаки восстановления, поскольку появляется новый спрос, фиксируется прибыль и происходит формирование дна.

В настоящее время скорректированный резервный риск, по-видимому, вступил в фазу 3, сопровождающуюся пиком ходлинга, и сигнализируюет о потенциальном переходе к режиму усиления стимулов к продаже. Другими словами, те, кто держал монеты в течение длительных периодов времени, вероятно, станут доминирующим источником давления со стороны продавцов в будущем (сигнал об истощении потенциальных продавцов из цикла 2021-22).

Всплеск интереса

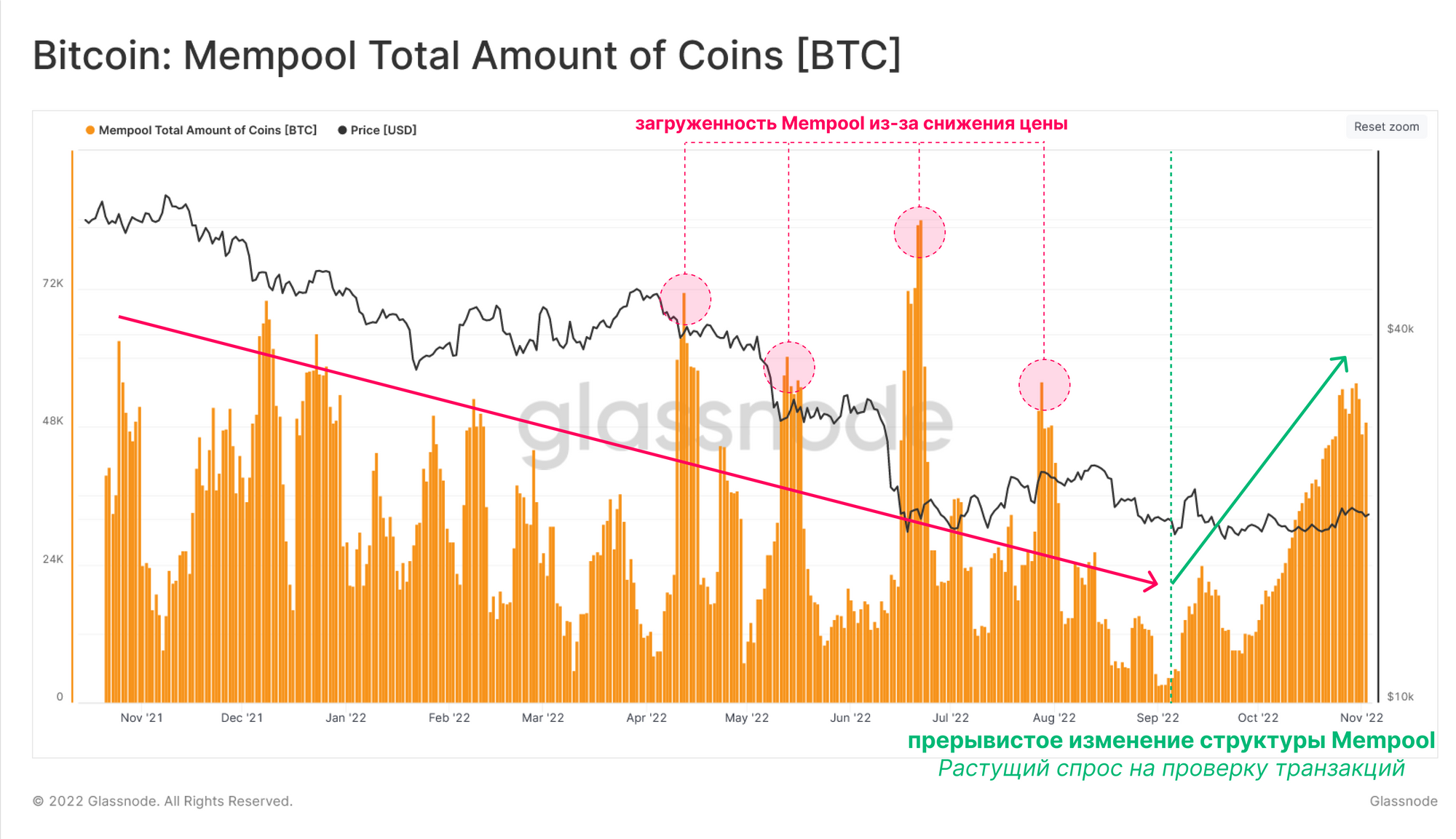

Небольшое, но заметно последовательное изменение происходит в пространстве транзакций Биткойна, поскольку устойчивый импульс увеличения общего количества переданных монет поступает в ноды Мемпула. Это заметное изменение обеспечивает первичные признаки потенциально значимого сдвига в спросе.

Тенденция по-прежнему находится в зачаточном состоянии, но за ней необходимо следить.

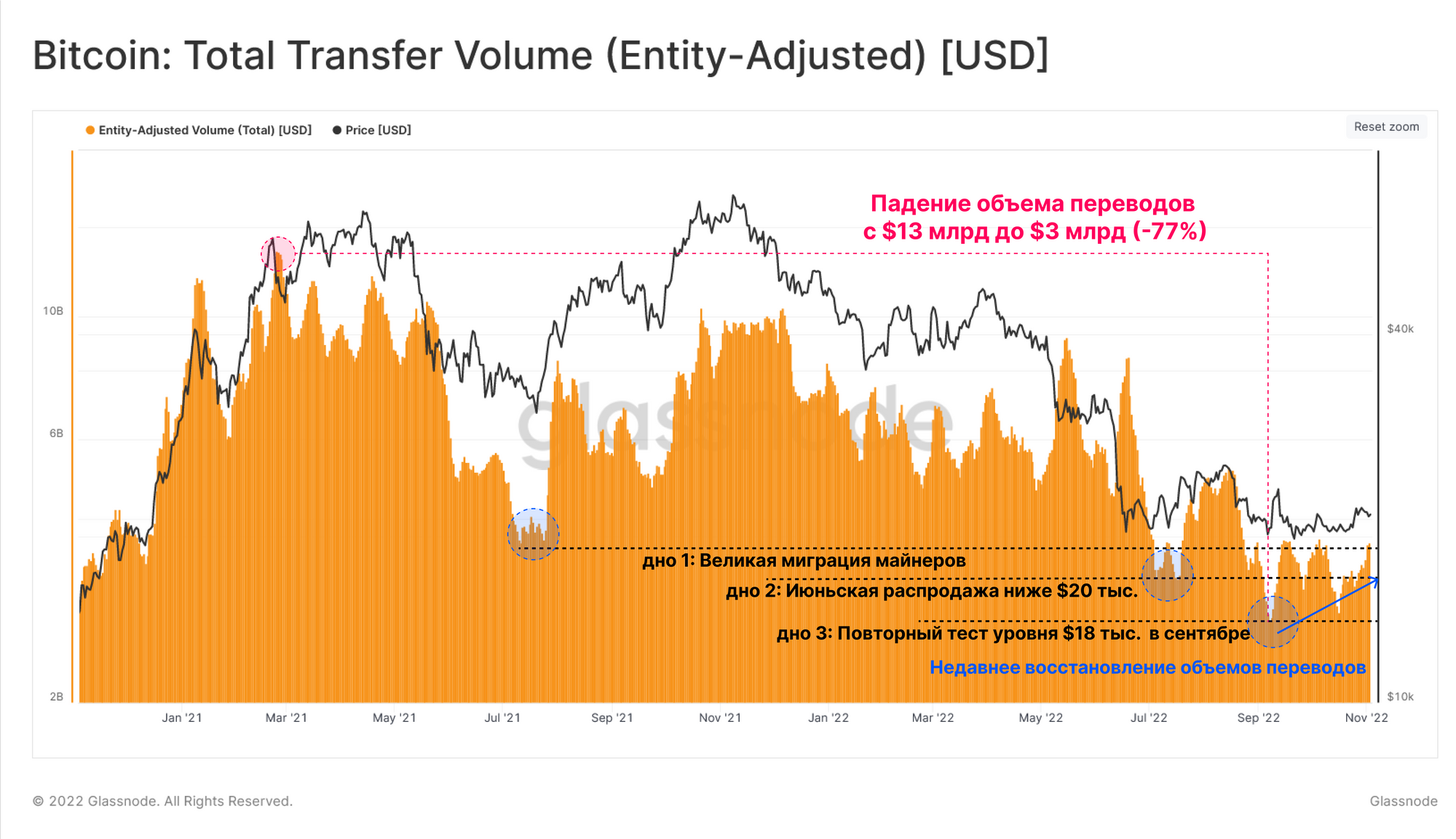

Анализируя объем переводов, осуществленных в сети Биткоин в любой конкретный день, можно отметить существенное снижение с пика в 13 миллиардов долларов в день в период с января по май 2021 года до минимума цикла чуть менее 3 миллиардов долларов в день на текущий момент, что представляет собой снижение на 77%.

Тем не менее, мы начинаем видеть первые признаки стабилизации и, возможно, всплеск дневного объема, зафиксированного с минимумов сентября, который сейчас колеблется между 3 и 4 миллиардами долларов в день.

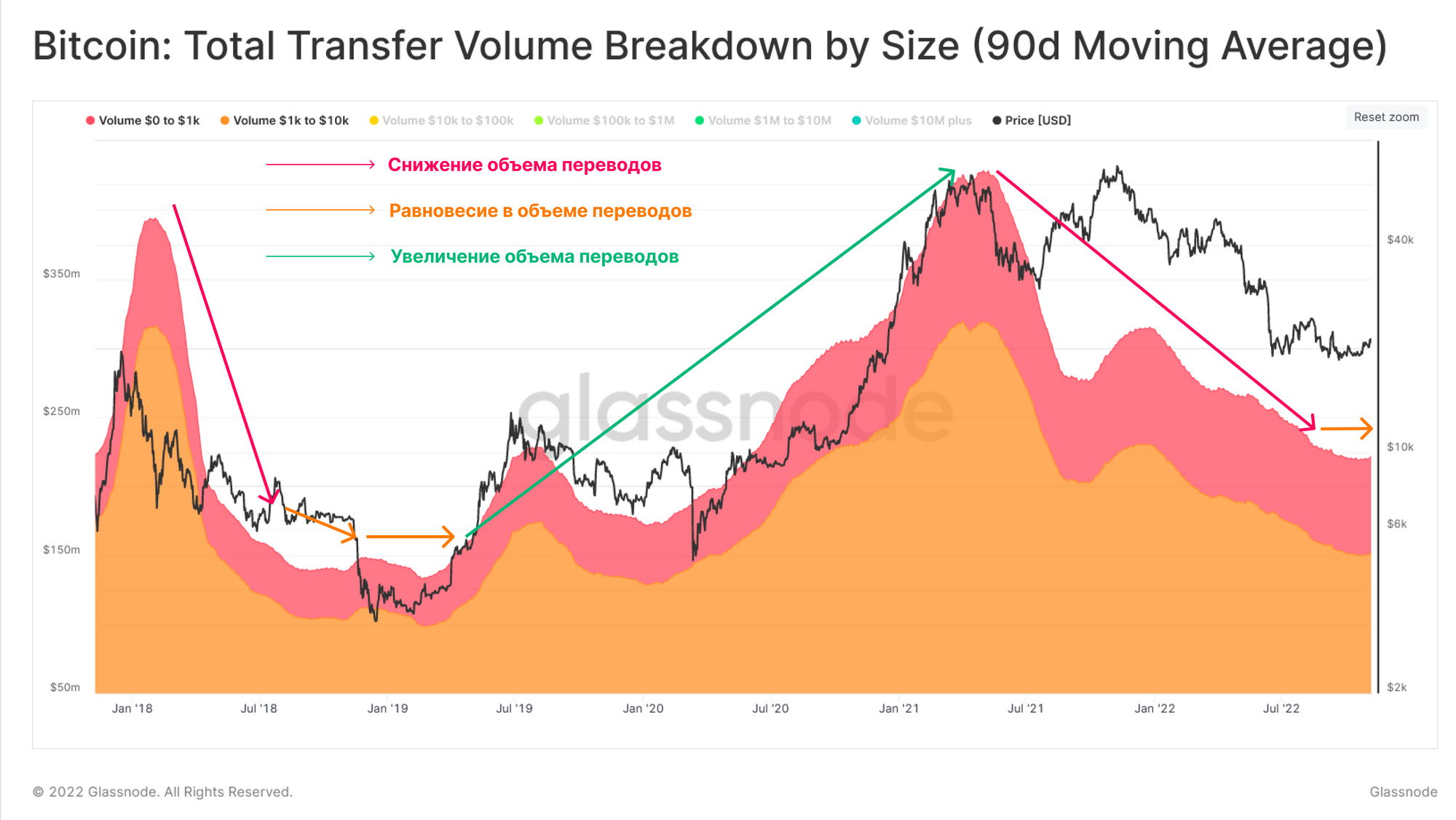

Как подчеркивалось выше, присутствие на рынке молодых монет, часто ассоциирующихся с розничными инвесторами, уменьшилось после распродажи в мае 2021 года.Это также отчетливо проявляется в снижении суммы переводов небольшого размера, рассчитываемых на каждый день.

Объем транзакций от 0 до 10 тыс. долларов резко снизился с 430 млрд долларов в день в январе 2021 года до 220 млрд долларов в день на данный момент, что составляет 49%. Тем не менее, мы можем видеть ранние признаки стабилизации объема переводов от более мелких субъектов рынка, которые, как правило, быстро и заблаговременно реагируют на появление восходящего ралли.

Эта особенность также проявлялась в период формирования дна 2018 года.

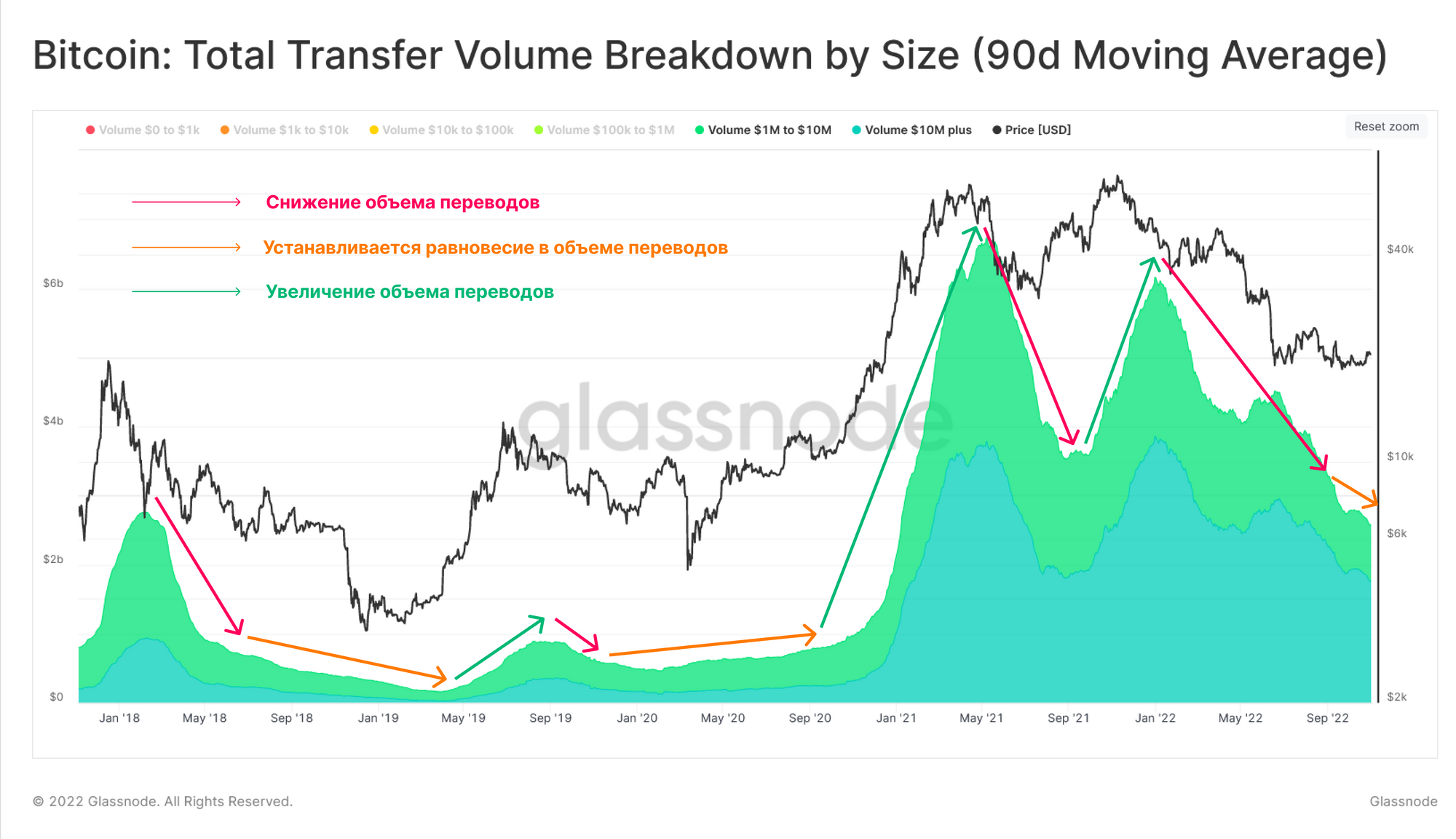

Напротив, мы наблюдаем формирование противоположной структуры в сделках на сумму более 1 млн долларов, при этом общий объем от крупных участников продолжает снижаться. Такое положение дел снова демонстрирует сходство с дном 2018 года, когда объемы транзакций крупных субъектов на самом деле были довольно низкими, ожидая, пока бычий тренд не установился должным образом, прежде чем произошла стабилизация объема переводов.

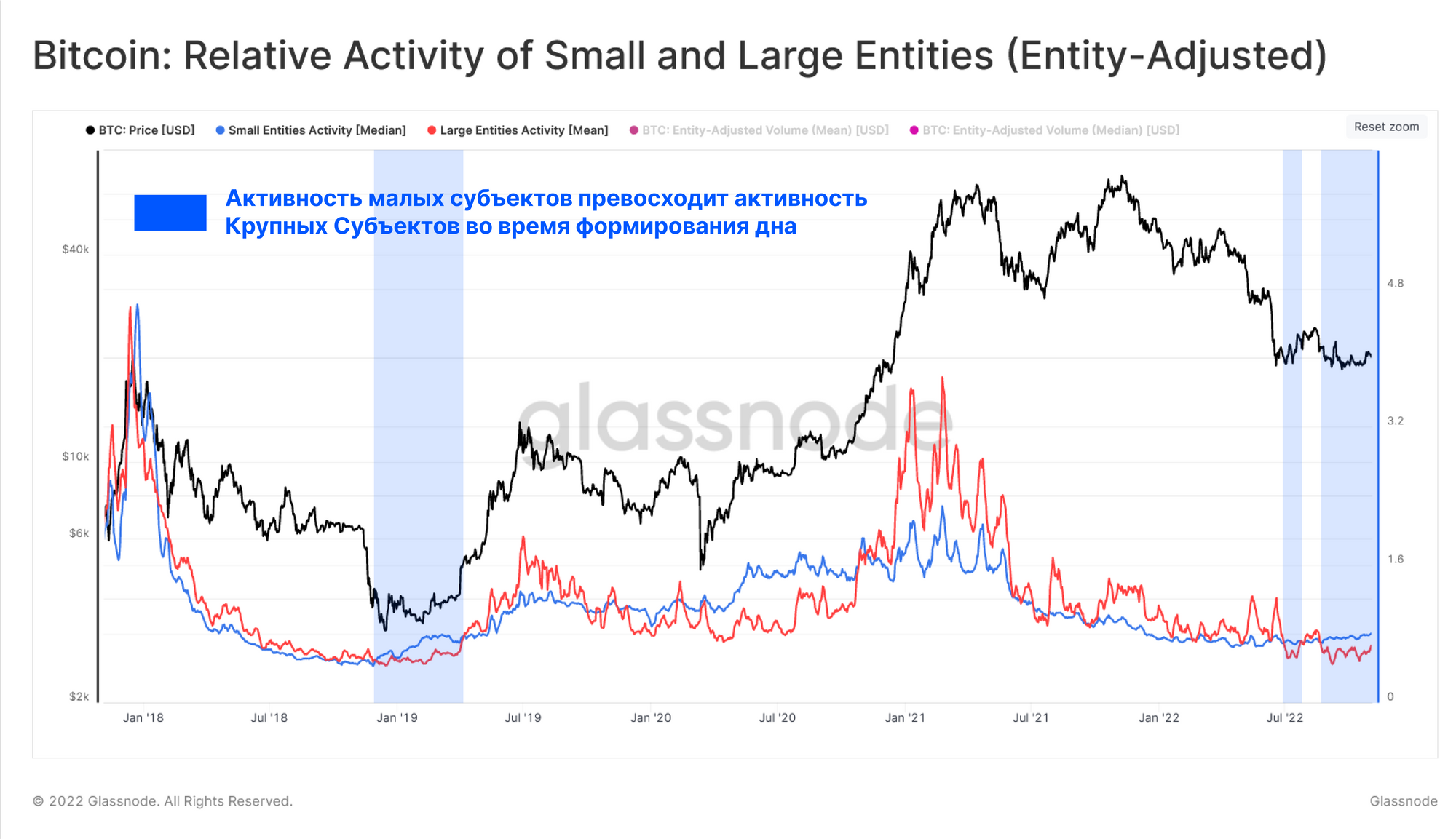

Мы можем подтвердить это наблюдение с помощью показателя Относительной активности Малых и Крупных субъектов. Этот показатель учитывает наблюдаемую положительную асимметрию в объемах Биткоин-транзакций в долларах. Здесь мы построили осциллятор, который сравнивает соотношение между 7-дневной скользящей средней и 365-дневной скользящей средней медианы (малые субъекты,🔵) и средней (крупные субъекты,🔴) объемов транзакций.

Еще раз мы можем подчеркнуть сходство в структуре активности малых и крупных субъектов в период минимума рынка 2018 года. После окончательной капитуляции в ценовом движении, активность малых субъектов возросла и эффективно опередила бычьи импульсы 2019 и 2020 годов, что означало приток сделок небольшого размера и, таким образом, стало первоначальным признаком возвращения спроса.

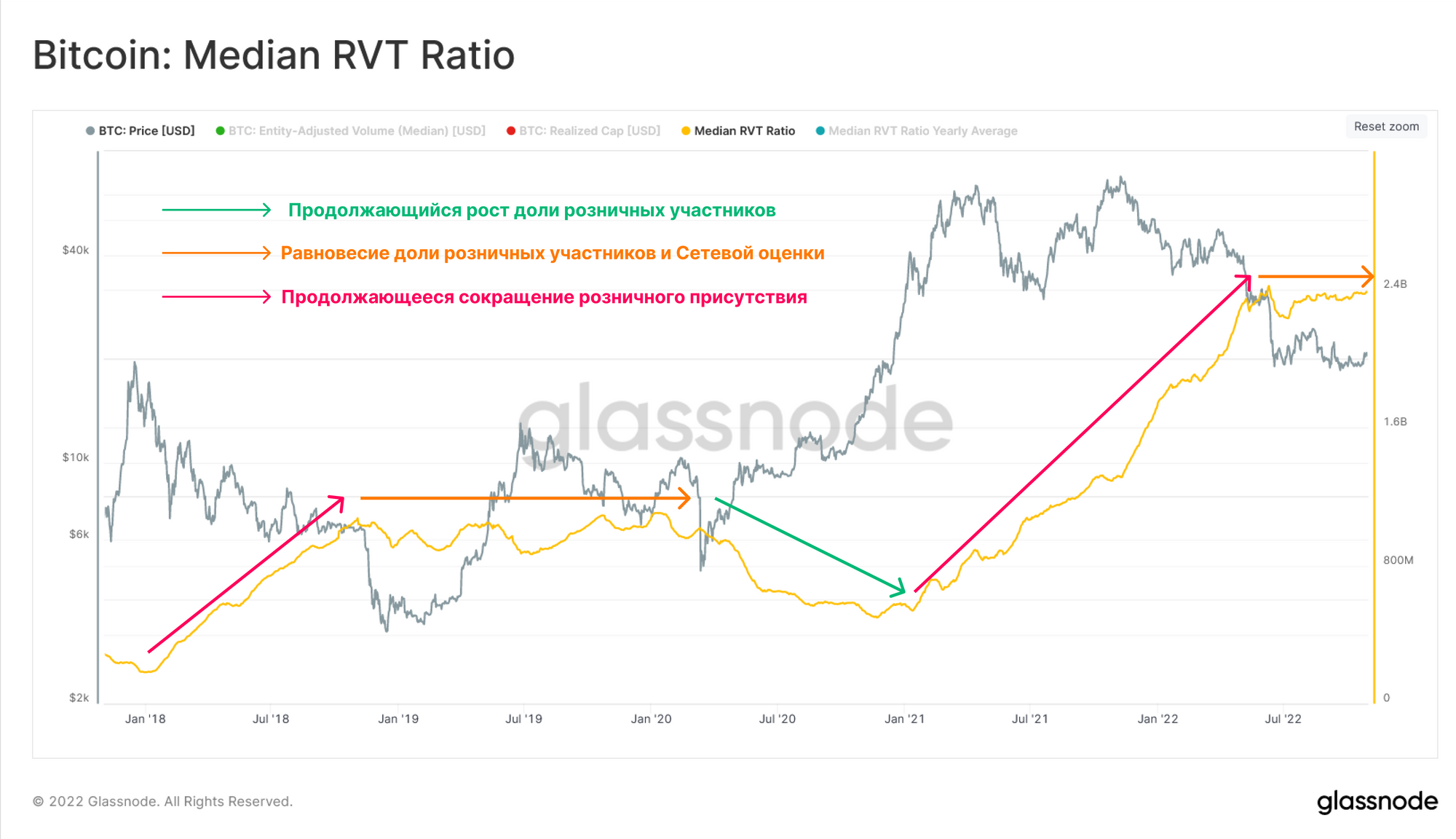

Вышеупомянутый тезис может быть дополнительно рассмотрен путем анализа коэффициента Медианы RVT. Этот показатель сравнивает баланс между оценкой сети, обозначаемой Реализованной капитализацией, и наличием уровней участия розничной торговли, представленных Медианным объемом переводов. Его можно считать количеством транзакций “в середине списка”, которые эквивалентны текущей оценке сети.

- Увеличение коэффициента Медианы RVT предполагает продолжающееся сокращение присутствия розничных участников до тех пор, пока не достигается равновесие.

- Снижение коэффициента Медианы RVT в целом указывает на растущее присутствие розничной торговли.

- Стабильный медианный коэффициент RVT наблюдается, когда доля розничной торговли и оценка сети постоянны, что указывает на сбалансированное использование сети. Исторически стабильный коэффициент связан с переходными периодами в макроэкономическом масштабе.

После распродажи, сопровождавшейся крахом LUNA-UST, присутствие розничных инвесторов было в равновесии с Реализованной капитализацией, что говорит о том, что с рынка произошло вытеснение спекулятивных инвесторов с низкой уверенностью. Однако элемент продолжительности, по-видимому, отсутствует на текущем рынке, если сравнивать его с предыдущим медвежьим рынком 2019 года.

Обновления продукта

Октябрь был захватывающим месяцем для Glassnode, поскольку мы объявили о прсоединении Accointing.com , а также выпустили наборы новых метрик, конструкторы рабочей среды, информационные панели и многое другое. Полный обзор смотрите в нашем последнем Обновлении продукта за октябрь.

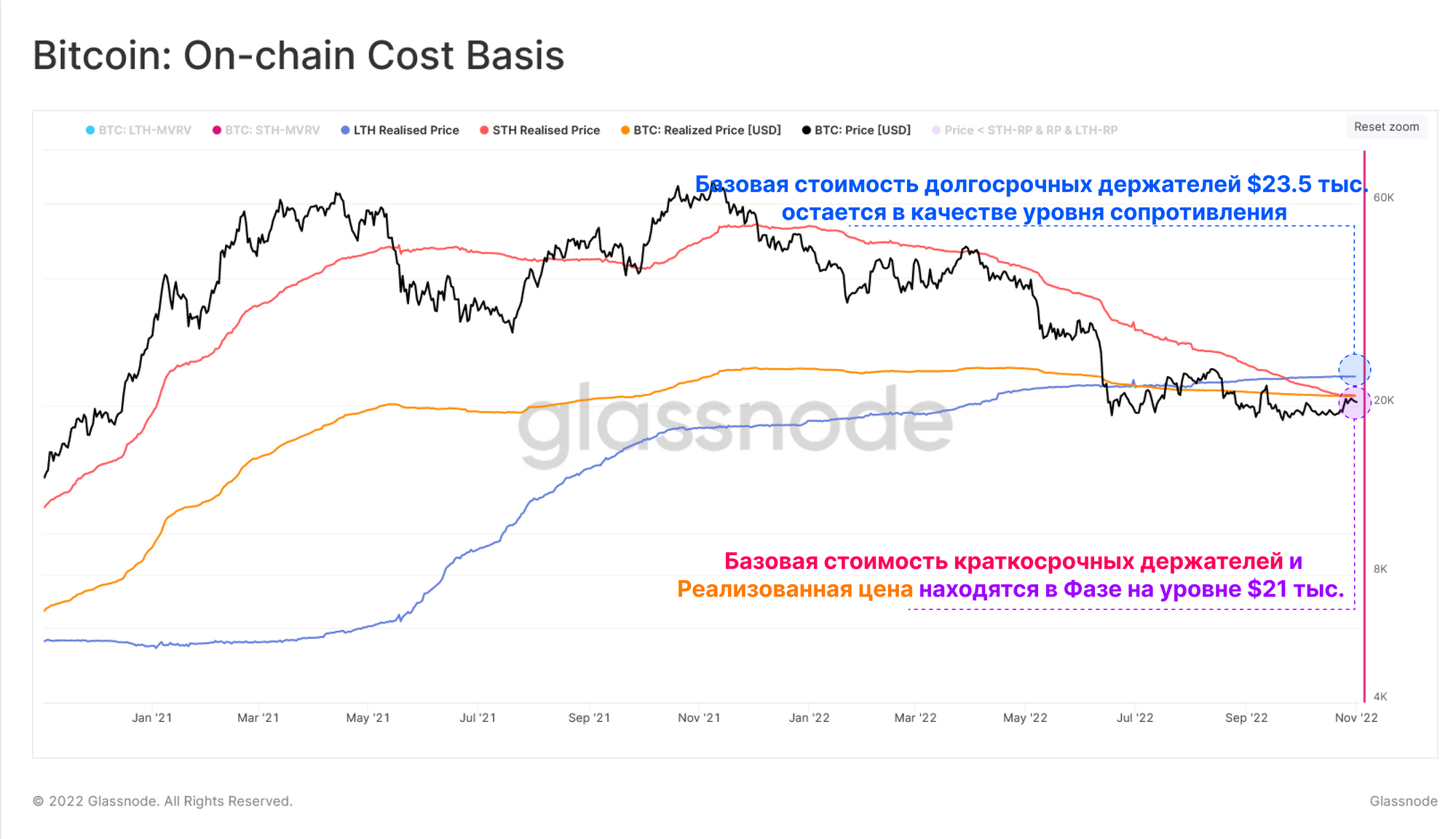

Сближение уровней базовой стоимости

Учитывая очень ранние признаки спроса, проявляющиеся по всей сети, разумно оценить уровень интереса рынка, который может возникнуть в будущем, особенно там, где в качестве продавцов могут быть привлечены долгосрочные инвесторы. Таким образом, мы можем оценить базовую стоимость в сети для Долгосрочных холдеров, Краткосрочных холдеров и рынка в целом.

- Базовая стоимость Краткосрочных холдеров 🔴 и Реализованная цена 🟠 торгуются примерно на одном и том же уровне в 21,1 тыс. долларов, который в настоящее время оспаривается рынком.

- Базовая стоимость Долгосрочных холдеров 🔵 остается выше, торгуясь на уровне 23,5 тыс. долларов, и будет представлять интерес для тех инвесторов, которые пережили недавнюю волатильность, но по-прежнему не уверены в стабильности в будущем.

В последние недели можно наблюдать заметное снижение базовой стоимости Долгосрочных холдеров, в первую очередь из-за значительного объема перераспределения монет, который обсуждался в выпуске за 44-ую неделю. Это приводит к тому, что средняя цена приобретения Краткосрочными холдерами приближается к рыночной стоимости, и означает все более выгодное положение для новых участников рынка.

Вторым ключевым наблюдением является нахождение этих трех типов базовой стоимости в сети в такой непосредственной близости. Это указывает на сближение базовой стоимости для среднего биткоин-инвестора, независимо от времени удержания монет, что делает когорту инвесторов несколько более однородной (так сказать, перезагрузка психологии инвесторов).

Резюме и выводы

Нечувствительная к изменениям цен группа холдеров остается непоколебимой, поскольку монеты продолжают поступать в хранилища холдеров, увеличивая их запасы до новых ATH. Ценность монет, принадлежащих классу холдеров, также достигла максимума, что потенциально указывает на пик силы холдеров, поскольку стимул к получению прибыли начинает расти.

Поскольку холдеры пытаются поддерживать минимальную цену, именно краткосрочные холдеры должны вмешаться и влить органический капитал в систему, чтобы помочь в стабилизации ключевых уровней. Об этом свидетельствуют как структурные изменения в активности Мемпула, так и всплеск активности со стороны небольших субъектов, поскольку спрос на проверку транзакций и использование сети медленно, но верно растут.

Несмотря на беспрецедентные условия на мировых рынках, структурное ценовое движение Биткоина остается аналогичным предыдущим циклам, поскольку цена стремится как к рыночной базовой стоимости, так и к базовой стоимости Краткосрочных холдеров. Реакцию на эти ключевые уровни необходимо будет отслеживать в ближайшие недели, поскольку подтвержденный откат этих уровней сопротивления указывает на первые проблески восстановления на долгом и трудном пути вперед.

Каналы с переводами

Мы также гордимся тем, что запустили новые каналы в социальных сетях для:

- Испанского (Аналитик: @ElCableR, Telegram, Twitter)

- Португальского (Аналитик: @pins_cripto, Telegram, Twitter)

- Турецкого (Аналитик: @wkriptoofficial, Telegram, Twitter)

- Персидского (Аналитик: @CryptoVizArt, Telegram, Twitter)

- Подписывайтесь на наш Twitter

- Присоединяйтесь к нашему Telegram-каналу

- Переходите на форум Glassnode для подробных обсуждений и анализа.

- Для изучения он-чейн метрик и живых графиков переходите на Glassnode Studio

- Для получения автоматических оповещений об основных он-чейн показателях внутри сети и активности на биржах переходите на наш твиттер Glassnode Alerts.

Отказ от ответственности: Этот отчет не содержит никаких рекомендаций по инвестициям. Все данные предоставляются исключительно в информационных целях. Никакое инвестиционное решение не должно основываться на информации, представленной здесь, и вы несете единоличную ответственность за свои собственные инвестиционные решения.