Мираж медвежьего рынка

Рынок недавно пережил волну кратковременного облегчения, когда цена торговалась выше уровня Реализованной цены в течение 23 дней подряд. Однако слабость базовой сетевой активности проявилась в виде распродажи на этой неделе, когда цены снова упали ниже этого ключевого уровня базовой стоимости.

Недавно рынок пережил волну кратковременного облегчения, когда цены торговались выше уровня Реализованной цены в течение 23 дней подряд. Однако слабость базовой сетевой активности, описанная в выпуске за 31-ю неделю, проявилась в распродаже на этой неделе, когда цены снова упали ниже этого ключевого уровня базовой стоимости.

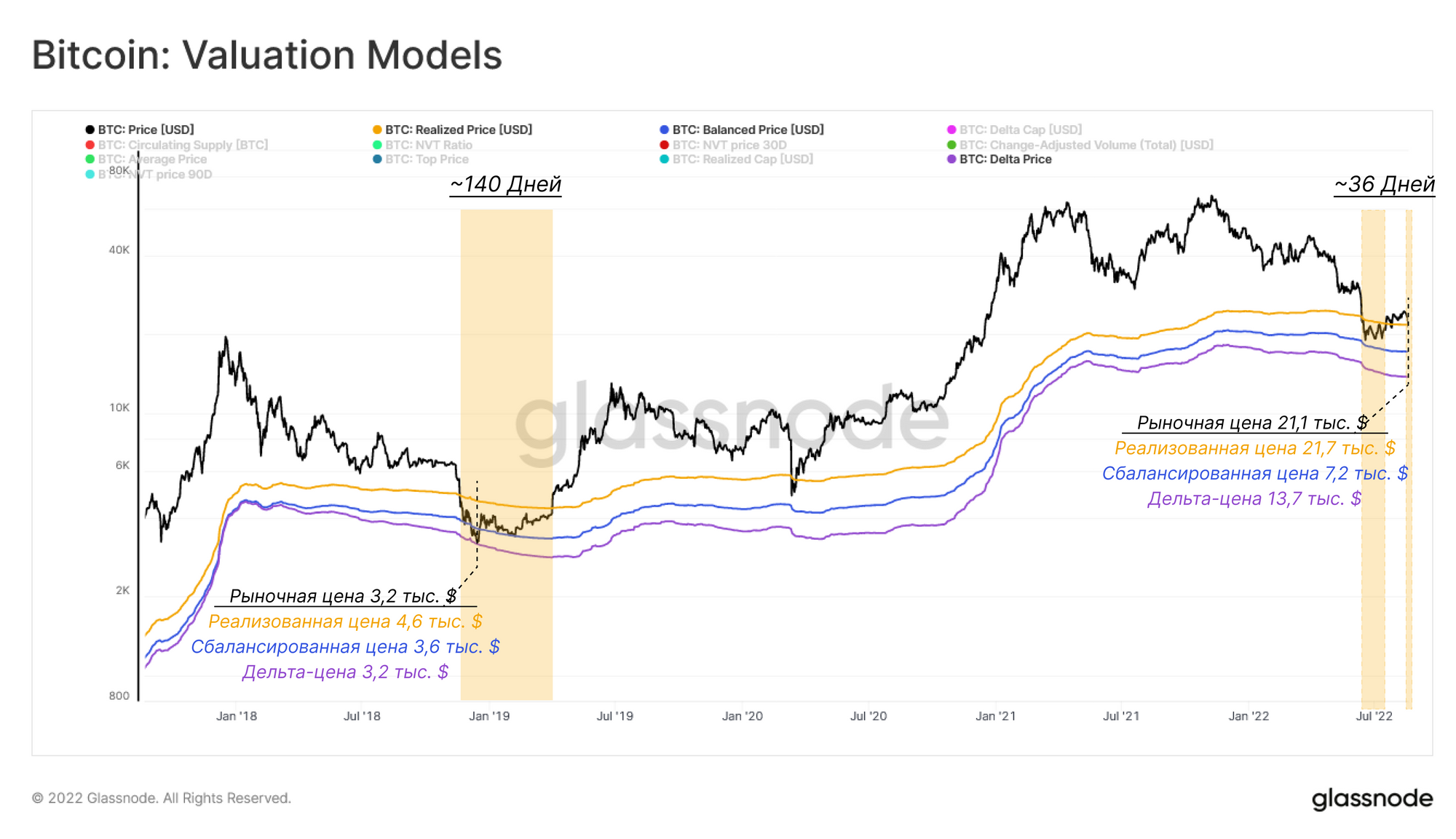

Цена реализации в настоящее время находится на уровне 21,7 тыс. долларов , в то время как спотовые цены немного ниже Цены реализации на уровне 21,3 тыс. долларов. В период медвежьего рынка 2018-2019 годов цены колебались ниже уровня Реализованной цены в течение 140 дней, что делает продолжительность медвежьего рынка в 36 дней относительно короткой и, таким образом, указывает на то, что рынку может потребоваться больше времени для накопления (как было рассмотрено в выпуске за 28-ю неделю).

В этом выпуске мы рассмотрим основные слабости рынка, приведшие к распродаже на этой неделе, а также показатели, за которыми следует следить, так как они могут обеспечить восстановление в макро масштабе.

🔔 В статье представлены идеи, обозначенные в пункте “🔔 Обратите внимание”, которые могут говорить о значительных изменениях в показателях рынка / сети для того, чтобы помочь определить ключевые уровни. Любой участник Glassnode может установить оповещения непосредственно из Glassnode Studio.

Переводы

Этот Еженедельный Он-чейн Анализ теперь доступен на испанском, итальянском, китайском, японском, турецком, французском, португальском, персидском, польском, иврите, русском и греческом языках.

Панель инструментов Еженедельного Он-чейн Анализа

Этот выпуск Еженедельного Он-чейн Анализа содержит интерактивную информационную панель со всеми доступными графиками, они доступны здесь. Эта панель инструментов и все охватываемые показатели подробно рассматриваются в нашем Видеоотчете, который выходит каждый вторник. Переходите и подписывайтесь на наш Youtube канал, а также на наш Видеопортал, чтобы найти еще больше видеоконтента и обучающих материалов по метрикам.

Уход под воду

С учетом того, что Реализованная цена теперь находится на более высоком уровне, два дополнительных он-чейн показателя цены находятся ниже рынка как потенциальные уровни поддержки. Дельта-цена и Сбалансированная цена - это распространенные он-чейн показатели, которые сближаются около дна цикла.

- Дельта-цена (13 760$🟣) - это гибридная модель ценообразования, созданная на технической и он-чейн основе. Он рассчитывается как разница между Реализованной и средней ценой за все время. Дельта-цена ранее позволяла определить нижние фитили медвежьих рынков.

- Сбалансированная цена ($17 180 🔵) представляет собой разницу между Реализованной ценой и Переданной ценой (цена, рассчитанная на коин-день). Она представляет собой форму модели "справедливой стоимости", отражающей разницу между тем, что было уплачено (базовая стоимость), и тем, что было потрачено (передано).

На приведенной ниже диаграмме показаны сходства между текущей структурой рынка и фазой формирования дна в 2018-2019 годах.

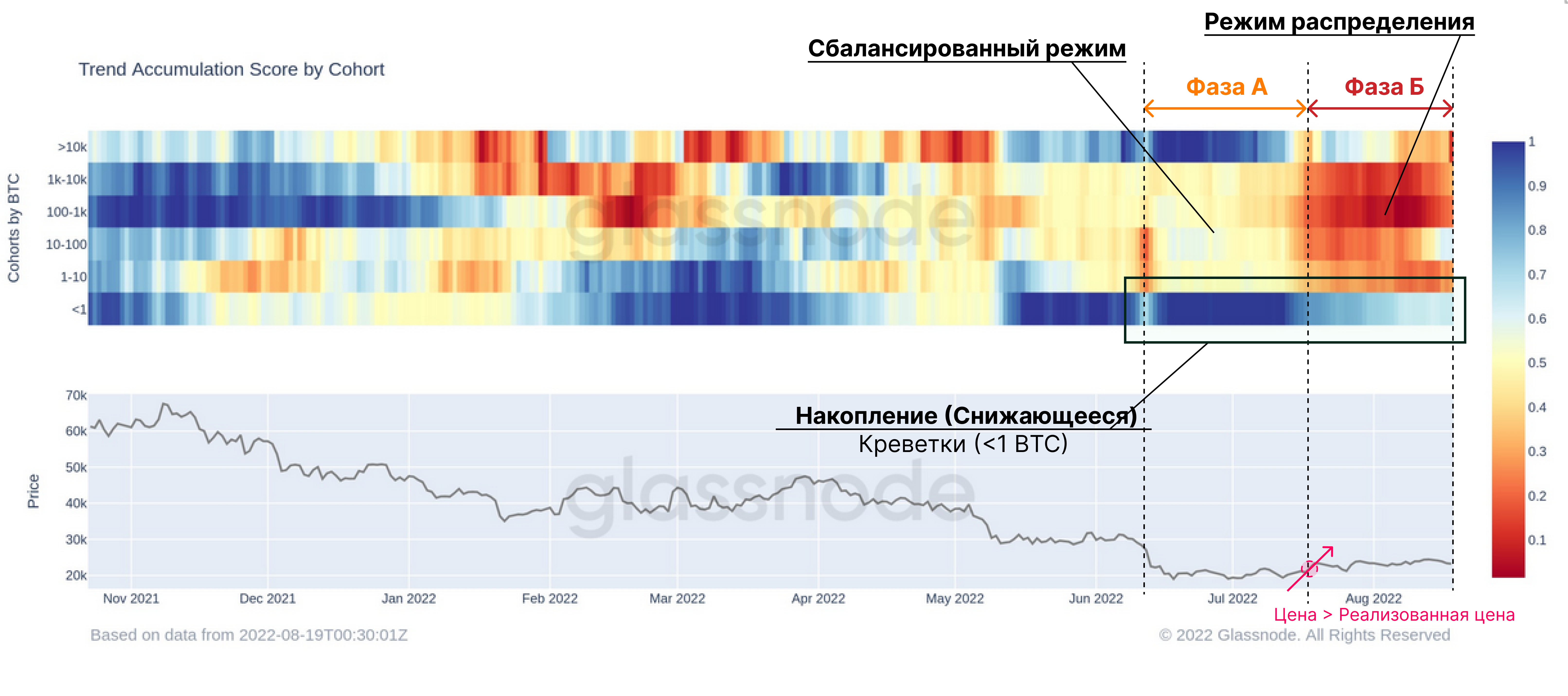

Возможность для распределения

Для начала мы изучим показатель Оценки тенденции накопления по группам инвесторов, чтобы получить детальное представление о поведении накопления/распределения всех участников рынка, разделенных по размеру баланса кошелька. Рассматривая недавнее восстановление от локального дна в середине июня, мы можем наблюдать две отдельные фазы:

- Фаза A 🟡: После падения ниже 20 тысяч долларов Креветки (< 1 BTC) и Киты (> 10 тысяч BTC, за исключением бирж и майнеров) перешли в стадию чистого накопления, в то время как другие классы инвесторов демонстрировали Сбалансированный режим.

- Фаза Б 🔴: После первоначального восстановления Реализованной цены все группы инвесторов воспользовались возможностью распределить свои монеты. Интересно, что постоянный сильный импульс накопления Креветок (< 1 BTC) также ослаб на этой фазе.

Таким образом, недавнее повышение цен вызвало фазу распространения по всем направлениям, что усилило давление на рынок со стороны продавцов.

Отслеживание спроса с помощью сетевой активности

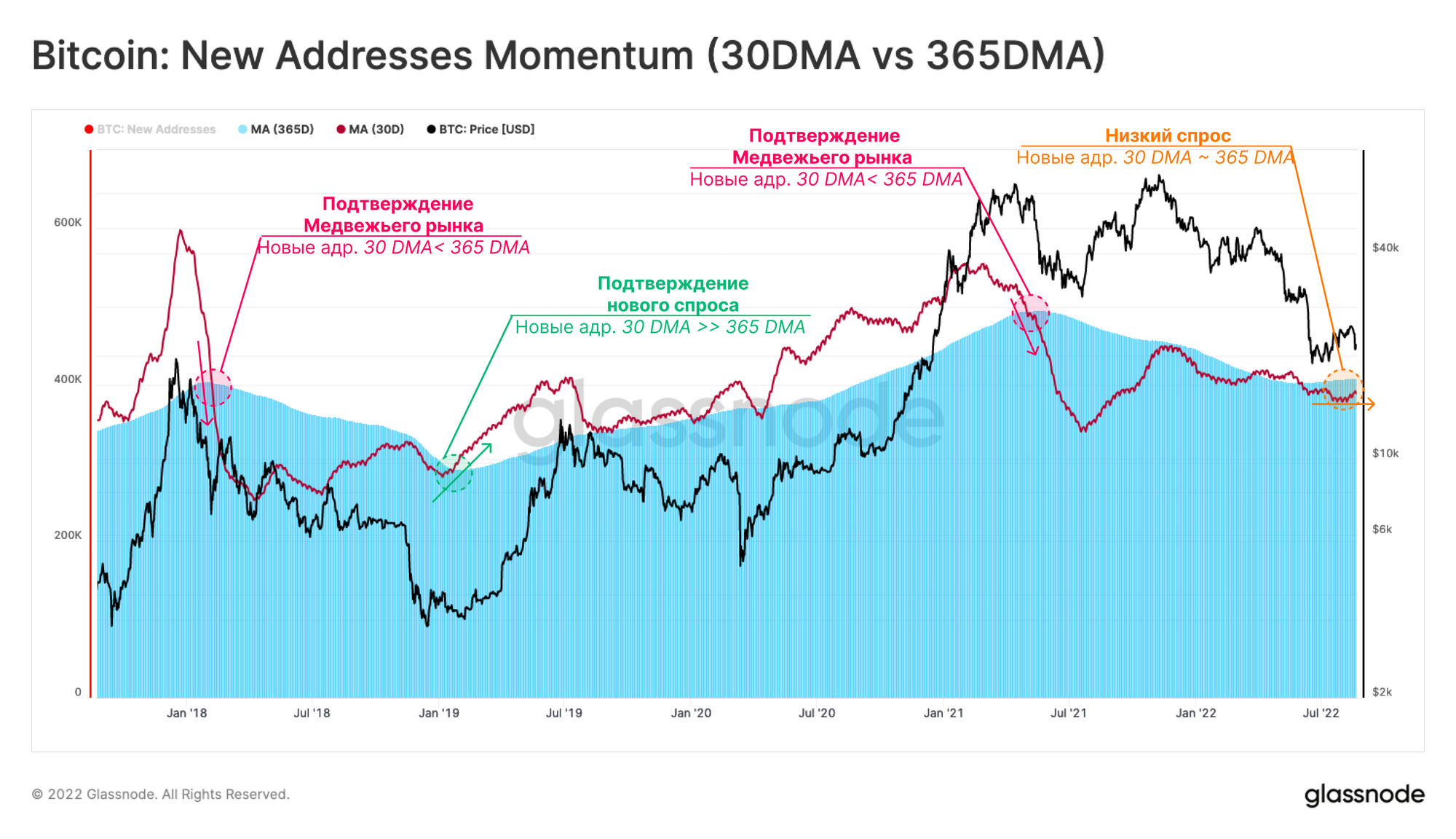

Следуя принципам соотношения спроса и предложения, устойчивость ралли медвежьего рынка может быть подвергнута критике, когда предложение не уравновешивается новым спросом и растущей сетевой активностью.

Количество уникальных Новых адресов, которые появились впервые, является эффективным инструментом для оценки активности в сети. Из-за внутридневной волатильности активности абсолютное значение новых адресов в любой данный день может быть неинформативным. Однако тенденция появления новых адресов на рынке может послужить сильным сигналом для сетевой активности. Поэтому мы сравним среднемесячное количество новых адресов со средним показателем за год, чтобы подчеркнуть относительные сдвиги в доминирующих настроениях и помочь определить поворотные моменты для сетевой активности.

- Подтверждение медвежьего рынка 🔴: Наряду с падением цен с апреля 2021 ATH, 30-дневная скользящая средняя показателя Новых адресов резко упала ниже 365-дневной скользящей средней. Это стало подтверждением того, что с точки зрения сетевой активности наступила медвежья фаза рынка.

- Подтверждение нового спроса 🟢: После продолжительной фазы консолидации рынка резкий скачок на 30-дневной скользящей средней свыше 365-дневной скользящей средней Новых Адресов, традиционно сигнализировал о притоке на рынок нового спроса.

Анализ недавнего скачка спотовой цены выше реализованной цены показывает, что среднемесячное количество Новых адресов все еще ниже, чем в среднем за год 🟡. Такой показатель можно считать подтверждением низкого спроса на рынке.

🔔 Обратите внимание: Показатель Новые адреса (30-дневная простая скользящая средняя) выше 408 тыс. (365-дневная простая скользящая средняя), будет сигнализировать о всплеске активности в сети, предполагая потенциальную силу рынка и восстановление спроса.

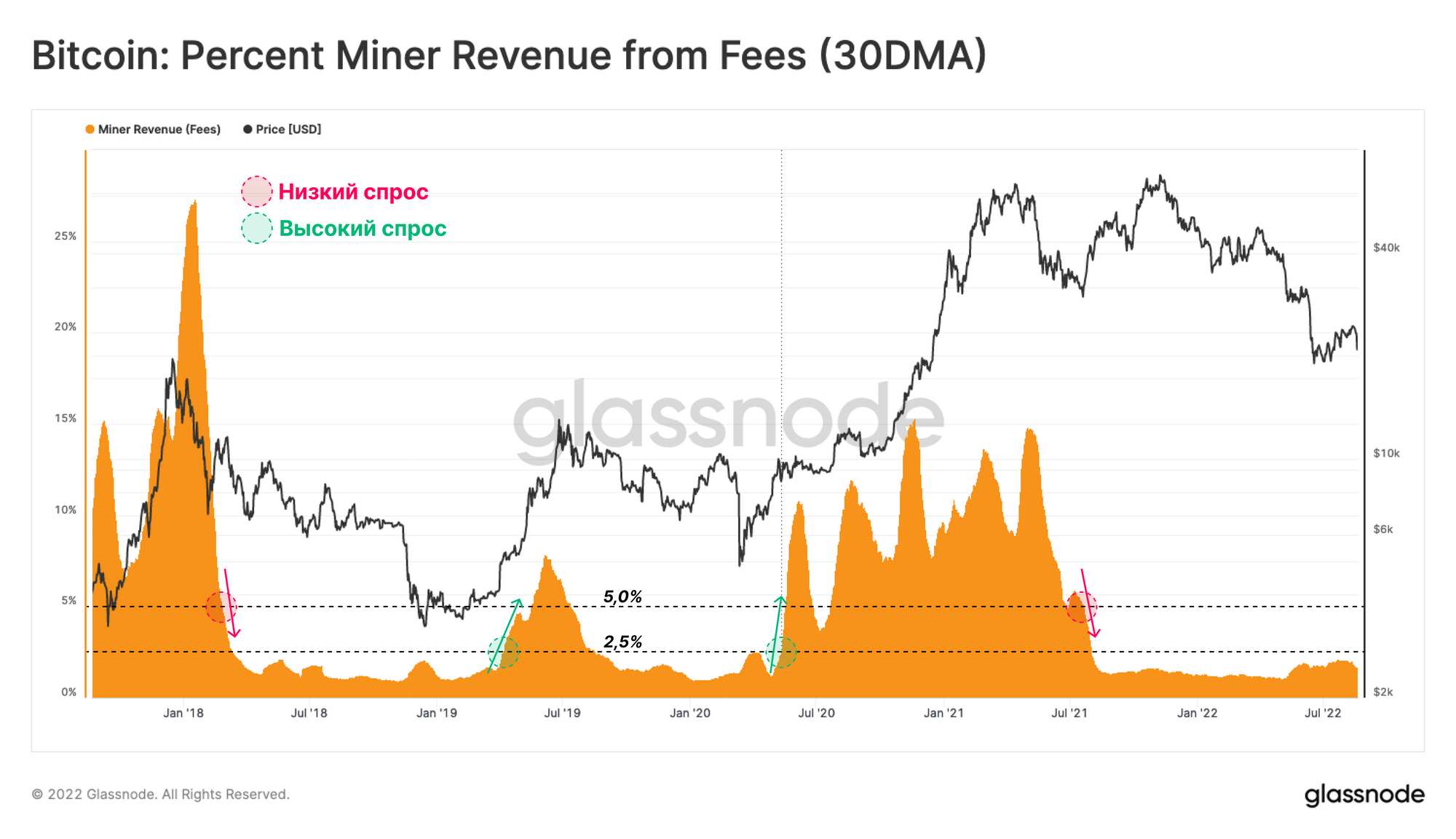

Рассматривая спрос далее, Доход майнеров от комиссий позволяет оценить заполняемость пространства блоков. Это можно считать измерением загруженности сети и спроса на включение в следующий блок.

- Низкий спрос 🔴 : Ранние стадии реализации медвежьего рынка часто совпадают с снижение доходов майнеров. Типичный диапазон от 2,5% до 5% является традиционным порогом для определения того, является ли спрос на рынке высоким и низким.

- Высокий спрос 🟢: Напротив, устойчивый вход выше вышеупомянутого диапазона 2,5%-5,0% можно считать конструктивным признаком для оценки новой волны спроса.

Текущая структура этого показателя демонстрирует низкий, но заметно растущий уровень спроса на пространство блоков. Несмотря на свою простоту, измерение динамики уплаченных комиссий для общей расчетной стоимости является важным макропоказателем для оценки сложной динамики растущего сетевого спроса.

🔔 Обратите внимание: Процент Доходов майнеров От Сборов (30-дневная простая скользящая средняя), превышающий 2,5%, будет сигнализировать о росте активности в сети, предполагая потенциальную силу рынка и восстановление спроса.

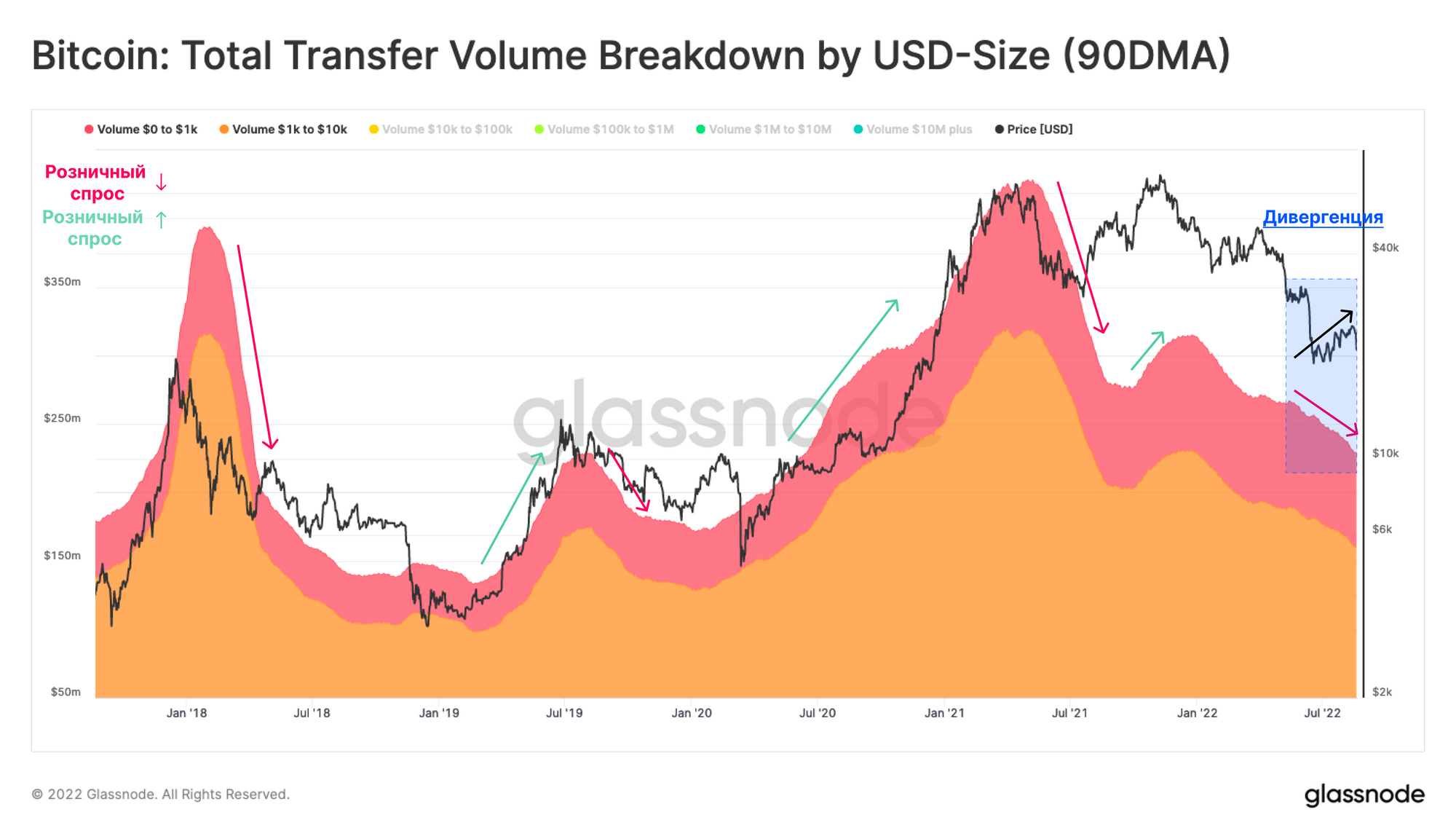

Присутствие розничных инвесторов в сети можно оценить, проанализировав долгосрочную тенденцию небольших транзакций. На следующем графике отображается 90-дневная скользящая средняя общего объема сделок со стоимостью менее 10 тыс. долларов США.

Предполагая, что мелкие сделки в основном приписываются розничным инвесторам, квартальное сглаженное среднее значение этого показателя можно использовать для отслеживания доминирующих настроений на рынке. Длительные бычьи фазы 🟩 привлекательны для розничных инвесторов, а медвежьи периоды менее привлекательны🟥, поэтому тренд на небольшие объемы сделок можно использовать для оценки ситуации на рынке.

Интересно, что недавнее позитивное движение к отметке в 24,4 тыс. долларов не сопровождалось каким-либо изменением объема переводов или спроса в розничной торговле 🟦, что дополнительно подтверждает основную слабость этого рыночного ралли.

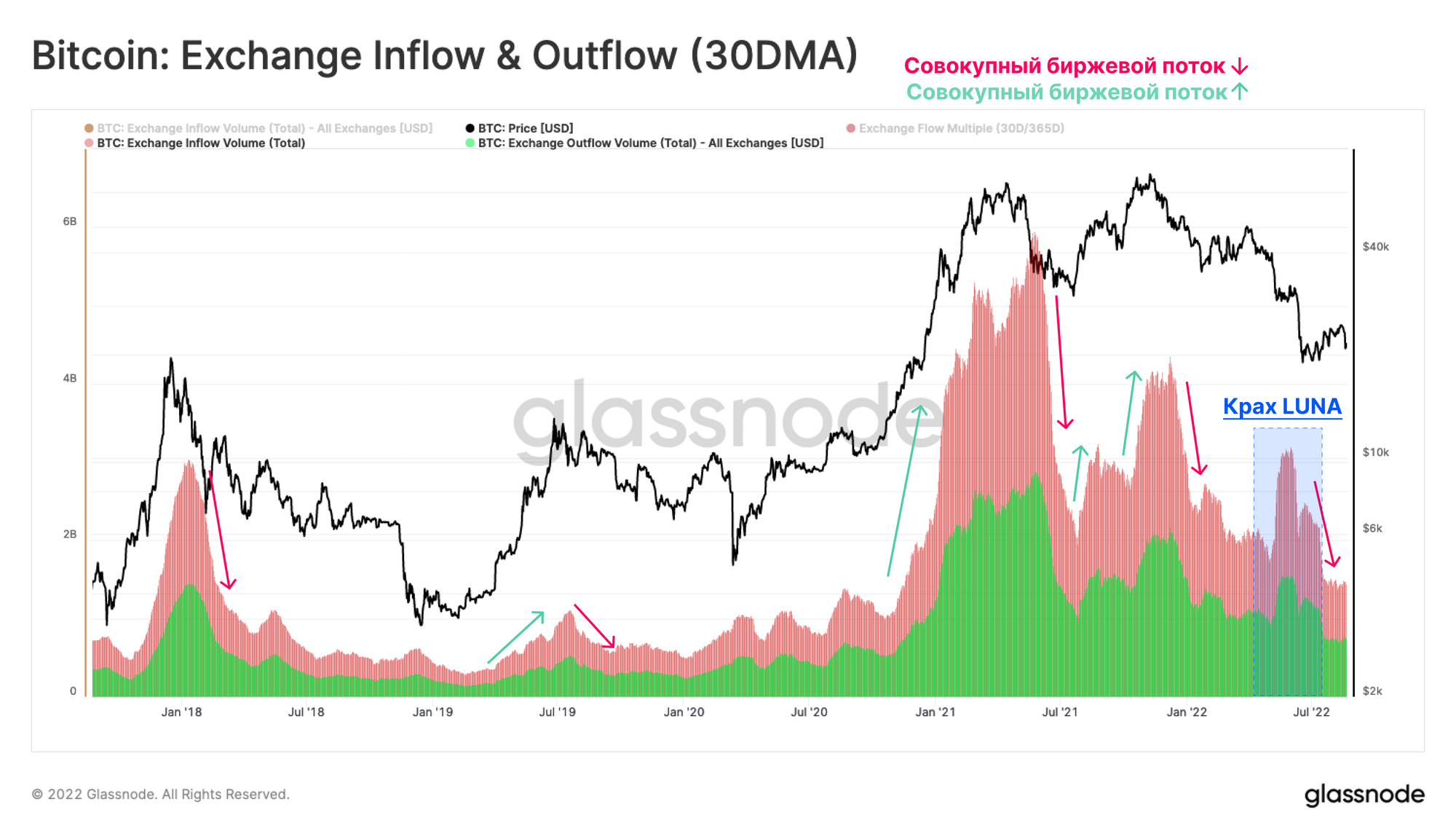

Рассматривая общий Совокупный Приток и Отток средств на все Биржи ( в долларах США), мы также можем выявить аналогичную корреляцию между циклическим поведением цены Биткоина и обменными притоками🟥 и оттоками 🟩в долларах США. Обменные потоки в настоящее время снизились до многолетних минимумов, вернувшись к уровням конца 2020 года. Как и в случае с объемами розничных инвесторов, это говорит о том, что общее отсутствие спекулятивного интереса к активу сохраняется.

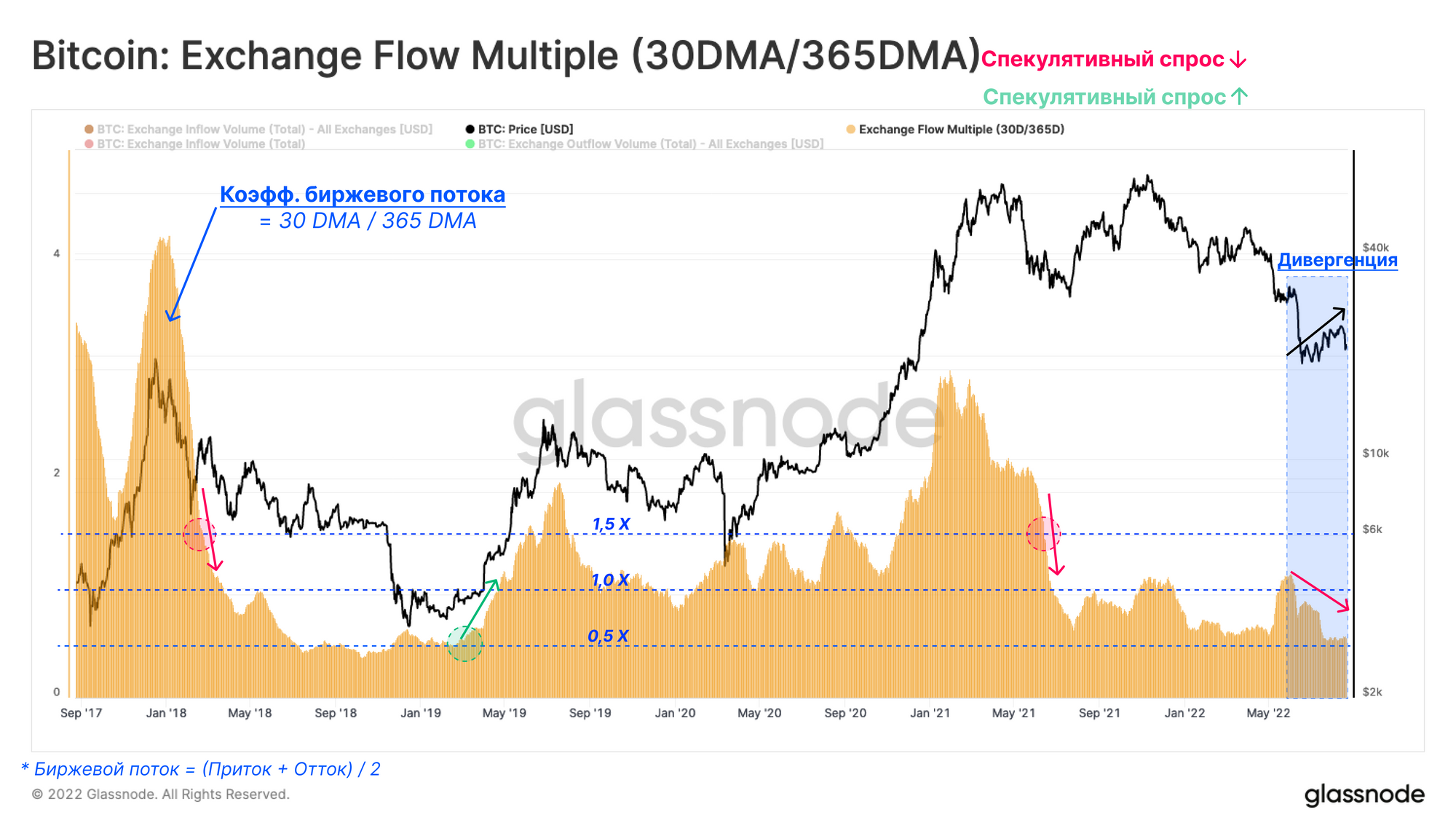

Чтобы установить четкий показатель, основанный на этой связи между обменными потоками и более широкими рыночными настроениями, мы ввели новую метрику - Коэффициент биржевого потока. Этот показатель равен соотношению между среднемесячными обменными потоками и их среднегодовым значением.

Обменные потоки определяются как среднее значение объемов притока и оттока (в долларах США), относящихся ко всем биржам(т.е. приток + отток, деленное на 2).

Коэффициент биржевого потока можно использовать в качестве порогового уровня для отображения ранних 🔴 и поздних 🟢 стадий медвежьего рынка.В соответствии с ранее рассмотренными графиками, недавний возврат цены от дна июня 2022 года 🟦 не сопровождался значительным притоком спекулянтов на рынок.

Таким образом, из приведенных выше наблюдений, похоже, что недавнее повышение цен не было содержательным с точки зрения он-чейн показателей и, таким образом, подтверждает слабость, которую мы первоначально выделили в выпуске за 31-ю неделю.

Уверенность краткосрочных холдеров

Наблюдение за сетевым спросом и активностью с акцентом на розничных инвесторах и спекулянтах позволяет выявить наиболее стадии неопределенности медвежьего рынка. Однако для того, чтобы пазл сложился в общую картину, мы завершим анализ оценкой Уверенности краткосрочных холдеров.

Текущая структура рынка действительно напоминает прошлые модели формирования дна, как обсуждалось в выпуске за 29-ую неделю. Как правило, после того, как длительная фаза накопления проходит, любое позитивное ценовое движение укрепляет доверие краткосрочных инвесторов, базовая стоимость которых близка к рыночной стоимости.

В соответствии с этим устойчивый бычий тренд обычно сопровождается двумя макро изменениями:

- Снижение Реализованных убытков по мере того, как оставшиеся продавцы уходят с рынка.

- Прибыль, реализованная Краткосрочными холдерами, поскольку новый спрос поглощает давление со стороны продаж.

Снижение Реализованных убытков

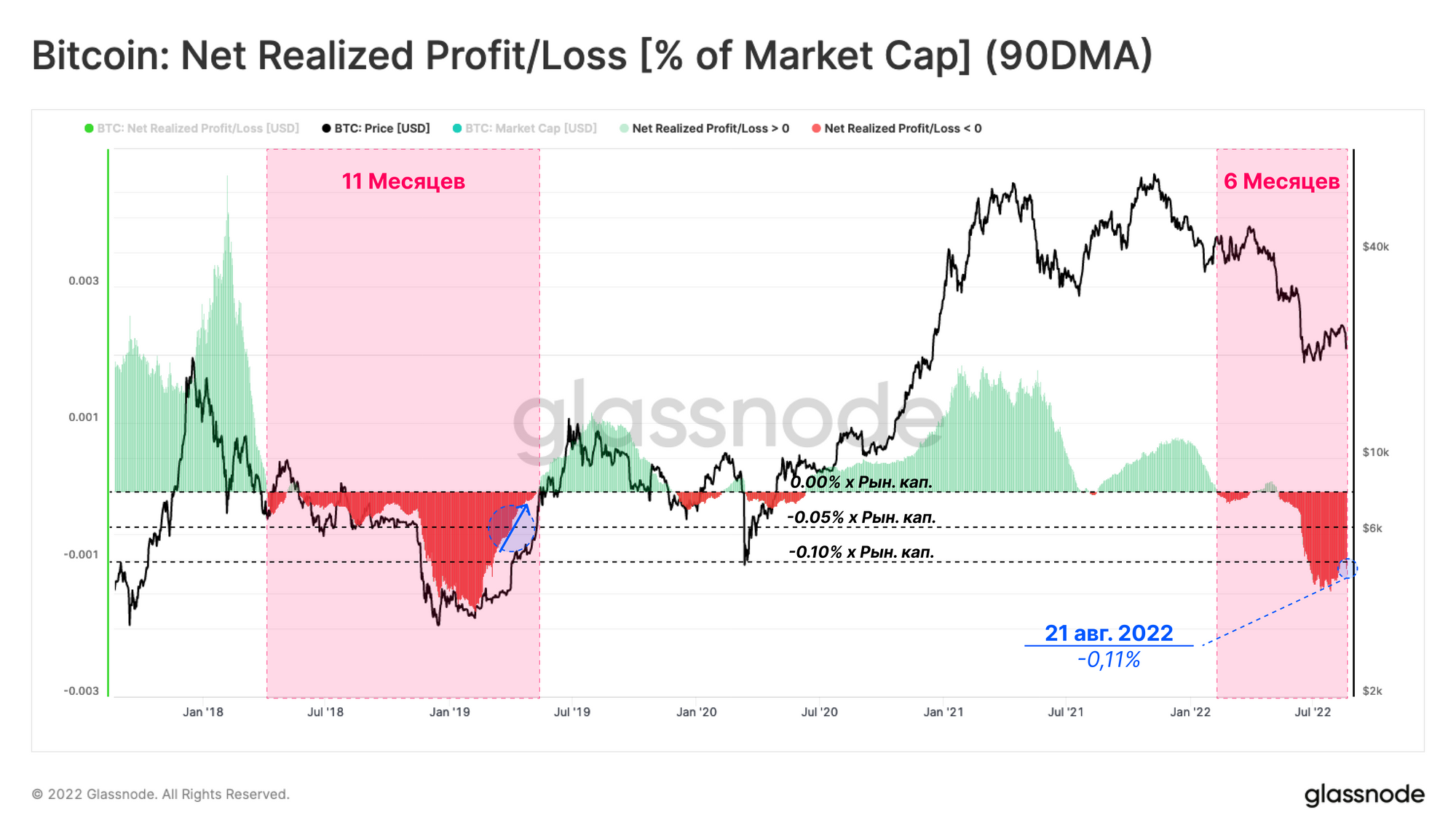

Исследование медвежьего рынка 2018-2019 годов показывает, что на самых последних стадиях формирования дна Чистая реализованная прибыль / убыток (90-дневная простая скользящая средняя) постепенно восстановилась до нейтрального уровня, поскольку последние продавцы были вытеснены с рынка.

Мы используем показатель Чистой Реализованной Прибыли/Убытка (90-дневная простая скользящая средняя), для определения структурного снижения Реализации Чистых убытков 🔵 . Продолджение этой тенденции приведет к получению чистой прибыли, которую рынок может с легкостью поглотить. Текущая тенденция к реализации чистых убытков демонстрирует уязвимость цены к любым негативным силам на рынке.

🔔 Обратите внимание: Превышение Чистой реализованной прибыли/убытка (90-дневная простая скользящая средняя) выше нуля будет сигнализировать о всплеске активности в сети, предполагая потенциальную силу рынка и восстановление спроса.

Поглощение получения прибыли

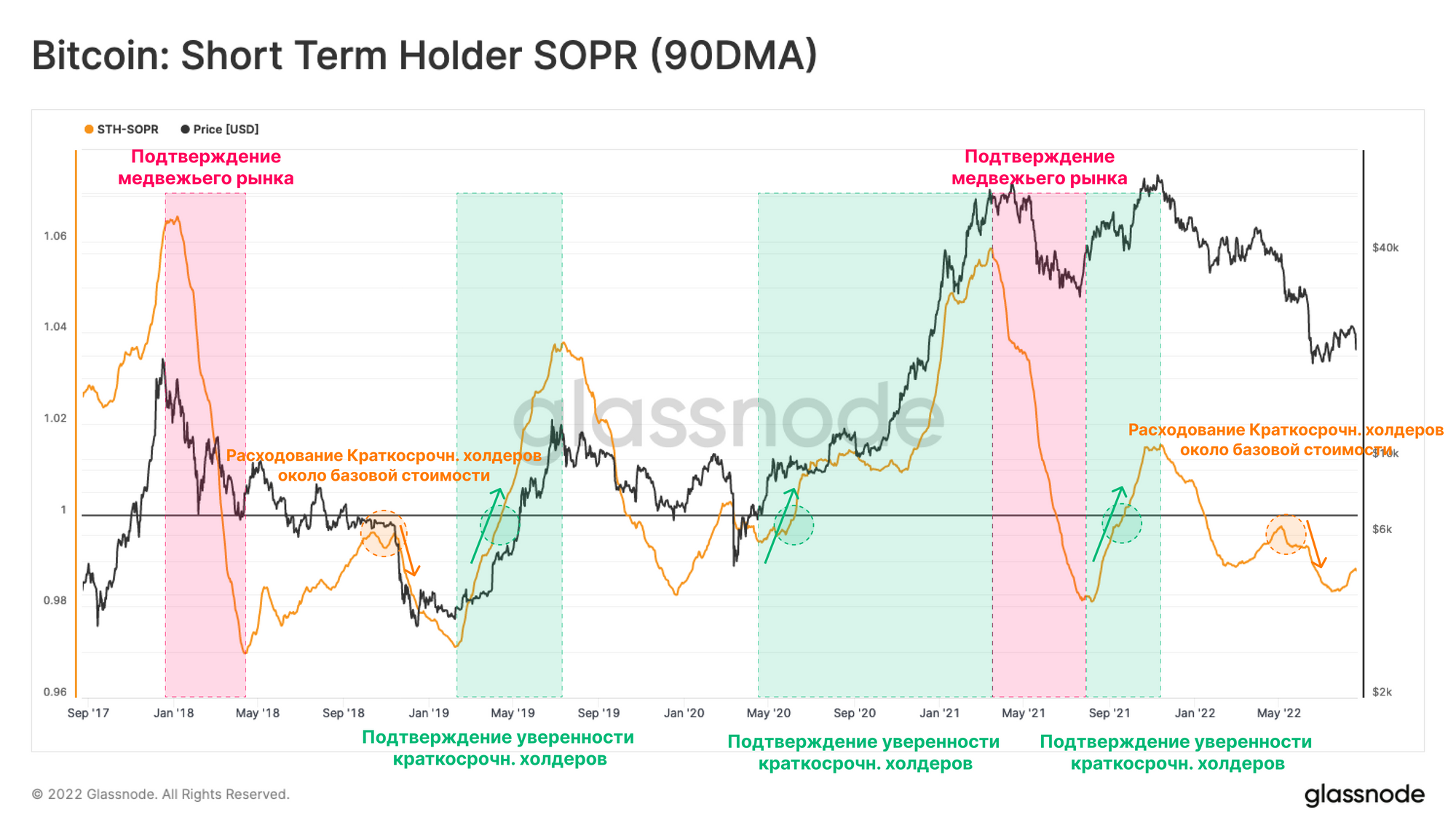

Рассматривая показатель SOPR Краткосрочных холдеров (90-дневная простая скользящая средняя), мы можем видеть сглаженное ежеквартально соотношение цены продажи инвесторов по отношению к цене покупки Важным пороговым уровнем в этом показателе является пересечение уровня 1,0, при этом прорыв выше будет указывать на возврат к прибыльному расходованию.

После капитуляции после ноябрьского ATH краткосрочные холдеры(ведущие покупатели) понесли большие потери, что привело к резкому падению SOPR краткосрочных холдеров (90DMA) ниже 1 🟥.

За этой фазой обычно следует период низкой уверенности инвесторов когда значение безубыточности на уровне 1 выступает в качестве уровня дополнительного сопротивления. Это происходит потому, что инвесторы вполне готовы продавать монеты по баили по стоимости, близкой к ней, чтобы просто вернуть свои деньги 🟡.

Наконец, после того, как происходит достаточное накопление дна, устойчивый прорыв выше 1,0 часто подтверждает, что на рынок поступает новый капитал и поглощает прибыль, полученную краткосрочными холдерами 🟩.

🔔 Обратите внимание: SOPR для Краткосрочных холдеров (90-дневная простая скользящая средняя), превышающий 1,0, будет сигнализировать о росте прибыльности сети, предполагая потенциальную силу рынка и восстановление спроса.

Резюме и выводы

В этом выпуске мы рассмотрели основные факторы, которые привели к ослаблению и последующему отклонению цены от 24,4 тыс.$ обратно ниже Реализованной цены. Инвесторы из различных групп с разным балансом кошелька решили распределить средства во время недавнего ралли выше среднерыночного уровня базовой стоимости.

Недавний ценовой восходящий тренд также не смог привлечь значительную волну новых активных пользователей, что особенно заметно по количеству розничных инвесторов и спекулянтов. Ежемесячная динамика биржевых потоков также не предполагает притока новой волны инвесторов на рынок, что подразумевает относительно слабый приток капитала.

Текущая структура рынка, безусловно, сопоставима с медвежьим рынком конца 2018 года, однако пока не наблюдается разворота макроэкономического тренда в прибыльности и притока спроса, необходимого для устойчивого восходящего тренда. Таким образом, наиболее вероятна продолжающаяся фаза консолидации дна цикла, поскольку Биткоин-инвесторы пытаются заложить более прочный фундамент с учетом сохраняющейся неопределенности и неблагоприятных событий макроэкономического фона.

Все обновления продукта, улучшения и ручные обновления показателей и данных записываются в наш журнал изменений для вашего ознакомления.

Вручную обновлены метки для BinancePool, Poolin, BTC.com и antpool.

Выпущены новые метрики: Изменение предложения в США в годовом исчислении, Изменение предложения в ЕС в годовом исчислении и Изменение предложения в Азии в годовом исчислении

- Подписывайтесь на наш Twitter

- Присоединяйтесь к нашему Telegram-каналу

- Переходите на форум Glassnode для подробных обсуждений и анализа.

- Для изучения он-чейн метрик и живых графиков переходите на Glassnode Studio

- Для получения автоматических оповещений об основных он-чейн показателях внутри сети и активности на биржах переходите на наш твиттер Glassnode Alerts.

Отказ от ответственности: Данный отчет не содержит никаких рекомендаций по инвестициям. Все данные предоставляются исключительно в информационных целях. Никакое инвестиционное решение не должно основываться на информации, представленной здесь, и вы несете полную ответственность за свои собственные инвестиционные решения.