Bitcoin powrócił?

Po jednym z najbardziej stabilnych miesięcy w historii, Bitcoin odnotował gwałtowny wzrost powyżej 21 000$. To stawia zarówno przeciętnego inwestora BTC, jak i górnika ponownie na plusie, dzięki czemu ten rajd cenowy wyróżnia się spośród wszystkich obserwowanych w 2022 roku.

Po jednym z najmniej zmiennych okresów w historii Bitcoina (więcej o tym w newsletterze z 2. tygodnia), w tym tygodniu rynek odnotował niezwykły i wybuchowy wzrost o 23,3%. Notowania BTC wzrosły z tygodniowego dołka na poziomie 17 000$ do ponad 21 000$, przełamując kilka powszechnie obserwowanych technicznych i cenowych modeli on-chain. Wiele z tych modeli ma tendencję do działania jako znaczące poziomy oporu psychologicznego podczas bessy, co sprawia, że ich przebicie jest godne uwagi.

W tym wydaniu omówimy różne modele wyceny, które mają na celu opisanie price action Bitcoina oraz fundamentalnych założeń, takie jak:

- Kluczowe poziomy techniczne i on-chain, takie jak 200D-SMA (200-dniowa średnia krocząca) i Realized Price dla poszczególnych grup inwestorów,

- Szacowane poziomy stresu finansowego dla przeciętnego górnika, potencjalnie sygnalizujące zmniejszanie się ostrego stresu dochodowego dla branży,

- Modele wyceny sprawiedliwej oparte na przepustowości sieci, które próbują oceniać wartość ukrytą sieci na podstawie rozliczanych transferów sieciowych.

- Poprawa w zyskach realizowanych przez inwestorów krótkoterminowych, które historycznie okazywały się kluczowym wskaźnikiem zmiany zachowań inwestorów.

🪟 Wszystkie wykresy omówione w tym raporcie znajdziesz w Pulpicie Cotygodniowej Analizy Danych On-chain.

🔔 Pomysły Na Alert prezentowane w tym raporcie można ustawić w Glassnode Studio.

🏴☠️ Newsletter Cotygodniowej Analizy Danych On-chain jest tłumaczony na hiszpański, włoski, chiński, japoński, turecki, francuski, portugalski, perski, arabski, wietnamski i grecki.

📽️ Odwiedź i zasubskrybuj nasz kanał YouTube lub odwiedź nasz portal wideo, aby uzyskać więcej treści wideo i samouczków dotyczących wskaźników.

Ponownie w grze

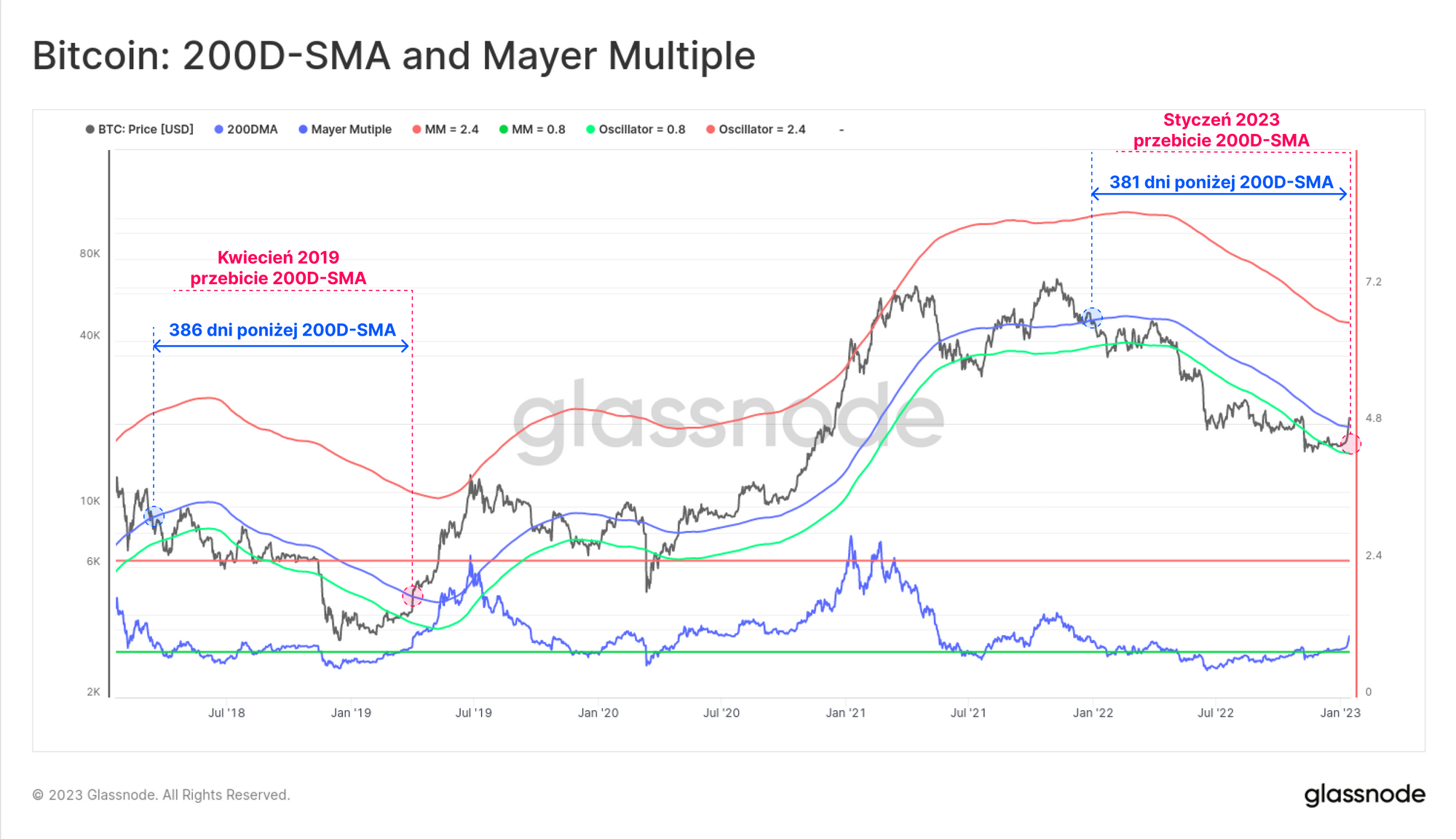

Średnia krocząca 200D pozostaje jednym z najczęściej używanych narzędzi w analizie technicznej wszystkich klas aktywów, często znajdując zastosowanie jako papierek lakmusowy dla makroekonomicznych trendów rynkowych. Sprawdzało się to przez lata w przypadku Bitcoina, gdzie proste określenie, czy cena jest powyżej, czy poniżej 200D-SMA miało tendencję do korelacji odpowiednio z trendem makro odpowiednio byczym lub spadkowym.

Dzięki potężnym wzrostom w ubiegłym tygodniu rynek pokonał ten psychologiczny poziom 19 500$. Rynek Bitcoina często wykazuje dziwnie spójne zachowanie cykliczne, a w tym cyklu notowania znajdowały się poniżej 200D-SMA przez 381 dni, czyli zaledwie 5 dni mniej niż podczas bessy 2018-19 (386 dni).

🔔 Pomysł na alert: Spadek notowań poniżej 19 500$ odzwierciedlałby spadek poniżej 200D-SMA, co mogłoby wskazywać na słabość rynku, na którą trzeba uważać.

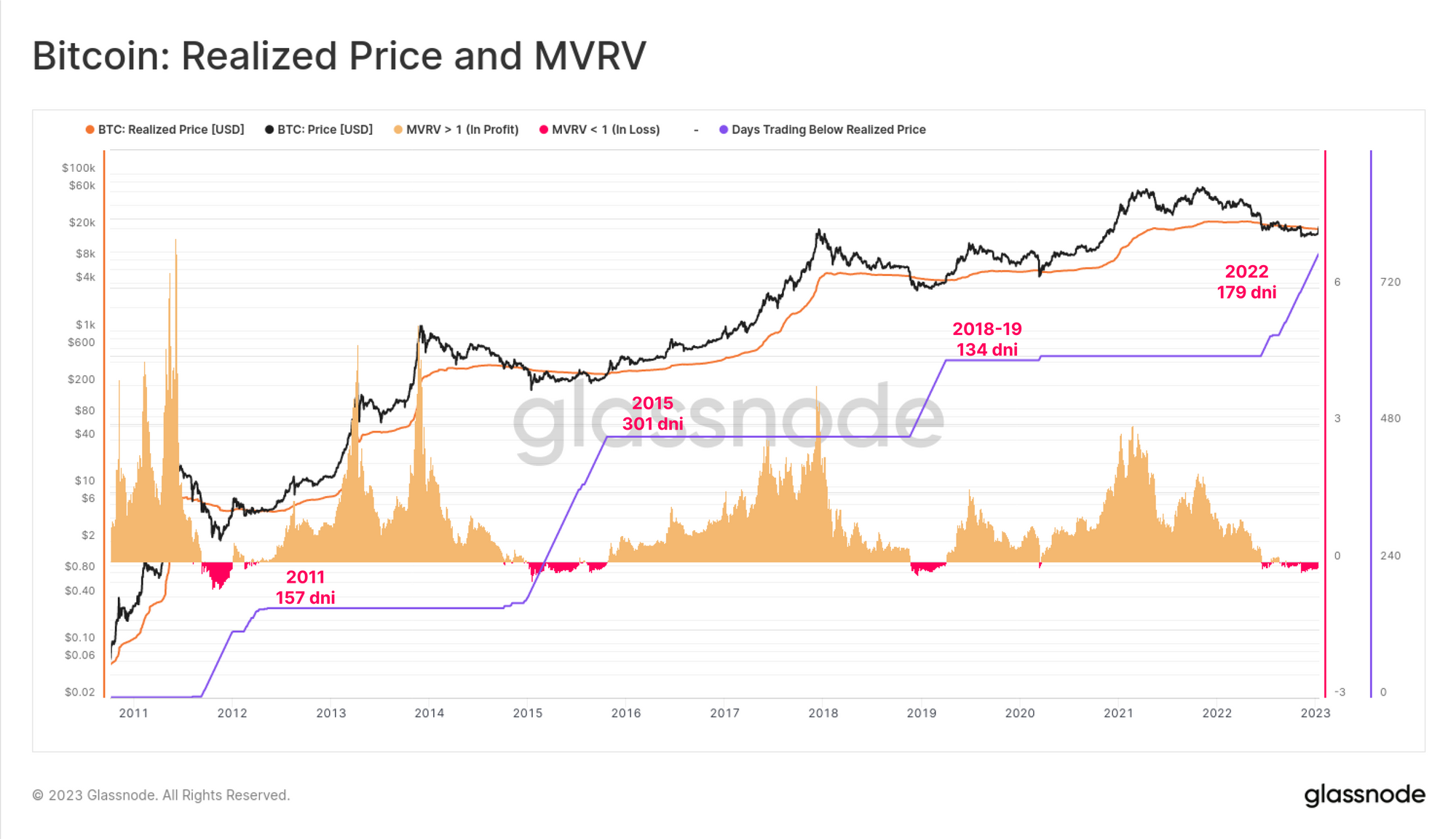

Tuż nad 200D-SMA znajdował się poziom Realized Price - 19 700$. W świecie Bitcoina ten psychologiczny model kosztu bazowego jest również powszechnie obserwowany. Ponieważ notowania znajdują się obecnie znacznie powyżej tego modelu cenowego, wskazuje to, że przeciętny posiadacz BTC powrócił do niezrealizowanego zysku netto.

Do tej pory bessa 2022-23 odnotowała 179 dni poniżej Realized Price, co czyni ją drugim najdłuższym okresem poniżej tego poziomu w ciągu ostatnich czterech rynków niedźwiedzia.

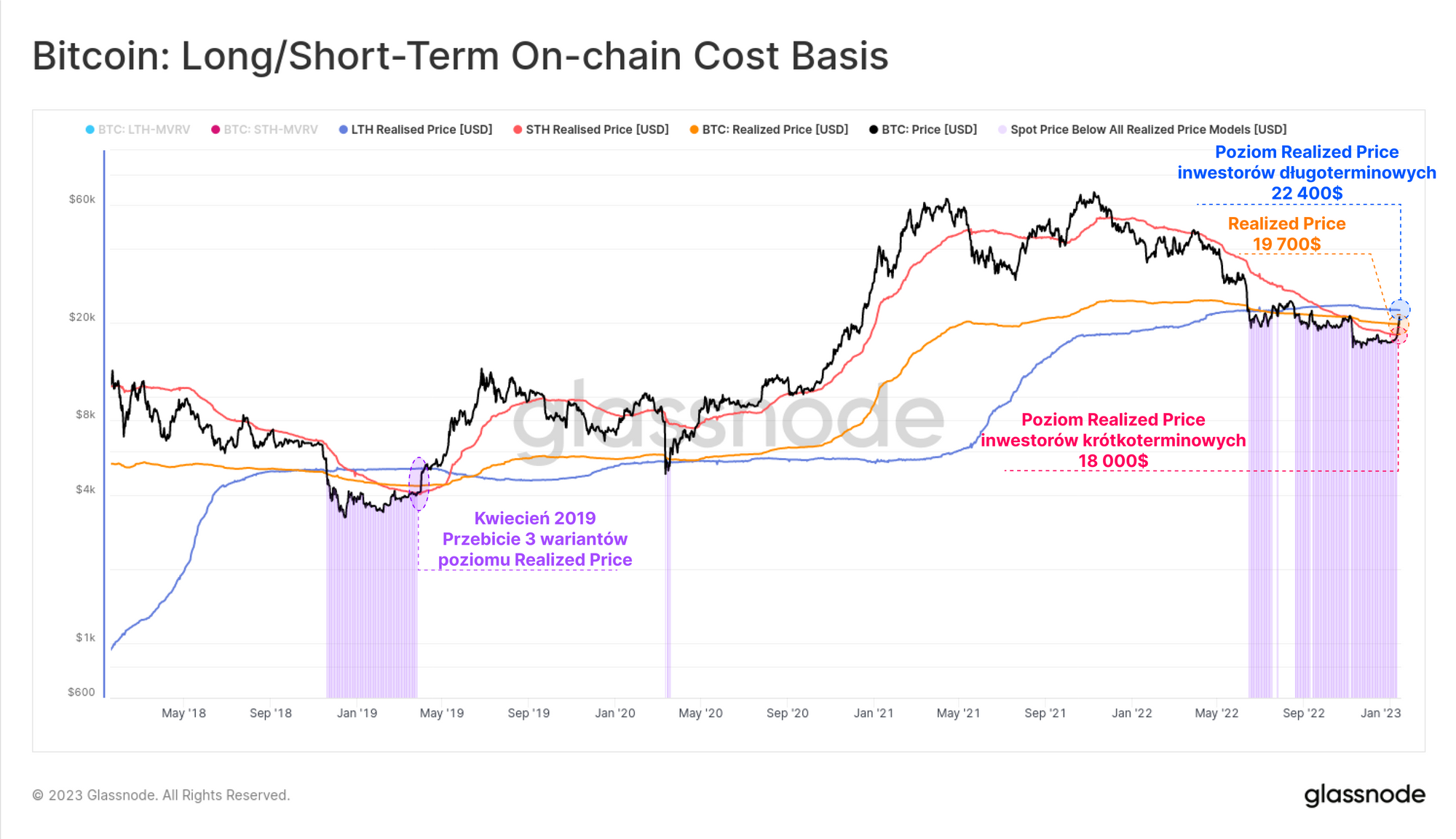

Poniższy wykres przedstawia trzy warianty poziomu Realized Price z podziałem na grupy:

- 🔴 Realized Price inwestora krótkoterminowego (18 000$), średni koszt bazowy coinów, które przeszły z rąk do rąk w ciągu ostatnich 155 dni.

- 🟠 Realized Price (19 700$), będąca średnim kosztem bazowym wszystkich inwestorów.

- 🔵 Realized Price inwestora długoterminowego (22 400$), średni koszt bazowy coinów, które były przechowywane przez co najmniej 155 dni.

Z tego modelu wynika kilka kluczowych obserwacji:

- Istnieje zauważalne podobieństwo kondycji rynkowej do tej obserwowanej w kwietniu 2019 roku, chociaż obecny rynek nie przekroczył jeszcze poziomu Realized Price LTH (inwestorów długoterminowych),

- Zarówno podczas bessy 2018-19, jak i 2022-23 wszystkie trzy modele Realized Price były ze sobą zbieżne, co wskazuje na powrót do jednorodnej bazy inwestorów (gdzie przeciętny inwestor BTC ma w przybliżeniu równoważny koszt bazowy, niezależnie od czasu posiadania coinów).

- Poziom Realized Price dla inwestorów krótkoterminowych jest niższy niż inne, odzwierciedlając silną kapitulację po upadku FTX i wskazując, że znaczna ilość coinów zmieniła właścicieli po tym wydarzeniu.

🔔 Pomysł na alert: Wzrost notowań powyżej 22 400$ odzwierciedlałby rajd cenowy powyżej LTH Realized Price, przywracając zysk przeciętnemu inwestorowi z każdej grupy.

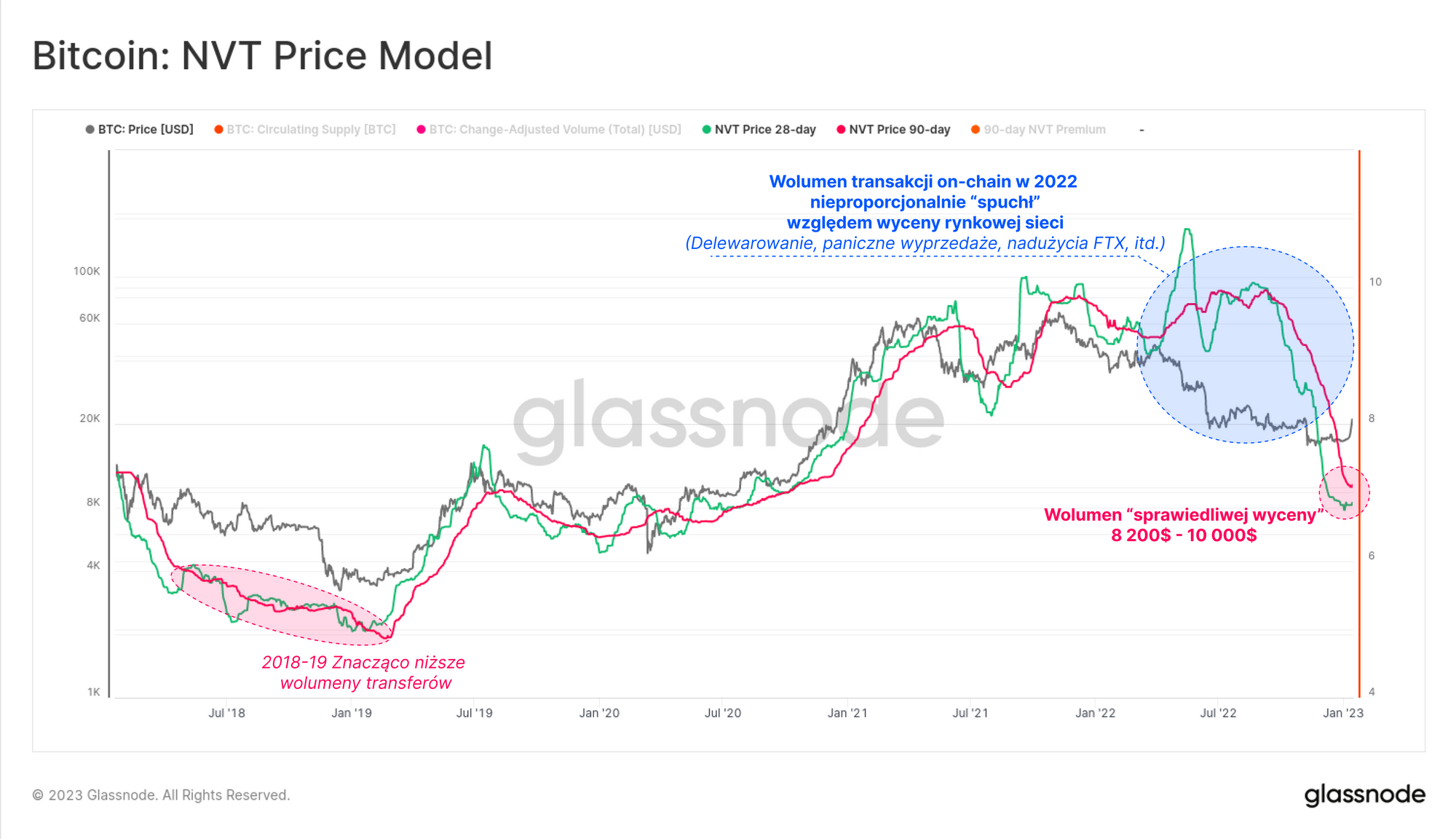

Szacowanie wyceny sprawiedliwej

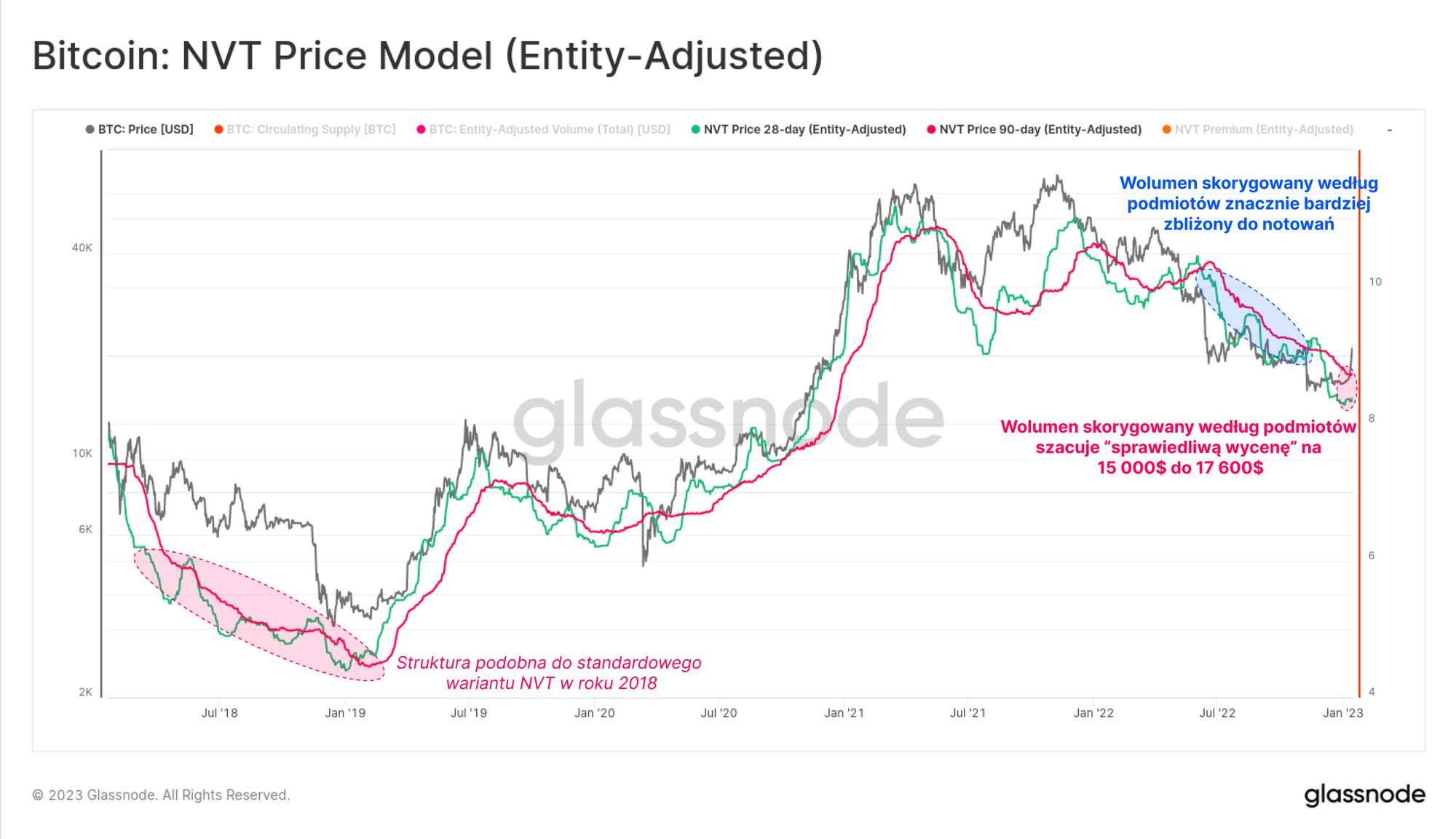

Cel, jakim jest oszacowanie sprawiedliwej aktualnej lub przyszłej wartości Bitcoina, był przedmiotem niezliczonych prób modelowania i iteracji. Jeden z takich modeli został po raz pierwszy przedstawiony przez Willy'ego Woo i wywodzi się z wolumenów transakcji oraz wskaźnika NVT.

Model ten wykorzystuje spojrzenie wstecz na skalę transakcji z ostatnich dwóch lat, a następnie wyprowadza szacunkową „domniemaną wartość godziwą” bazującą na przepustowości wartości sieci. Poniższy wariant wykorzystuje nasz zmodyfikowany wolumen, który filtruje transfery przy użyciu heurystyki zgodnej ze standardami branżowymi. Istnieją dwie godne uwagi obserwacje w ciągu ostatnich 12 miesięcy:

- Model znacznie przeszacował sprawiedliwą wartość Bitcoina w 2022 roku. Z perspektywy czasu można powiedzieć, że jest to prawdopodobnie wynikiem wolumenów pochodzących od dużych podmiotów doświadczających silnego delewarowania, ale także niefortunnego udziału portfeli (nie)zarządzanych przez podmioty FTX/Alameda w ich ostatnie dni.

- Model ten załamał się wraz z ogromnym spadkiem wolumenów transferów, o którym mowa była w zeszłym tygodniu, co sugeruje wartość sprawiedliwą na poziomach między 8 200$ a 10 000$.

Jednak dzięki możliwości skorygowania powyższego modelu do interesujących nas podmiotów możemy uzyskać dokładniejszą reprezentację prawdziwej ekonomicznie znaczącego wolumenu transferów, a tym samym uzyskać znacznie czystszy model wyceny NVT, z wyraźnie silniejszym związkiem z ceną.

Ten wariant szacuje „sprawiedliwą wartość” Bitcoina na pomiędzy 15 000$ a 17 600$ USD. Zbiega się to z przedziałem cenowym utrzymywanym w poprzednim miesiącu.

Ulga pośród górników

Jednym z sektorów najbardziej dotkniętych w ciągu ostatnich 12 miesięcy było Bitcoinowe górnictwo. Szczególnie widoczne było to w tym cyklu, ponieważ górnicze spółki notowane na giełdzie odnotowały poważne zmiany w ich wycenach, a tym samym w cenach akcji.

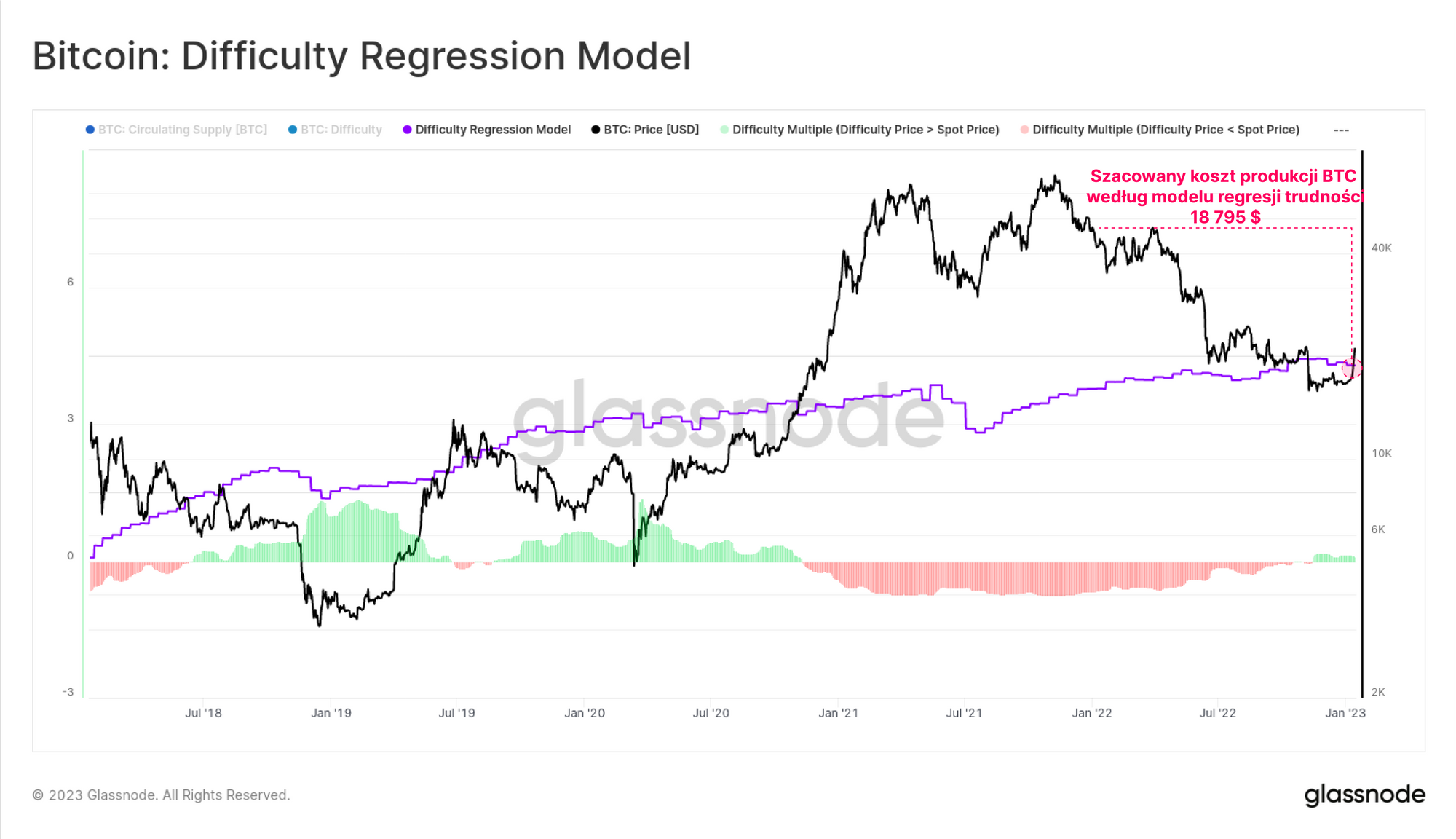

Poniższy model szacuje średni koszt produkcji BTC na 18 798$, przy założeniu, że poziom trudności odzwierciedla ostateczny „koszt” sektora wydobywczego.

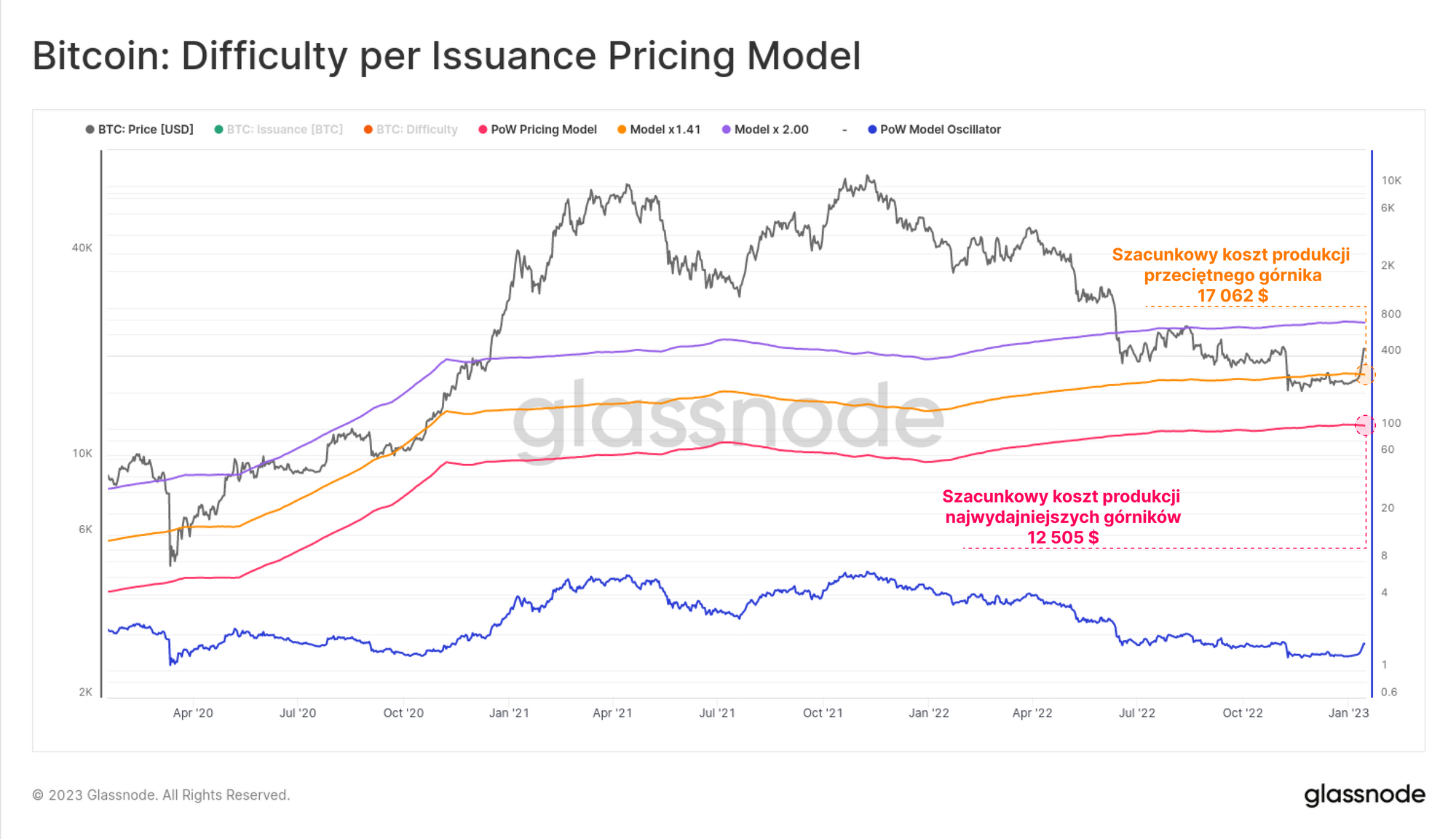

Alternatywny model kosztu produkcji przyrównuje trudność wydobycia do tempa emisji coinów i dzieli się na trzy kategorie reprezentujące:

- 🔴 Najwydajniejsi górnicy

- 🟠 Przeciętni górnicy

- 🟣 Najmniej wydajni górnicy.

Model ten szacuje średni koszt produkcji na 17 062$, czyli podobnie, ale nieco mniej niż w przypadku powyższego modelu (18 800$). Opierając się na obu modelach, prawdopodobnym jest, że górnicy na całym świecie dostrzegają przed sobą korzystniejsze warunki finansowe, a rynek zapewnia im obecnie bardzo potrzebną ulgę finansową (zakładając, że notowania się utrzymają).

🔔 Pomysł na alert: Spadek notowań poniżej 17 000$ odzwierciedlałby spadek poniżej obu modeli kosztów produkcji, co oznaczałoby, że sektor górniczy ponownie znalazł się w ostrym stresie finansowym.

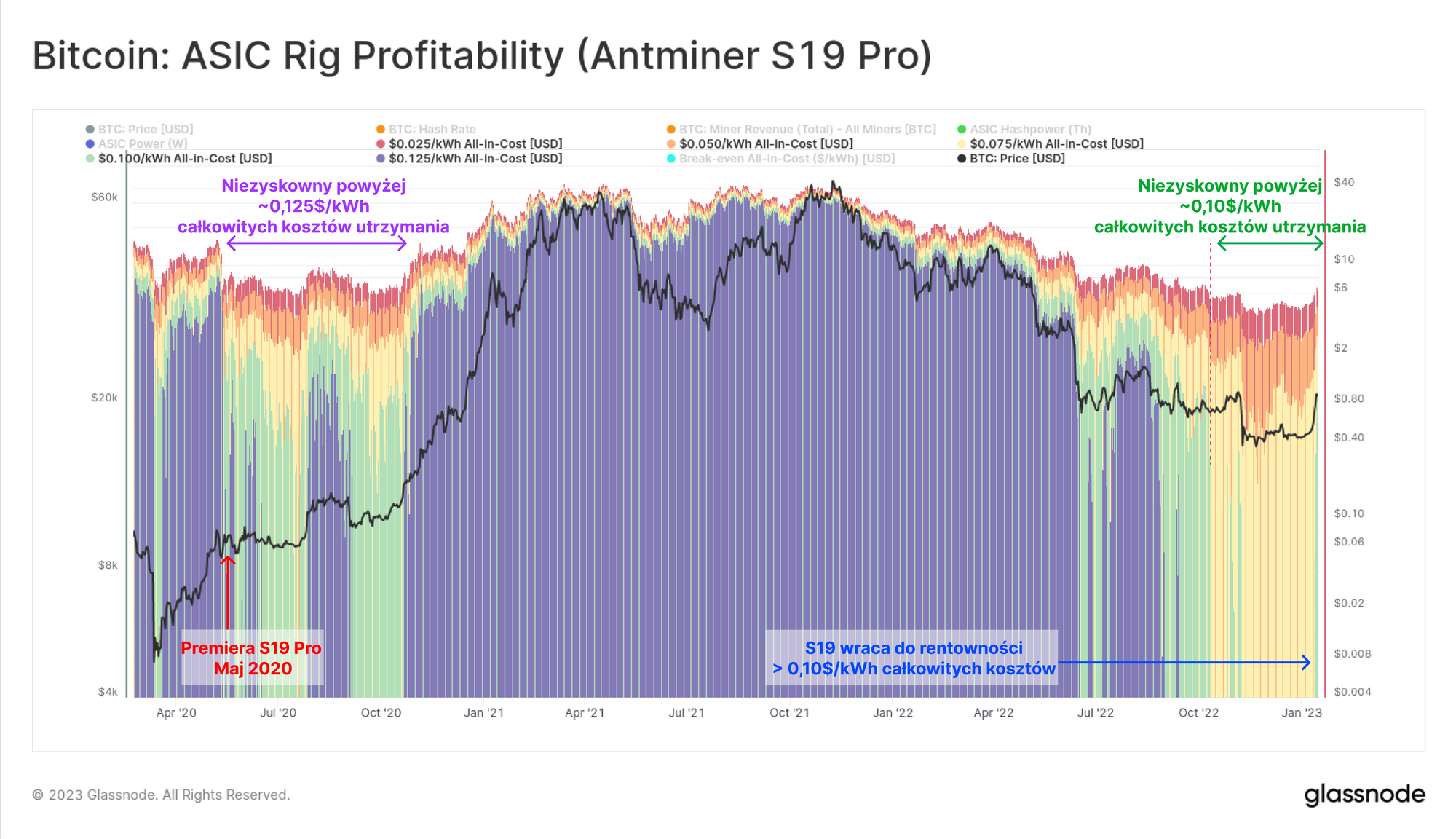

Aby zilustrować ten argument, poniższy wykres odzwierciedla rentowność Antminer S19 Pro, wydanego około maja 2020, który do niedawna był jedną z flagowych platform operacyjnych. Kolorowe strefy na poniższym wykresie odzwierciedlają szacowane poziomy rentowności dla tej platformy przy różnych założeniach całkowitego kosztu utrzymania (AISC) (USD/kWh). Uwaga: AISC, nie mylić z ASIC!

- 🟣0,125 USD/kWh

- 🟢 0,100 USD/kWh

- 🟡 0,075 USD/kWh

- 🟠 0,050 USD/kWh

- 🔴0,025 USD/kWh

Na wykresie o skali logarytmicznej okresy, w których ocenia się, że ta platforma jest niezyskowna, będą wyświetlane jako luki zaznaczone odpowiednim kolorem. Wyraźnie widać dwa takie okresy: od maja do października 2020 roku (bezpośrednio po wypuszczeniu platformy i halvingu) oraz ponownie od lipca 2022 do zeszłego tygodnia. Szacuje się, że według tego modelu S19 Pro przez ostatnie siedem miesięcy był nieopłacalny dla każdego górnika działającego przy całkowitych kosztach utrzymania powyżej ~0,10 USD/kWh.

🪟 Zestaw wskaźników związanych z rentownością platformy ASIC, zużyciem energii i generowanymi przychodami można znaleźć na naszym pulpicie: Górnicza flota ASIC.

Powrót zysków

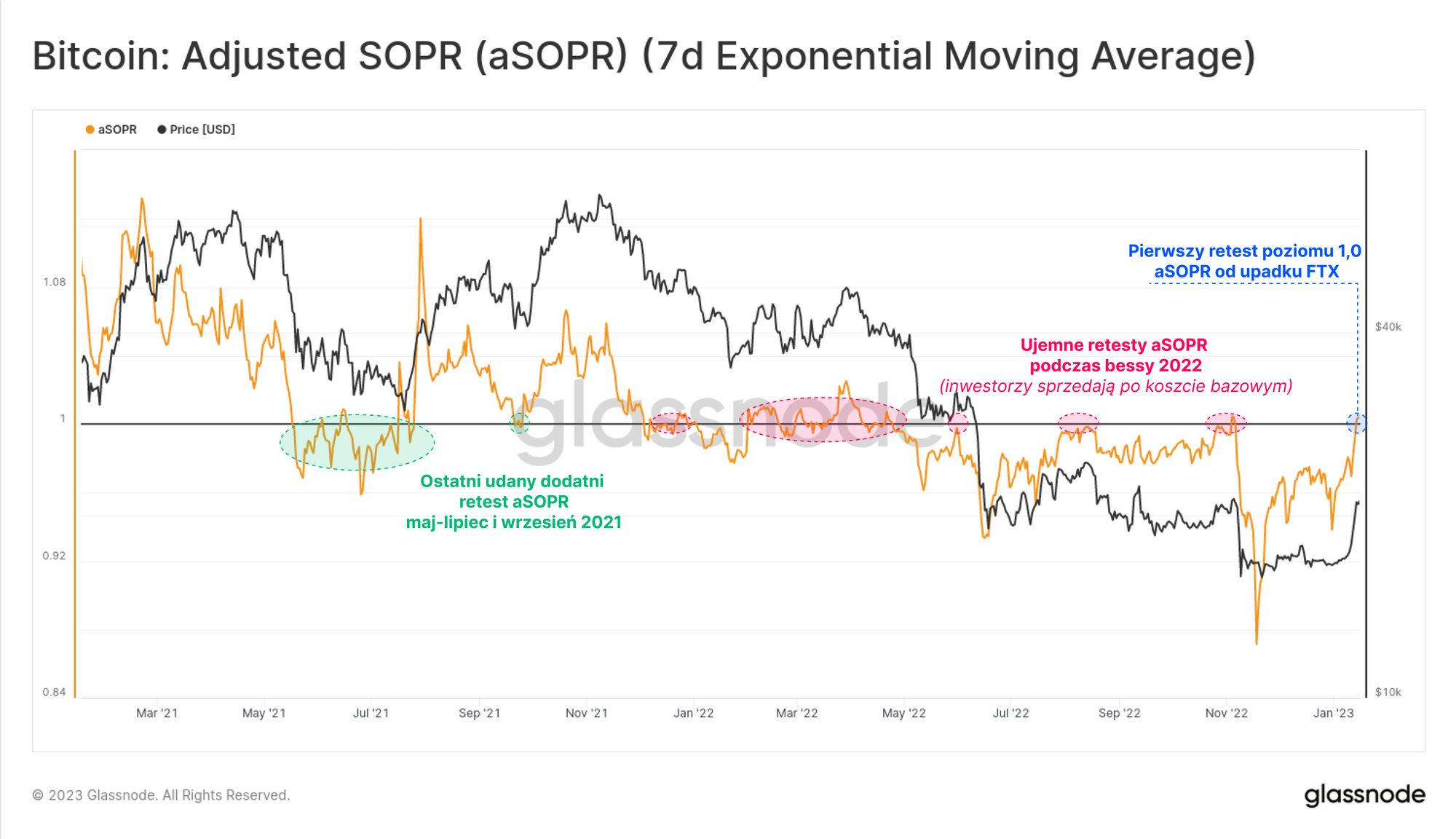

Ostatnim tematem wartym poruszenia jest powrót zyskownych transakcji on-chain. Model aSOPR jest w trakcie ponownego testowania wartości 1,0 od dołu, która okazywała się kluczowym poziomem oporu podczas bessy.

Przebicie poziomu 1,0 aSOPR i w idealnym przypadku pomyślny retest 1,0, często sygnalizowało znaczącą zmianę sentymentu rynkowego, gdy zyski są realizowane, a napływający popyt jest wystarczający, aby je wchłonąć.

🔔 Pomysł na alert: Przebicie poziomu 1,0 przez aSOPR (30DMA) wskazywałoby na szeroki powrót rentowności transakcji i sygnalizowałoby silną kondycję rynku.

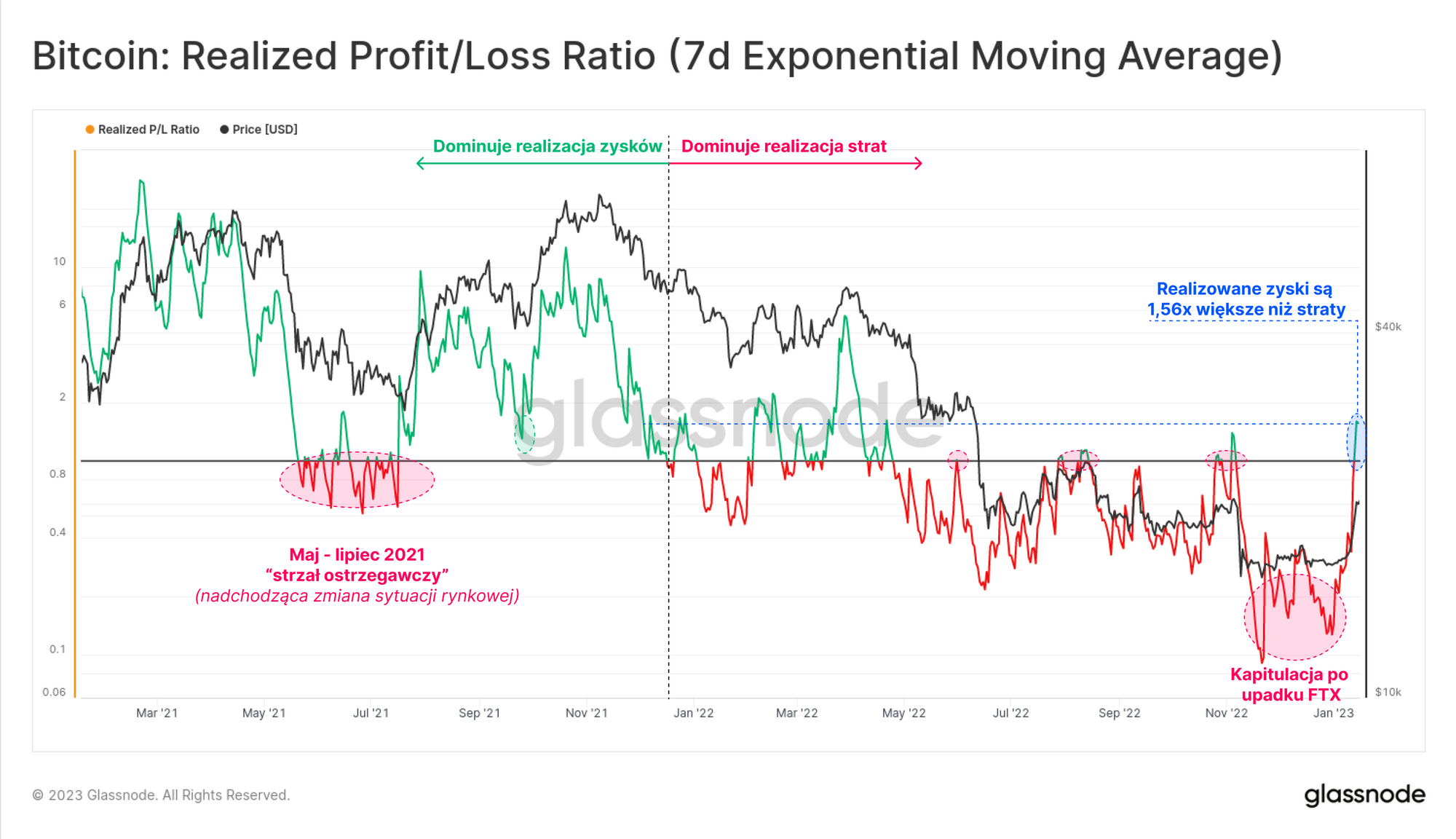

Podobną obserwację można poczynić w przypadku Stosunku Zrealizowanego Zysku/Strat, który odpowiada za całościową skalę kapitału w USD w ruchu. Ten model również ponownie testuje poziom 1,0 od spodu, dostarczając pierwszej przesłanki, że dochodowe transakcje mają miejsce i są absorbowane przez rynek.

🔔 Pomysł na alert: Przebicie poziomu 1,0 przez Stosunek Zrealizowanych Zysków/Strat (30DMA) wskazywałoby na szerokiej skali powrot zyskowności i sygnalizowałoby silną kondycję rynku.

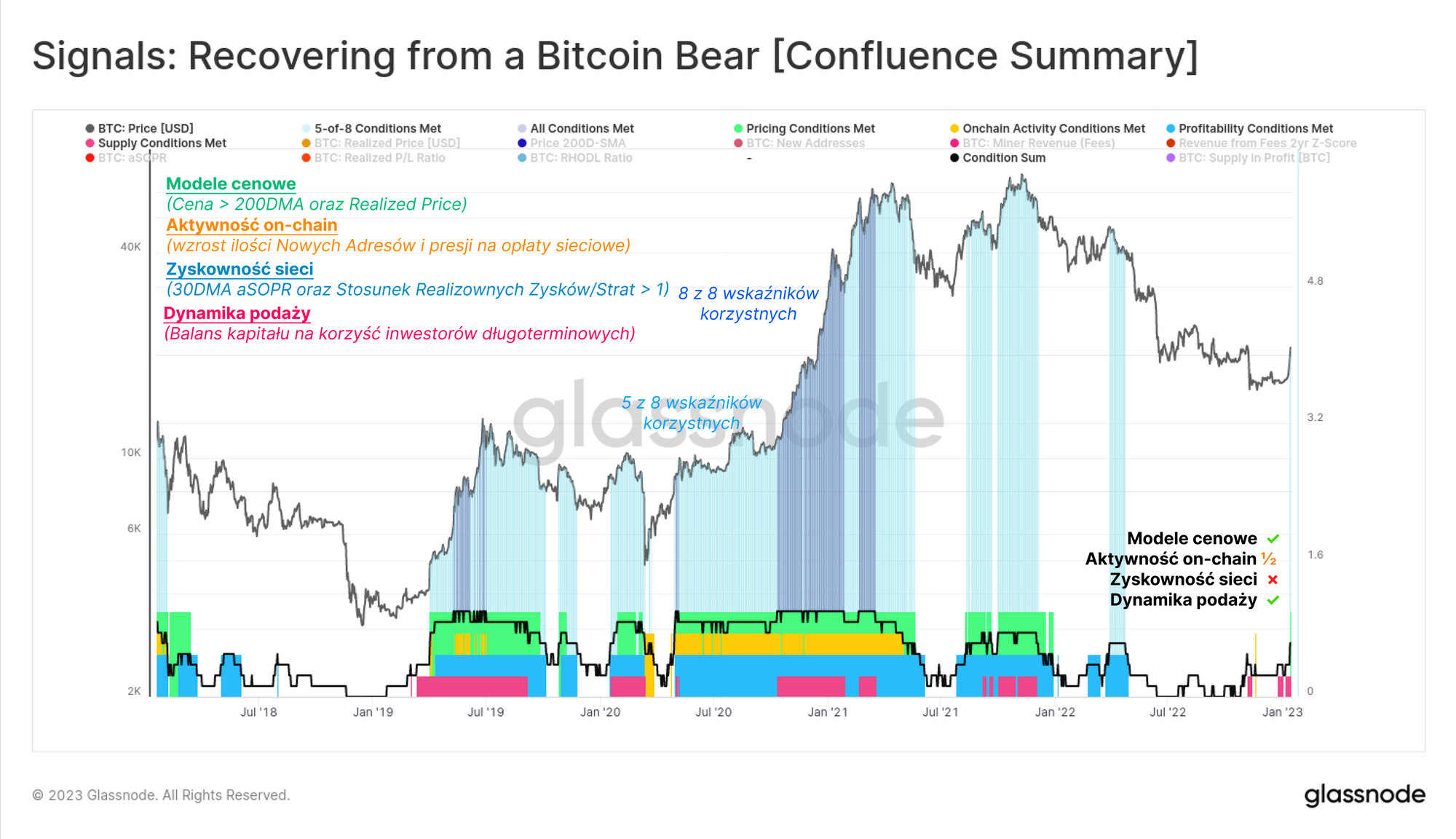

Poszukiwanie zbieżności

Zbliżając się ku końcowi chcielibyśmy poinformować, iż niedawno wydaliśmy nowy design Pulpitu zawierającego wskaźniki mające na celu znalezienie zbieżności między kilkoma wskaźnikami on-chain, w ramach czterech podstawowych koncepcji. Ten model wyłapuje kluczowe poziomy i obserwacje, które w przeszłości sygnalizowały, że trwa solidne ożywienie z odmętów bessy i przedstawia je w formie łatwego do nawigacji, wizualnego narzędzia.

Aby zachować zwięzłość, nie będziemy omawiać wszystkich szczegółów w dzisiejszym wydaniu, ale zamiast tego zalecamy przejrzenie naszego przewodnika wideo i notatek zawartych w samym Pulpicie (oraz przyszłych raportów na ten temat).

Podsumowanie i wnioski

Dzięki gwałtownym wzrostom o 23,3% na początku roku, szeroki przekrój inwestorów Bitcoina (i górników) doświadczył powrotu swoich inwestycji (i operacji) na zyskowne pola. Odzwierciedla to wpływ zarówno silnego wzrostu notowań, jak i ogromnej ilości coinów, które zmieniły właścicieli w ostatnich miesiącach, obniżając ich koszt bazowy.

Gdy aSOPR i Stosunek Zrealizowanego Zysku/Straty testują wartość progu rentowności równą 1,0, kolejną wielką niewiadomą staje się pytanie, czy rynek może te zyski utrzymać.

Zastrzeżenie: Powyższy raport nie zawiera żadnych porad inwestycyjnych. Wszelkie dane podawane są wyłącznie w celach informacyjnych. Żadna decyzja inwestycyjna nie powinna opierać się informacjach podanych tutaj, a wyłączną odpowiedzialność za własne decyzje inwestycyjne ponosisz ty.

Aktualizacja usług

Grudzień był względnie spokojnym miesiącem na rynkach, ale zespół Glassnode ciężko pracował, dostarczając naszą nową funkcję Discovery Page, 4x nowe pulpity analityczne i 23x koncepty Workbench. Sprawdź naszą najnowszą Aktualizację Usług w grudniu, aby dowiedzieć się więcej.

- Wpadnij i śledź nas na Twitterze

- Dołącz do naszego kanału na Telegramie

- Odwiedź Glassnode Forum po długie dyskuje i analizy

- Po wskaźniki on-chain oraz wykresy aktywności wpadnij na Glassnode Studio

- Po zautomatyzowane powiadomienia dotyczące najważniejszych wskaźników on-chain oraz aktywności na giełdach wpadnij na naszego Twittera Glassnode Alerts