Transfer kapitału w kierunku bezpiecznych inwestycji

Podczas, gdy od kilku ostatnich miesięcy obserwujemy stagnację cen aktywów cyfrowych, wiele wskaźników wskazuje na to, że w tle odbywa się rotacja kapitału w kierunku bezpiecznych inwestycji. Wolumeny spadły, a inwestorzy coraz częściej preferują lokatę kapitału w postaci stablecoinów.

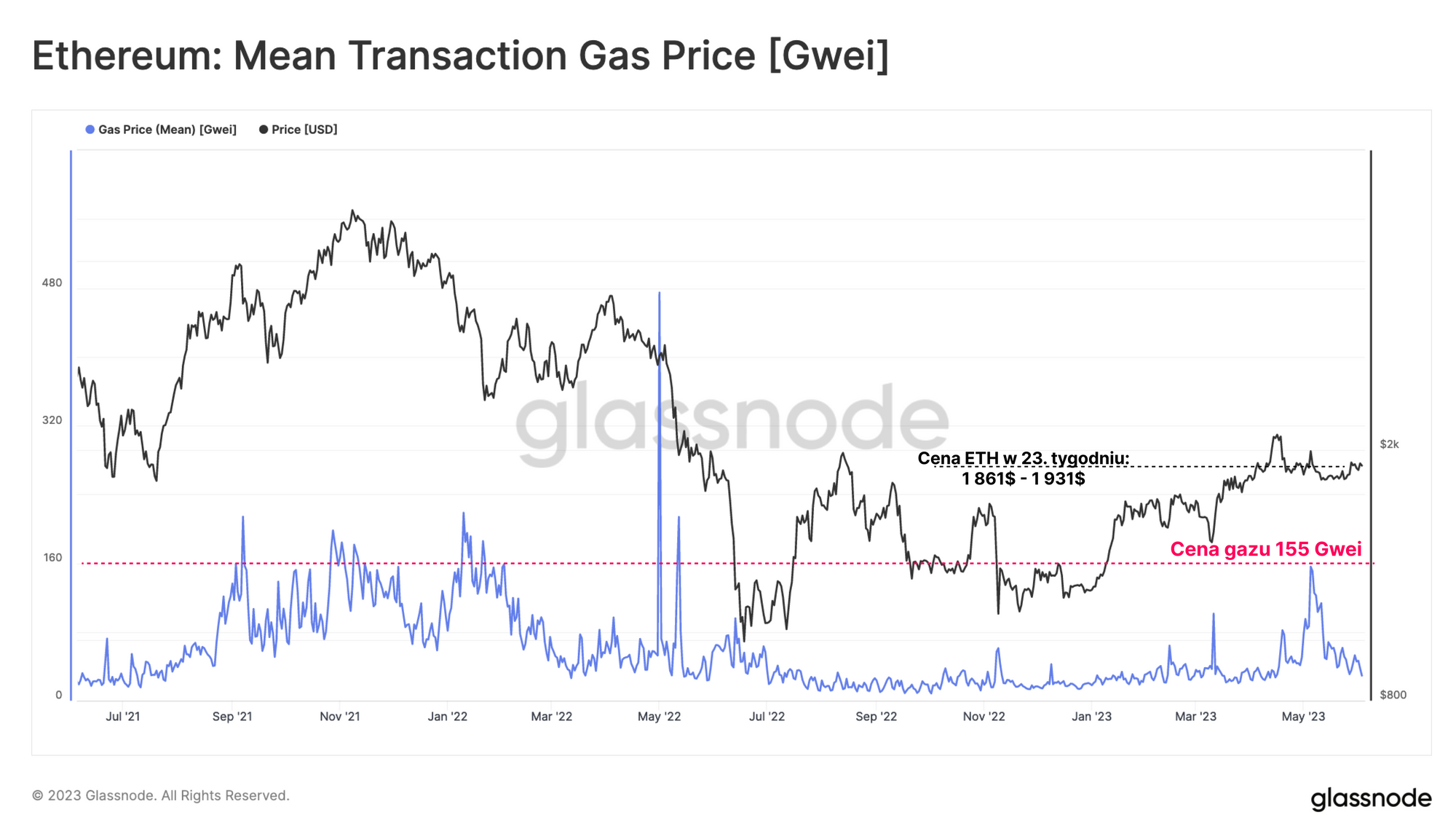

Spokój i cisza nadal utrzymują się na rynkach aktywów cyfrowych, a cena ETH znajduje się w zamkniętym w zakresie 68 dolarów w tym tygodniu (3,6%), poruszając się między najniższym poziomem 1861$ a najwyższym poziomem 1931$. Po niewielkim wzroście na rynku ETH po aktualizacji Shanghai, ceny ETH pozostają praktycznie na stałym poziomie od połowy marca.

Podczas gdy na rynku dominuje trend boczny, rosną różnice w preferencjach rynkowych zachodzących w tle, wiele z których wskazuje na preferencje inwestycji o bezpiecznym charakterze. Wolumeny handlowe pozostają niskie, wykorzystanie DeFi staje się coraz bardziej zautomatyzowane, a preferencja rynku wzrasta w kierunku stablecoinów, a konkretnie Tether (USDT).

W tej edycji przeanalizujemy te rozwijające się podstrumienie i jak możemy je obserwować za pomocą danych on-chain i off-chain.

Zautomatyzowany arbitraż

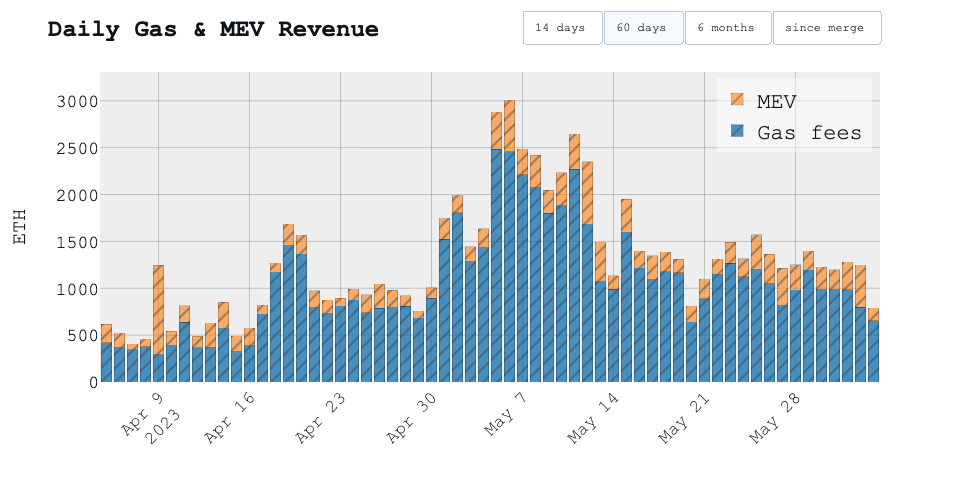

Mimo, że ceny ETH utrzymywały się na relatywnie stabilnym poziomie od marca, ceny gazu zanotowały znaczący wzrost w maju. Ceny gazu wzrosły do średniej wartości 76 Gwei, co odpowiada kwocie 1,14$ za zwykłą transakcję transferu ETH. Średnia cena gazu sięgnęła ponad 155 Gwei na początku maja (6,53$ za transfer ETH), co jest poziomem niemal tak wysokim jak podczas hossy w latach 2021-2022.

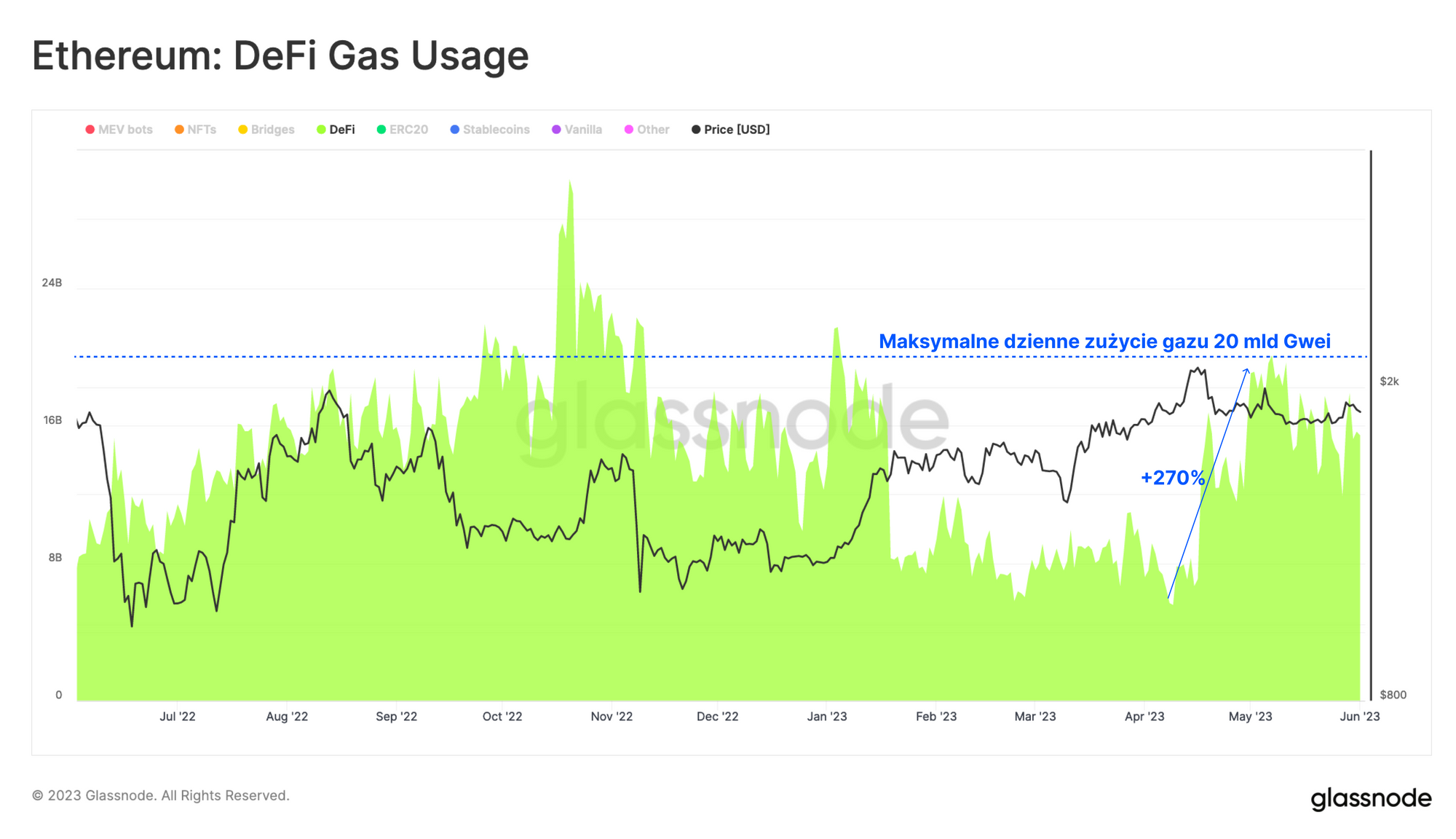

Interakcje z inteligentnymi kontraktami są bardziej gazochłonne i mogą kosztować wielokrotność prostego transferu. Pod koniec kwietnia zużycie gazu związane z protokołami DeFi wzrosło o 270%, co daje codzienne zużycie gazu przez ten sektor na poziomie powyżej 20 miliardów jednostek gazu.

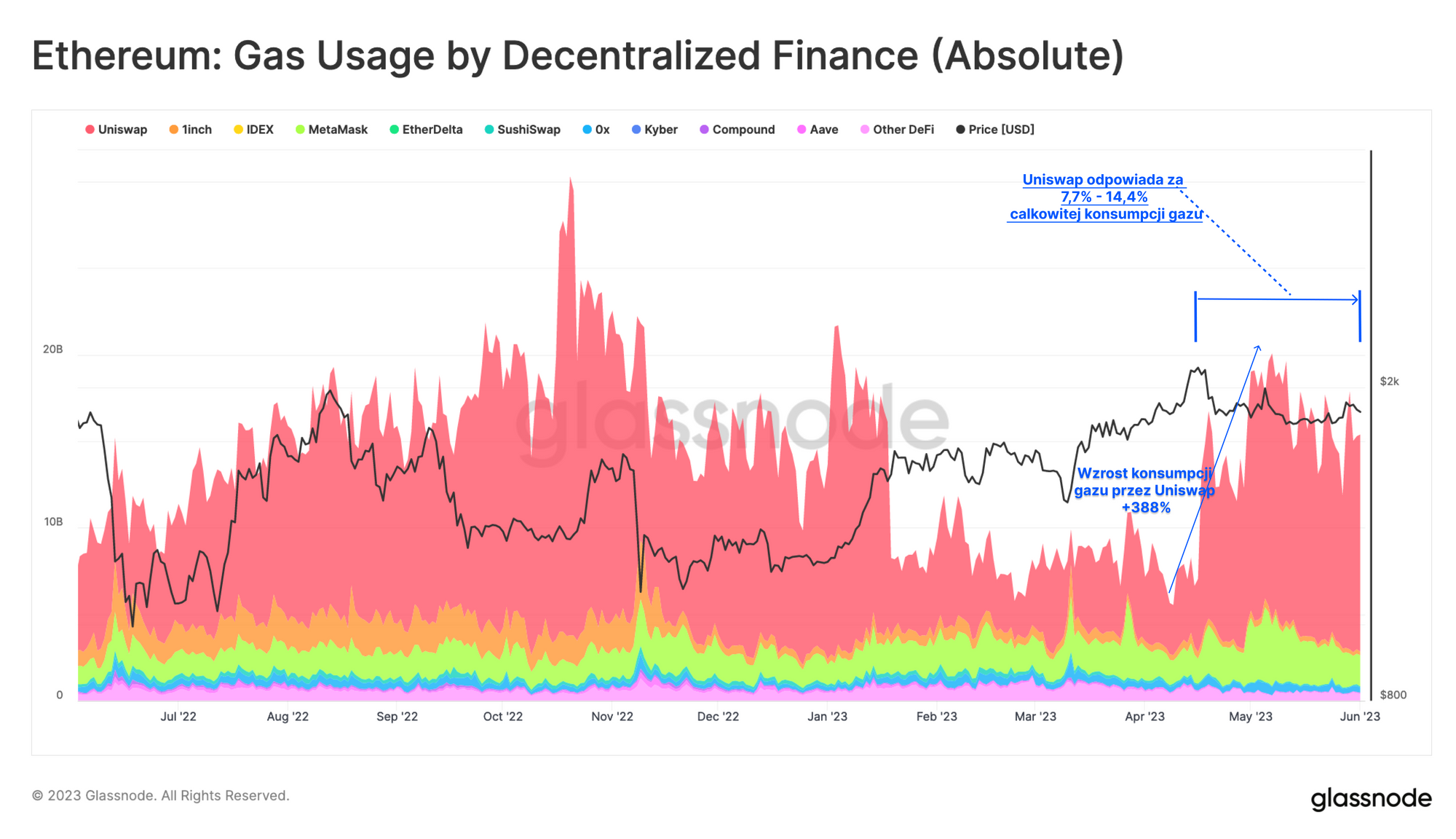

Jeśli przeanalizujemy zużycie gazu DeFi według protokołów, szybko możemy stwierdzić, że główny wzrost aktywności jest napędzany przez handel na giełdach zdecentralizowanych. Uniswap pozostaje główną platformą, zanotowując wzrost zużycia gazu o 388% względem kwietnia i obecnie odpowiada za 7,7% do 14,4% całkowitego zapotrzebowania na gaz Ethereum.

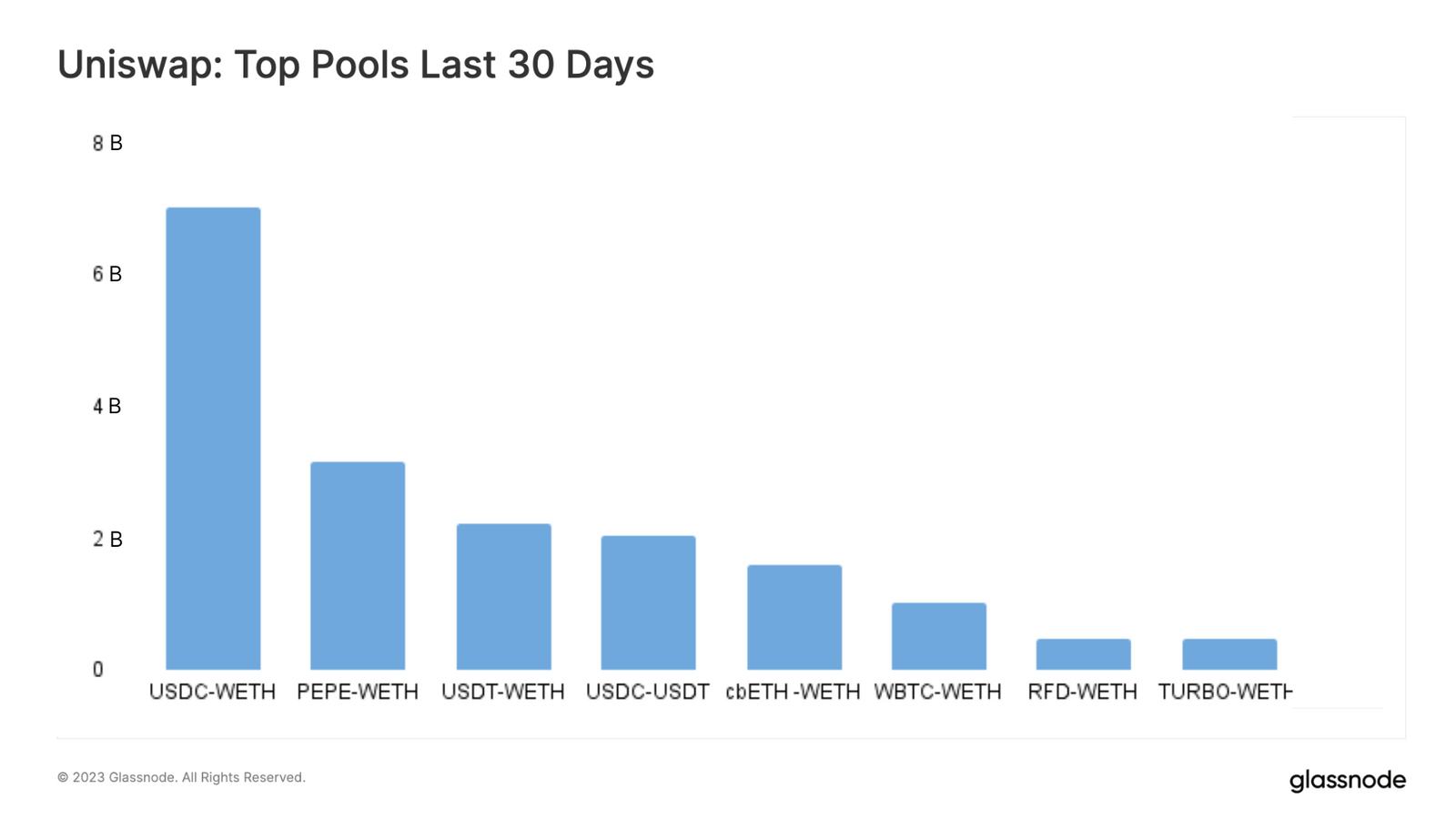

Osoby śledzące wiadomości mogą przypuszczać, że ten wzrost aktywności wynika z niedawnego szumu wokół Memecoinów, które dotyczyły tokenów takich jak PEPE i HEX. Jednak bardziej szczegółowa analiza wolumenu handlowego na Uniswap przedstawia bardziej kompleksowy obraz.

Poniższy wykres przedstawia najczęściej handlowane pule na Uniswap, ujawniając, że największe wolumeny w ciągu ostatnich 30 dni dotyczyły głównie aktywów o większej kapitalizacji rynkowej, takich jak ETH, stablecoinów, WBTC oraz pochodnej stakingu na Coinbase - cbETH.

Po porównaniu adresów 10 największych traderów z naszymi identyfikacjami, stwierdziliśmy, że wszystkie oprócz jednego były związane z botami MEV. Znany bot MEV o nazwie jaredfromsubway.eth wygenerował ponad 3 miliardy dolarów wolumenu handlowego w ciągu ostatniego miesiąca.

Choć wymaga to dalszych badań, aby ustalić, ile spośród globalnej grupy traderów to właściwie boty, już sama wielkość wolumenu generowana przez dziesięć największych podaje nam pewien obraz tego, jak dużą część wolumenu Uniswap może stanowić zautomatyzowany arbitraż.

Jednym ze sposobów usprawiedliwienia tego faktu jest rozważenie wykładniczego zakresu możliwości arbitrażowych dostępnych na DEX-ach Ethereum:

- Kiedy cena każdego tokena (+ slippage) się zmienia, to koniec końców opłata za gaz usprawiedliwi arbitraż.

- Każda pula DEX, hostująca dany token, stanowi miejsce do dokonywania transakcji arbitrażowych.

- W rezultacie liczba potencjalnych możliwości transakcji arbitrażowych będzie rosnąć wykładniczo, co związane jest zarówno z liczbą puli płynności DEX, jak i liczbą dostępnych tokenów do handlu.

Jeśli weźmiemy pod uwagę, że wiele botów angażuje się w arbitraż lub ataki typu sandwich, to stopień „organicznego” wolumenu handlowego na Uniswap może stanowić ponad dwie trzecie wszystkich działań na DEX-ach.

Choć działania tych botów mogą być uznawane za szkodliwe dla końcowych użytkowników Ethereum, mają one korzyści dla walidatorów Ethereum. W ciągu ostatniego miesiąca walidatorzy nie tylko uzyskali wyższe nagrody dzięki zwiększonym opłatom za priorytetyzację transakcji, ale także skorzystali z płatności MEV-boost. Tego typu płatności są pobierane od traderów i botów, którzy płacą za uporządkowanie swoich transakcji w najbardziej dochodowy sposób w ramach bloku.

Na welu płaszczyznach podkreśla to coraz bardziej korzystny trend dla stake'owanych ETH jako głównego aktywu w ekosystemie Ethereum. Ustanawia to również natywną stopę oporu, z którą tokeny muszą konkurować, aby przyciągnąć przepływy kapitału.

Rotacja w stronę bezpiecznych inwestycji

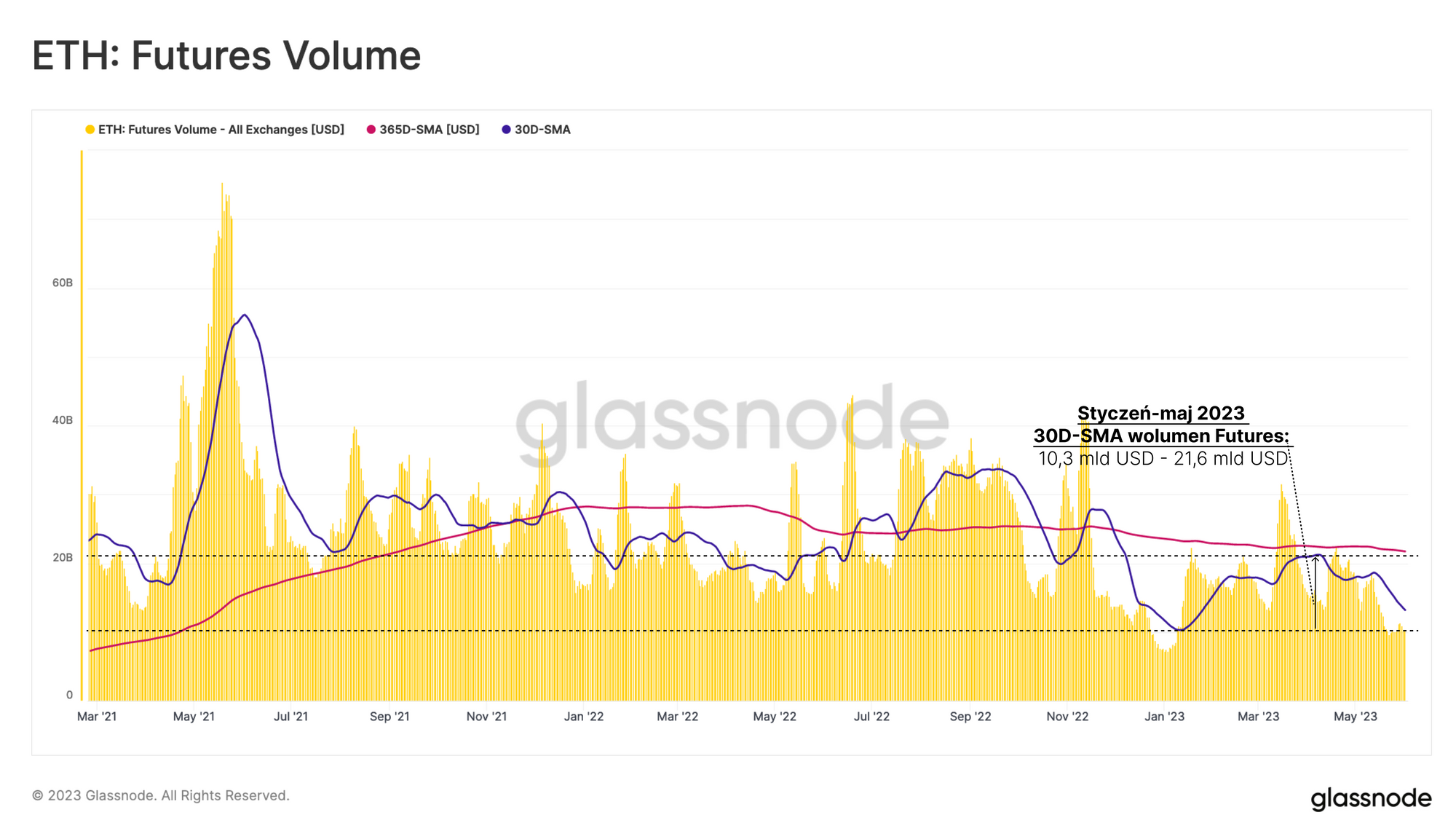

Istnieją również silne sygnały wskazujące na rotację kapitału w kierunku mniej ryzykownych środków, skierowaną głównie w stronę stablecoinów i BTC. Jeśli zaczniemy od rynków Futures na Ethereum, możemy uzyskać wgląd w uczestników rynku innych, niż natywnych traderów kryptowalut typowo spotykanych na zdecentralizowanych giełdach.

Po upadku FTX wolumen transakcji futures spadł do zaledwie około 7,5 miliarda dolarów dziennie. Wolumeny wzrosły w 2023 roku, jednak średnia z ostatnich 30 dni (12,0 mld USD dziennie) pozostaje znacznie poniżej średniej rocznej (21,5 mld USD dziennie).

W przeciwieństwie do wzrostu aktywności handlowej na Uniswap, handel kontraktami futures nadal spadał w maju, co wskazuje na słabe zainteresowanie instytucji handlem i płynnością.

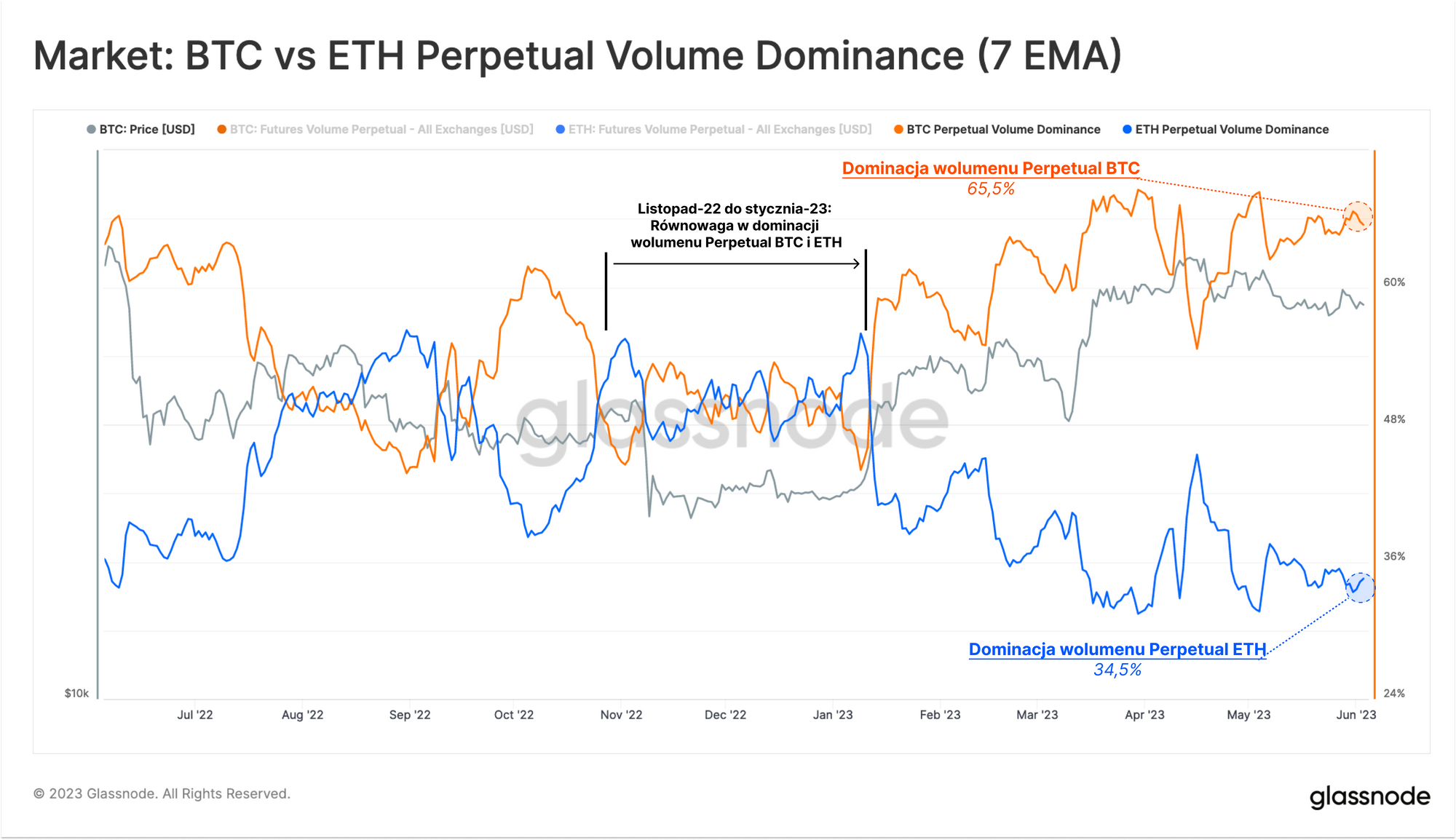

Wspierający powyższą tezę trend można zaobserwować we względnej dominacji wolumenu między BTC i ETH na rynkach perpetual swap. Podczas, gdy wolumen handlu tymi aktywami osiągnął równą wartość pod koniec 2022 roku, względny udział Ethereum w wolumenie kontraktów futures znacznie spadł w 2023 roku.

Obecnie ETH odpowiada za 34,5% wolumenu handlowego między tymi dwoma głównymi kryptowalutami, co sugeruje, że płynność redukuje poziom ryzyka i preferuje koncentrację na rynkach BTC.

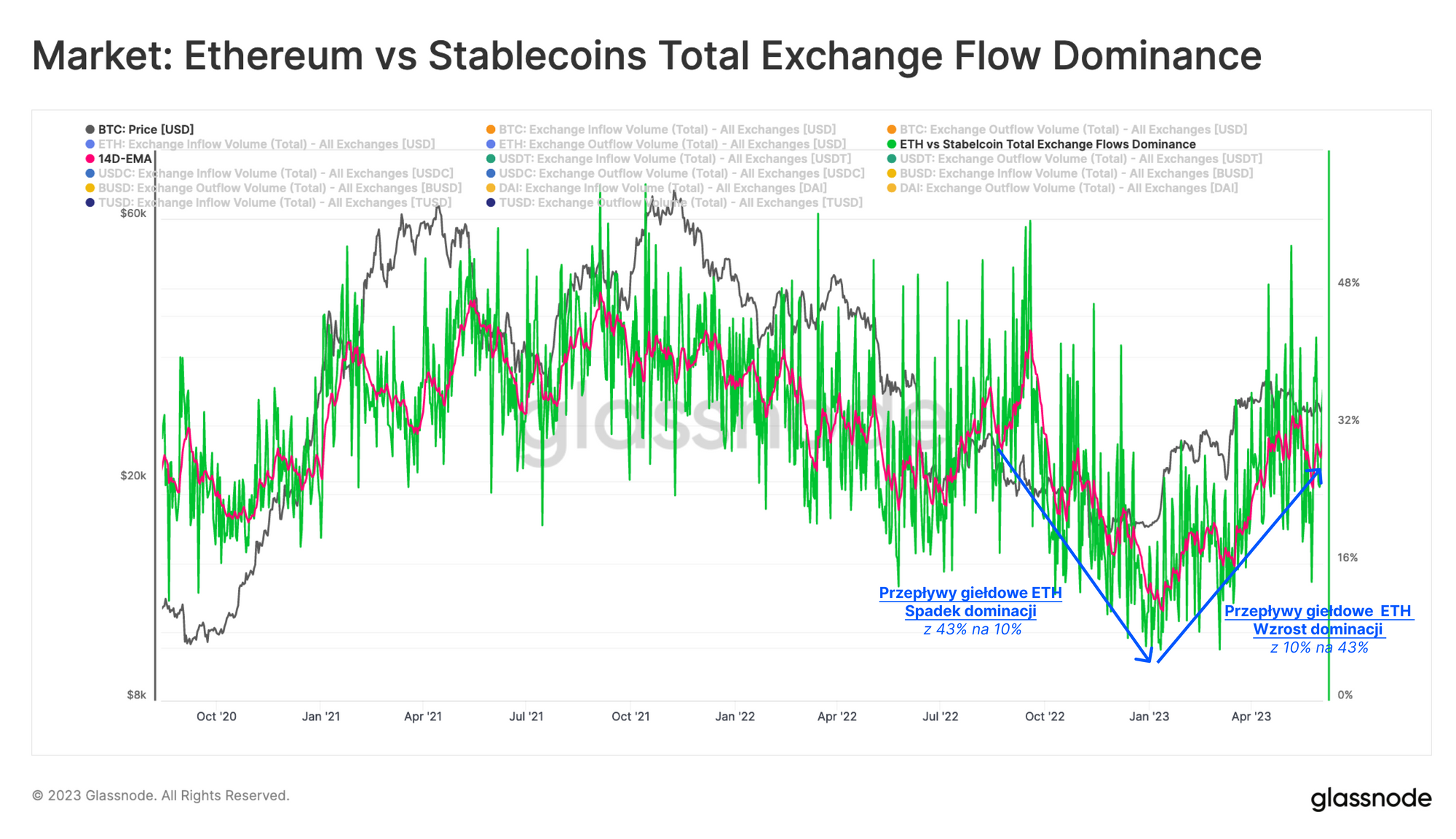

Dane on-chain dostarczają kolejnej perspektywy na przepływy i rotację kapitału na rynkach kryptowalutowych. Poniższy wykres porównuje całkowitą wartość ETH wyrażoną w USD w porównaniu do stablecoinów, które napływają i odpływają z giełd. Podczas ogromnego delewarowania w 2022 roku nastąpiła zauważalna zmiana preferencji inwestorów, a dominacja ETH w przepływach kapitału spadła z około 35% do 10%.

W 2023 roku zaobserwowaliśmy silne odwrócenie tego trendu, gdy udział ETH w przepływach giełdowych wzrósł z powrotem do 25%. Jednak ten trend zatrzymał się na początku maja, sugerując potencjalną zmianę preferencji co do ryzyka. Inwestorzy, którzy skorzystali z mocnych wzrostów w pierwszym kwartale, mogą zaczynać przenosić kapitał z powrotem w kierunku stablecoinów.

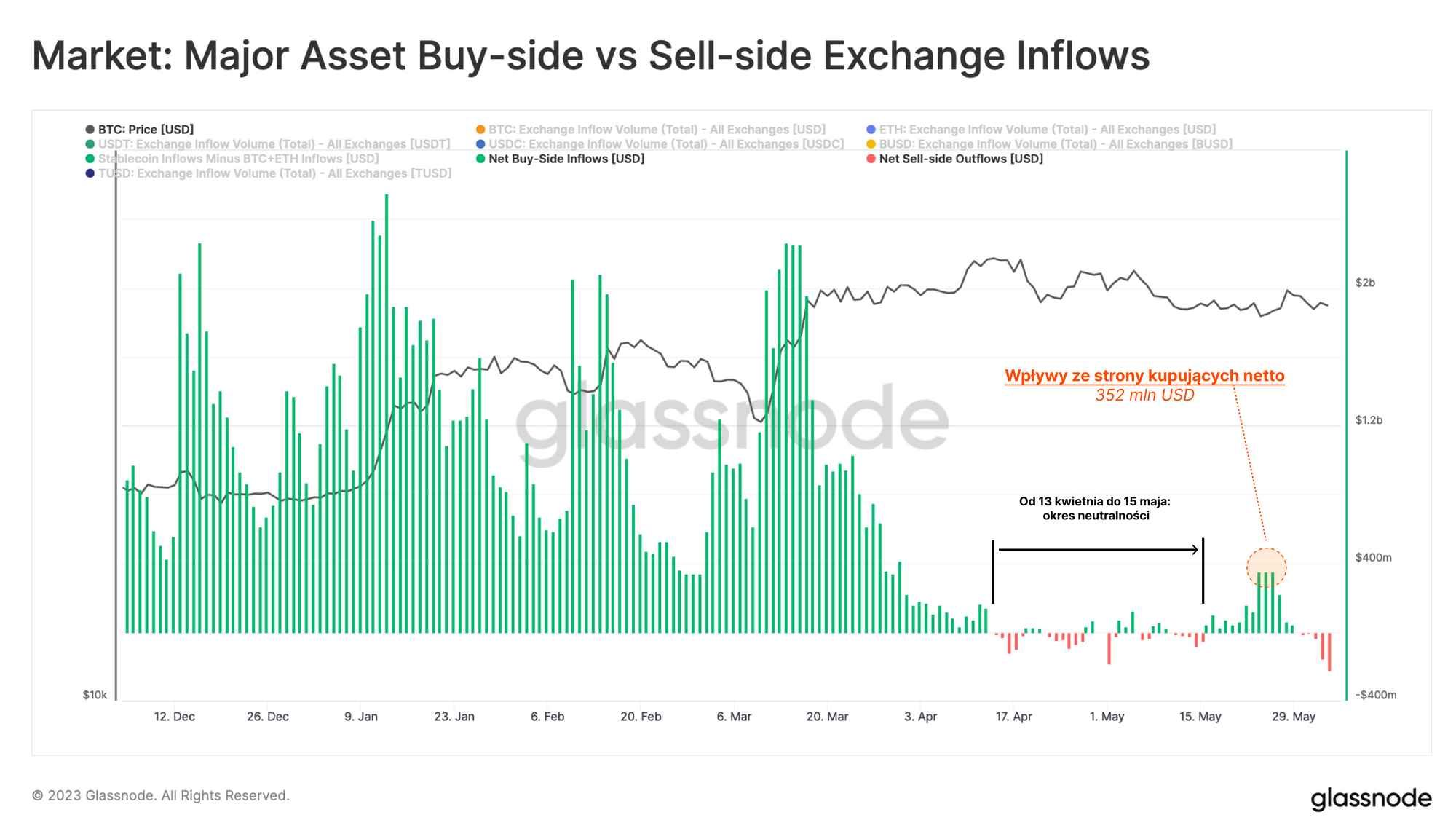

Kolejnym sposobem potwierdzenia tej konkluzji jest porównanie dziennych wpływów na giełdy dla każdego z tych aktywów jako miary presji ze strony kupujących i sprzedających. W tym uproszczonym modelu zakładamy, że napływy BTC+ETH na giełdę reprezentują presję ze strony sprzedających, podczas gdy napływy stablecoinów reprezentują presję ze strony kupujących.

Ujemne wartości sugerują, że od początku kwietnia 2023 roku mamy do czynienia z okresem presji sprzedażowej netto, odkąd napływy BTC+ETH zaczęły przewyższać napływy stablecoinów. Jest to wyraźne odejście od znaczącej presji zakupowej obserwowanej w pierwszym kwartale, które zaczęło się osłabieniem presji ze strony kupujących na początku kwietnia, co zbiegło się z rozpoczęciem dominującej korekty na rynku.

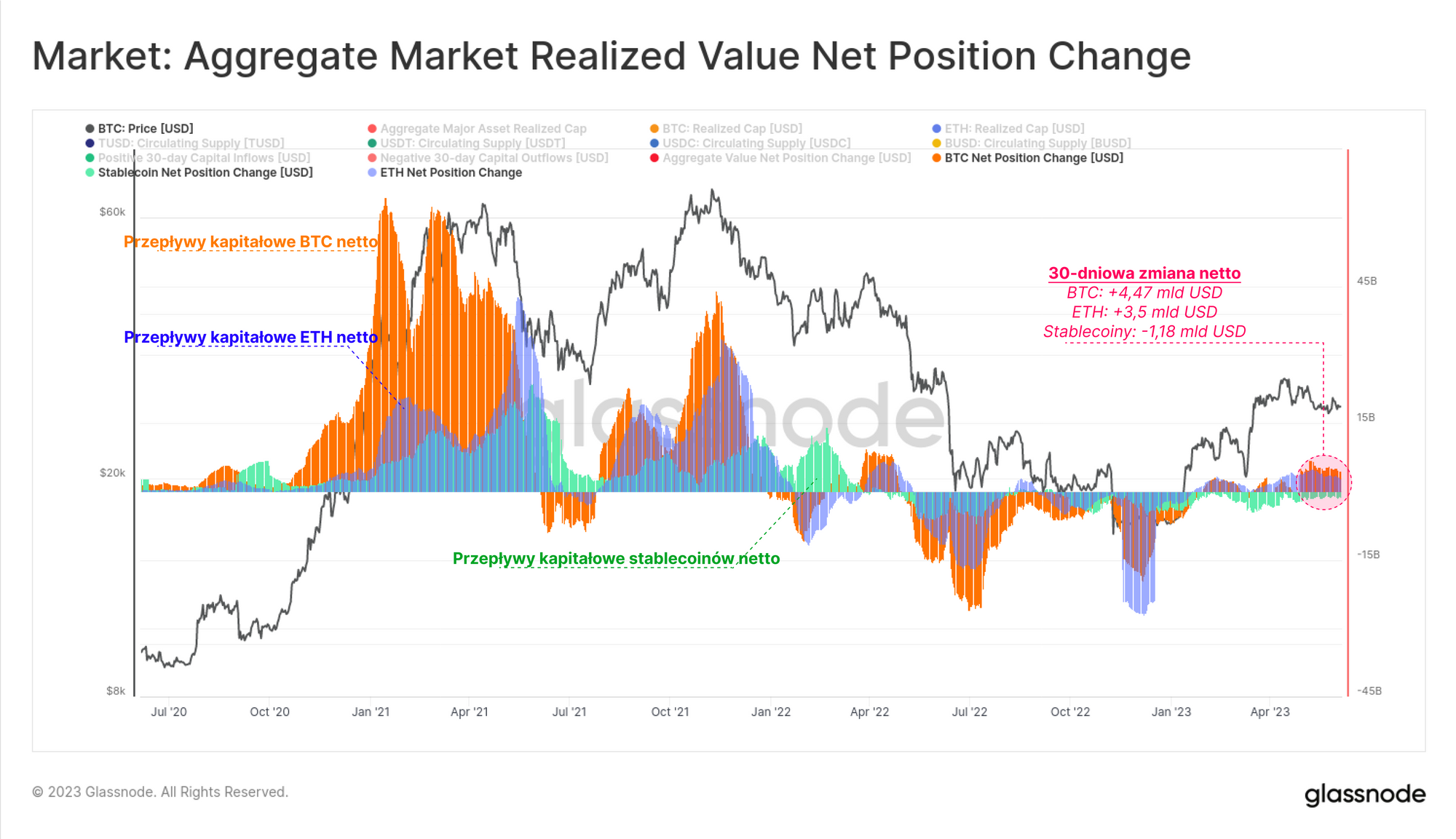

Ogólnie rzecz biorąc, kapitał ma tendencję do przepływania do aktywów cyfrowych poprzez dwie główne kryptowaluty, BTC i ETH, lub za pośrednictwem stablecoinów. Dlatego możemy oszacować kierunek ogólnych przepływów kapitału, zbierając i porównując dwie metryki:

- Zrealizowaną kapitalizację dla BTC i ETH (która jest netto zmianą wartości coinów przemieszczanych na blockchainie)

- Podaż stablecoinów w obiegu (uwzględniając USDT, USDC, BUSD, TUSD i DAI)

Z tego wynika, że przepływy kapitału na rynki kryptowalut były głównie napędzane wzrostem przepływów kapitału do BTC (+4,47 mld USD miesięcznie), oraz do ETH (+3,5 mld USD miesięcznie). Jednak częściowo zostało to zrównoważone przez wypływ kapitału z stablecoinów w wysokości około -1,2 mld USD, ponieważ miały miejsce znaczące odkupienia w sektorze stablecoinów.

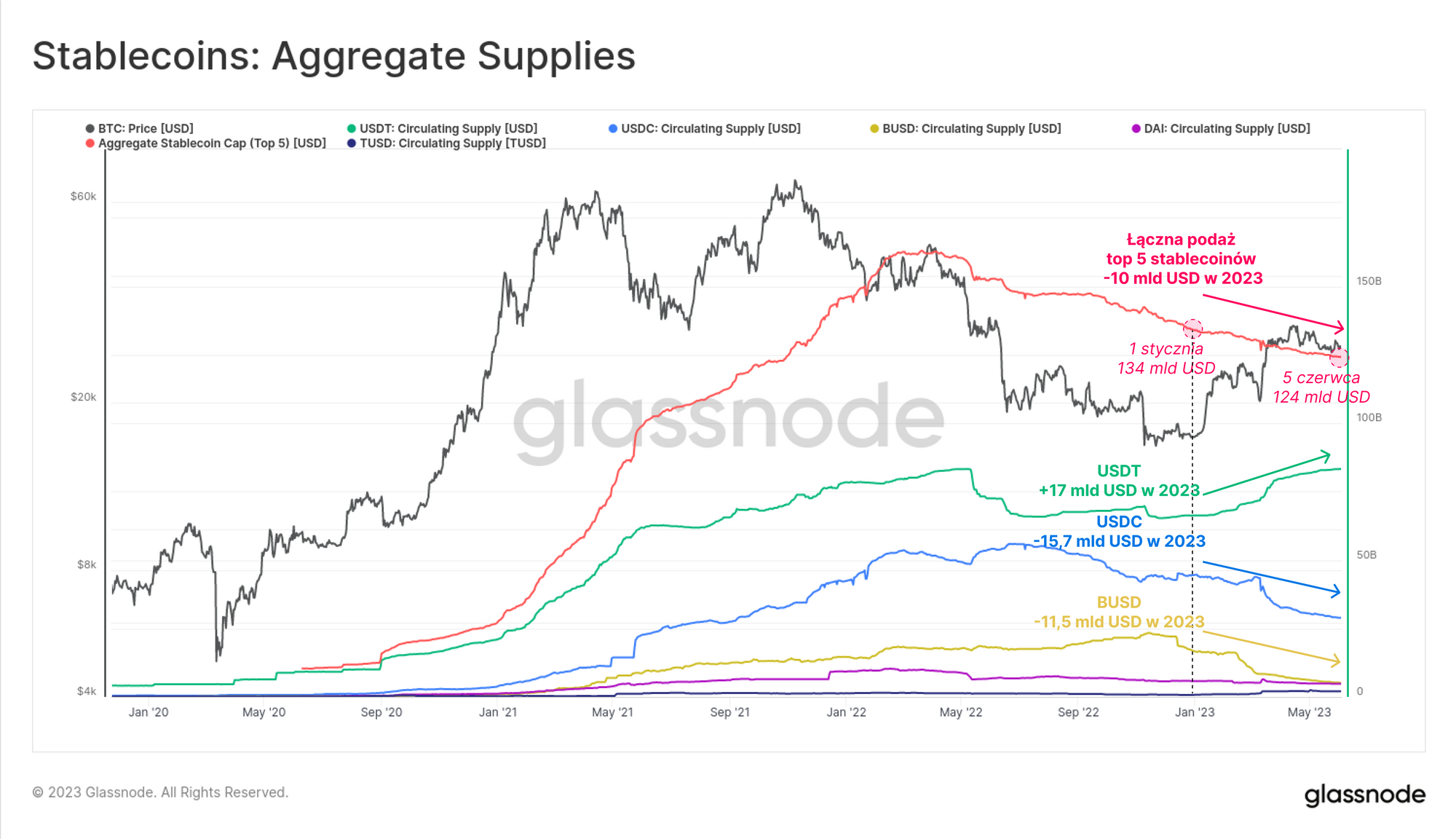

Ostatnie wypływy kapitału ze stablecoinów są głównie spowodowane drugim największym aktywem (USDC) i trzecim największym aktywem (BUSD), których podaż w 2023 roku spadła odpowiednio o 15,7 mld USD i 11,5 mld USD. USDT wchłonął znaczną część tych przepływów, osiągając nowy rekordowy poziom podaży wynoszący 83,1 miliarda dolarów.

Prawdopodobnie jest to odzwierciedlenie rozbieżności geograficznej inwestorów, ponieważ podmioty regulowane w USA historycznie wyrażały preferencję dla USDC w porównaniu do USDT.

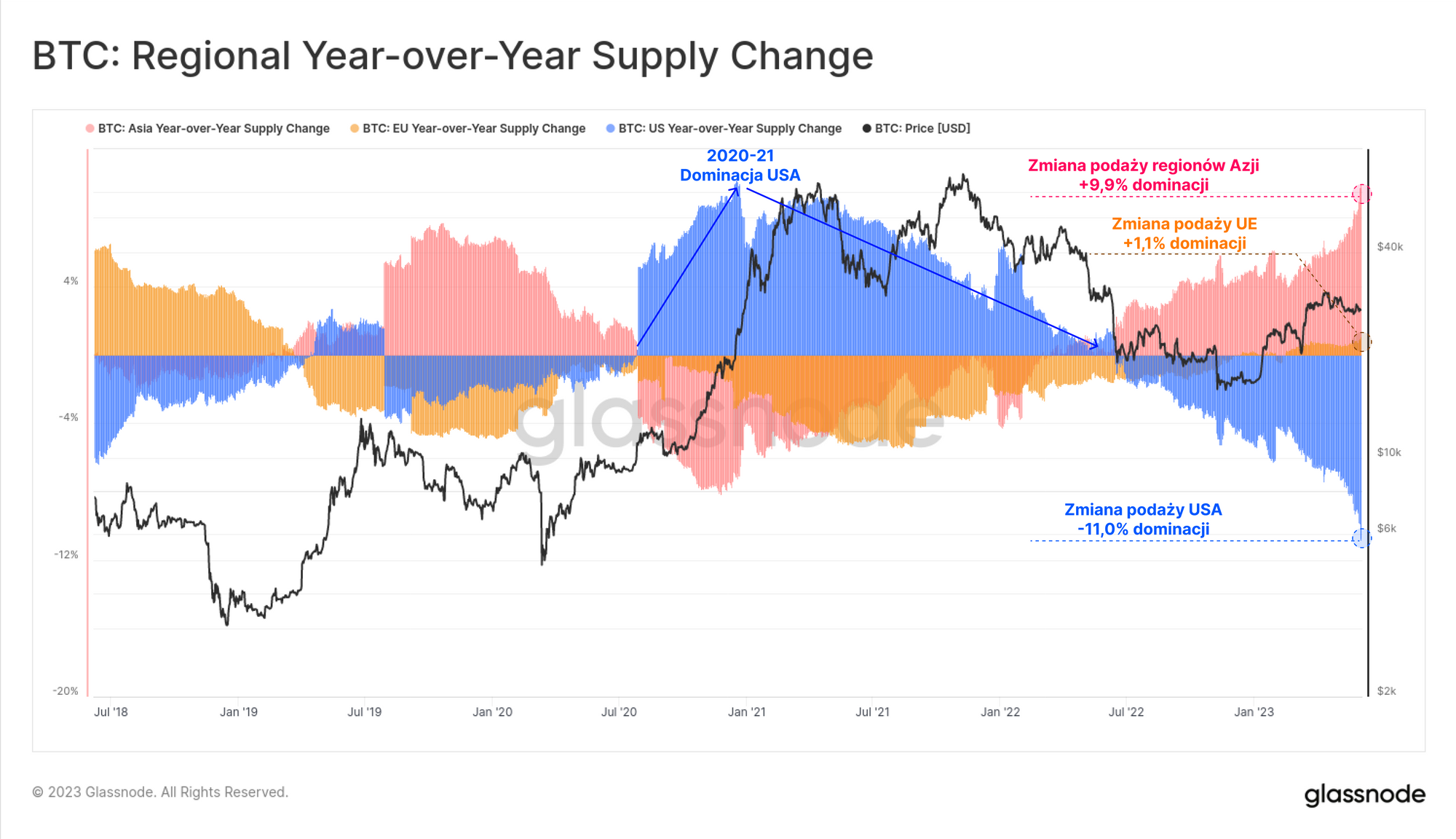

Analizę zakończymy, zauważając, że podobna rozbieżność jest widoczna w rocznej zmianie podaży BTC na podstawie regionów geograficznych. Skrajna dominacja podmiotów z USA w latach 2020-2021 wyraźnie się odwróciła, a dominacja podaży z USA spadła o 11% od połowy 2022 roku. Europejskie rynki były dość neutralne przez ostatni rok, podczas gdy widoczny jest znaczący wzrost dominacji podaży w godzinach handlu w Azji.

Podsumowanie i wnioski

W ciągu ostatniego miesiąca zaobserwowano zwiększoną aktywność na giełdach zdecentralizowanych, zwłaszcza na platformie Uniswap. Choć można by sądzić, że tę aktywność wywołały Memecoiny, bliższe przyjrzenie się wskazuje, że większość wolumenu generowana była w większych i głębszych pulach WETH-Stablecoin. Co ciekawe, tylko część tych transakcji wydaje się być organiczna, co sugeruje, że głównie jest to arbitraż, boty MEV i handel algorytmiczny.

Biorąc pod uwagę, że stopy procentowe w USA wynoszą obecnie ponad 5%, stablecoiny bez oprocentowania stały się mniej atrakcyjne, zwłaszcza dla inwestorów mających dostęp do amerykańskich rynków kapitałowych. Z drugiej strony, Tether znajdował dotychczas szersze zastosowanie na rynkach poza USA, gdzie waluty krajowe często są słabsze, a dostęp do USD mniej powszechny. Podobnie, w miarę narastania nieprzyjaznego otoczenia regulacyjnego sektora aktywów cyfrowych w USA, kapitał wydaje się wypływać i przepływać na wschód.

Wiele wskazuje na ogólną sytuację, w której preferowane jest unikanie ryzyka, a pozostały kapitał koncentruje się w bardziej płynnych głównych walutach, przy jednoczesnym wzroście preferencji do trzymania kapitału w postaci stablecoinów.

Zastrzeżenie: Powyższy raport nie zawiera żadnych porad inwestycyjnych. Wszelkie dane podawane są wyłącznie w celach informacyjnych. Żadna decyzja inwestycyjna nie powinna opierać się informacjach podanych tutaj, a wyłączną odpowiedzialność za własne decyzje inwestycyjne ponosisz ty.

- Wpadnij i śledź nas na Twitterze

- Dołącz do naszego kanału na Telegramie

- Odwiedź Glassnode Forum po długie dyskuje i analizy

- Po wskaźniki on-chain oraz wykresy aktywności wpadnij na Glassnode Studio

- Po zautomatyzowane powiadomienia dotyczące najważniejszych wskaźników on-chain oraz aktywności na giełdach wpadnij na naszego Twittera Glassnode Alerts