Short squeeze'y i popyt Spot

Rynek Bitcoina odnotował najsilniejszą miesięczną zmianę notowań od października 2021, co napędzane było zarówno popytem na rynkach Spot, jak i sekwencją „wyciskania” shortów. W tym wydaniu przyjrzymy się dynamice mającej miejsce zarówno na rynkach instrumentów pochodnych, jak i na giełdach Spot.

Rajd aktywów cyfrowych kontynuował swoje trwanie w tym tygodniu, a notowania Bitcoina osiągnęły szczyt na poziomie 23 900$ w niedzielny wieczór. W styczniu Bitcoin odnotował najlepszy miesięczny wynik zmiany notowań od października 2021 roku, osiągając ponad +43% wzrostu od początku roku. Stawia to notowania Bitcoina na najwyższym poziomie od sierpnia 2022 roku i zapewnia +6,6% zysku od tygodniowego dołka na poziomie 22 400$.

W tym wydaniu przyjrzymy się niektórym mechanizmom leżącym u podstaw tego rajdu, zarówno tym na rynkach instrumentów pochodnych, jak i na giełdach spot. Omówimy:

- Niedawne „wyciskanie” shortów i powrót pozytywnego nastawienia na rynkach futures, pomimo spadku sumarycznej dźwigni finansowej w stosunku do rozmiaru rynku,

- Przeważający spadek sald giełd kryptowalutowych, pomimo zmniejszającego się udziału aktywności on-chain związanej z giełdami,

- Rynkowe przebicie poziomów średniej ceny wypłaty coinów dla kilku grup rynkowych, w tym klasy 2019+, klientów Binance i Coinbase oraz wielorybów z klasy 2017.

🪟 Wszystkie wykresy omówione w tym raporcie znajdziesz w Panelu Cotygodniowej Analizy On-Chain

🔔 Pomysły na alert prezentowane w tej edycji można ustawić w Glassnode Studio.

Wyciskanie shortów

Po długim, bolesnym i wyczerpującym 2022 roku, nowy rok rozpoczął się zauważalnym odwróceniem trendu spadkowego. Jak to często bywa, takie rajdy są zwykle napędzane w pewnym stopniu przez wyciskanie shortów na rynkach instrumentów pochodnych i ten rajd nie jest inny.

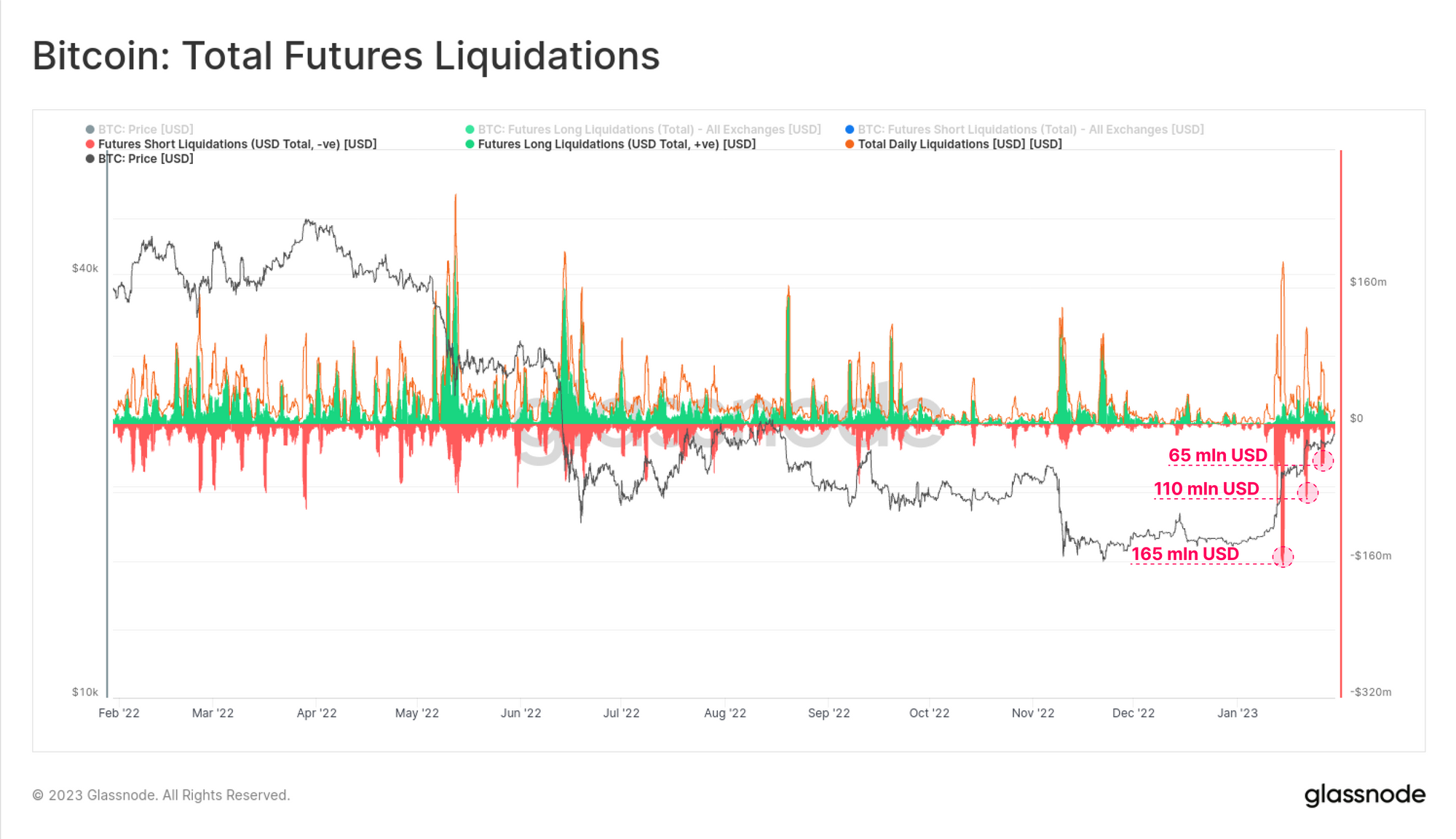

Do tej pory w trzech falach zlikwidowano krótkie kontrakty futures o wartości ponad 495 mln USD, z zauważalną malejącą skalą w miarę trwania rajdu.

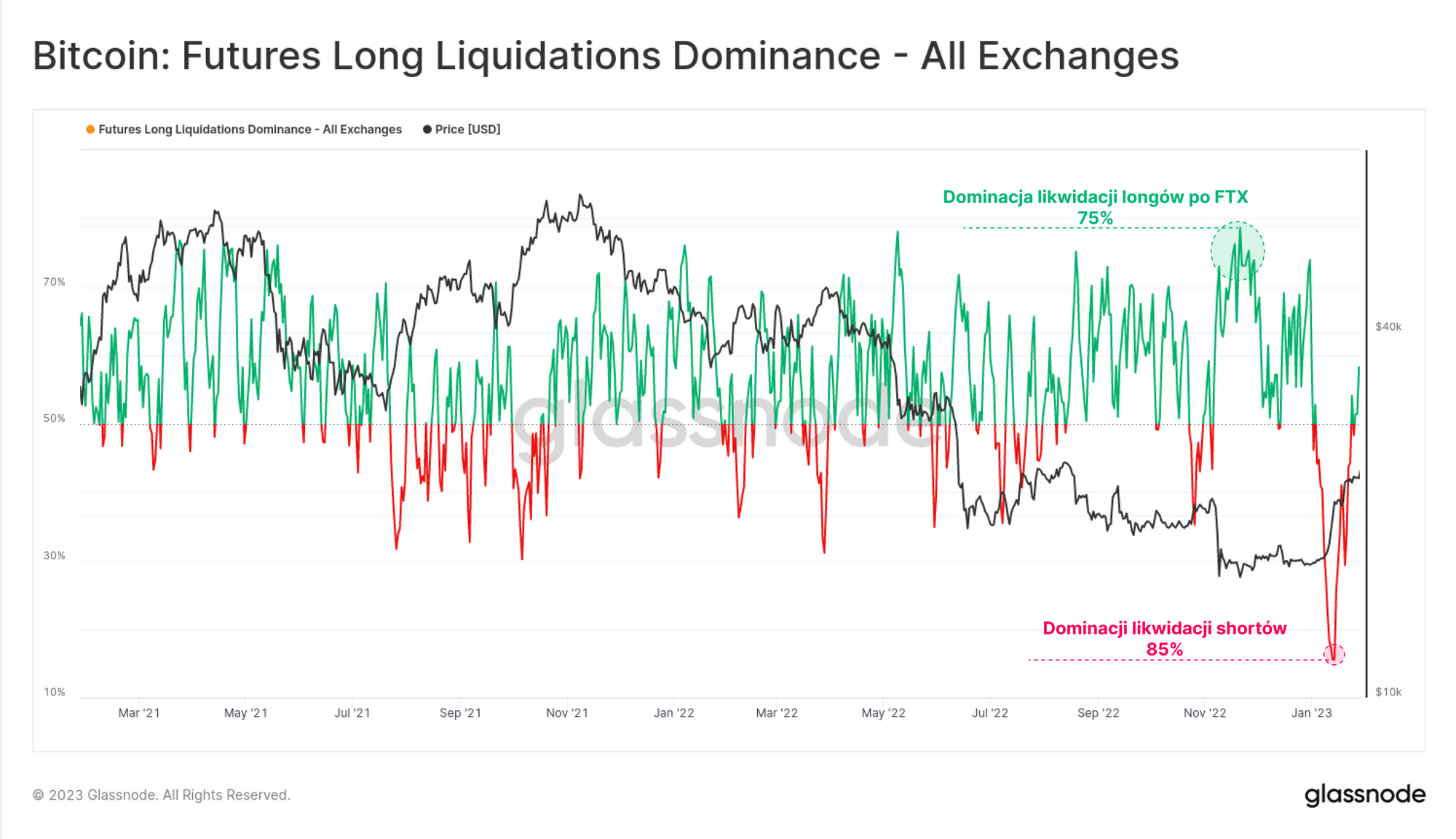

Widzimy, że pierwsze wyciśnięcie shortów w połowie stycznia zaskoczyło wielu traderów, ustanawiając najniższy w historii poziom 15% dominacji likwidacji pozycji długich (co oznacza, że 85% likwidacji to pozycje krótkie). Jest to jeszcze większa rozbieżność w stosunku do długich pozycji zlikwidowanych podczas upadku FTX (75% dominacji pozycji długich), co pokazuje, jak wielu traderów było na spalonym.

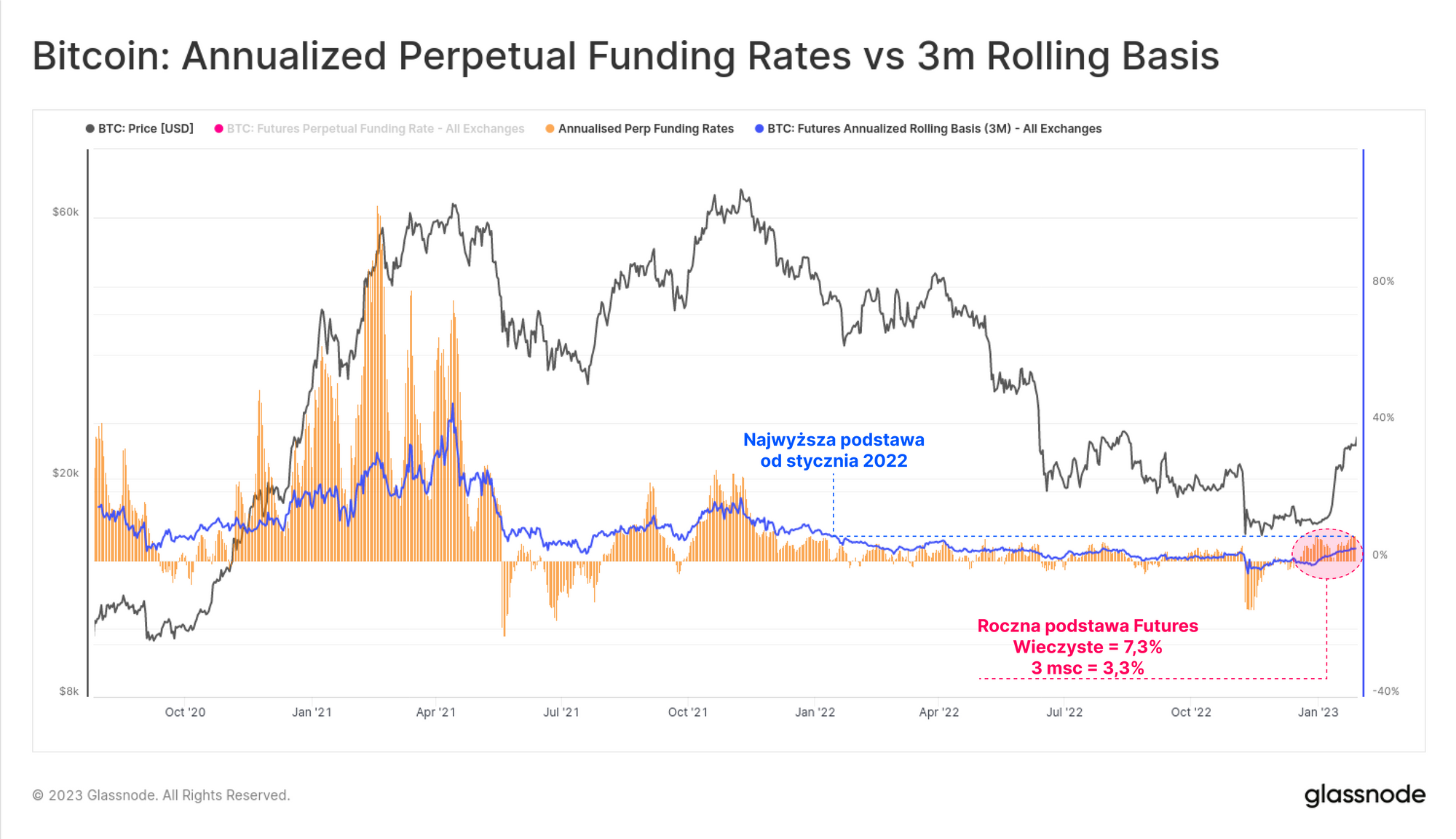

Zarówno w przypadku wieczystych opcji swap, jak i kalendarzowych kontraktów terminowych futures, podstawa cash and carry jest teraz z powrotem dodatnia, dając odpowiednio 7,3% i 3,3% w ujęciu rocznym. Dzieje się tak po tym, jak przez większą część listopada i grudnia obserwowano kurczenie się wszystkich rynków kontraktów terminowych i sugeruje to powrót pozytywnych nastrojów, być może z domieszką spekulacji.

🪟 Panel powiązany: Mamy dostępnych kilka paneli zarówno dla kontraktów futures, wieczystych swapów, jak i rynków opcji zarówno dla BTC, jak i ETH.

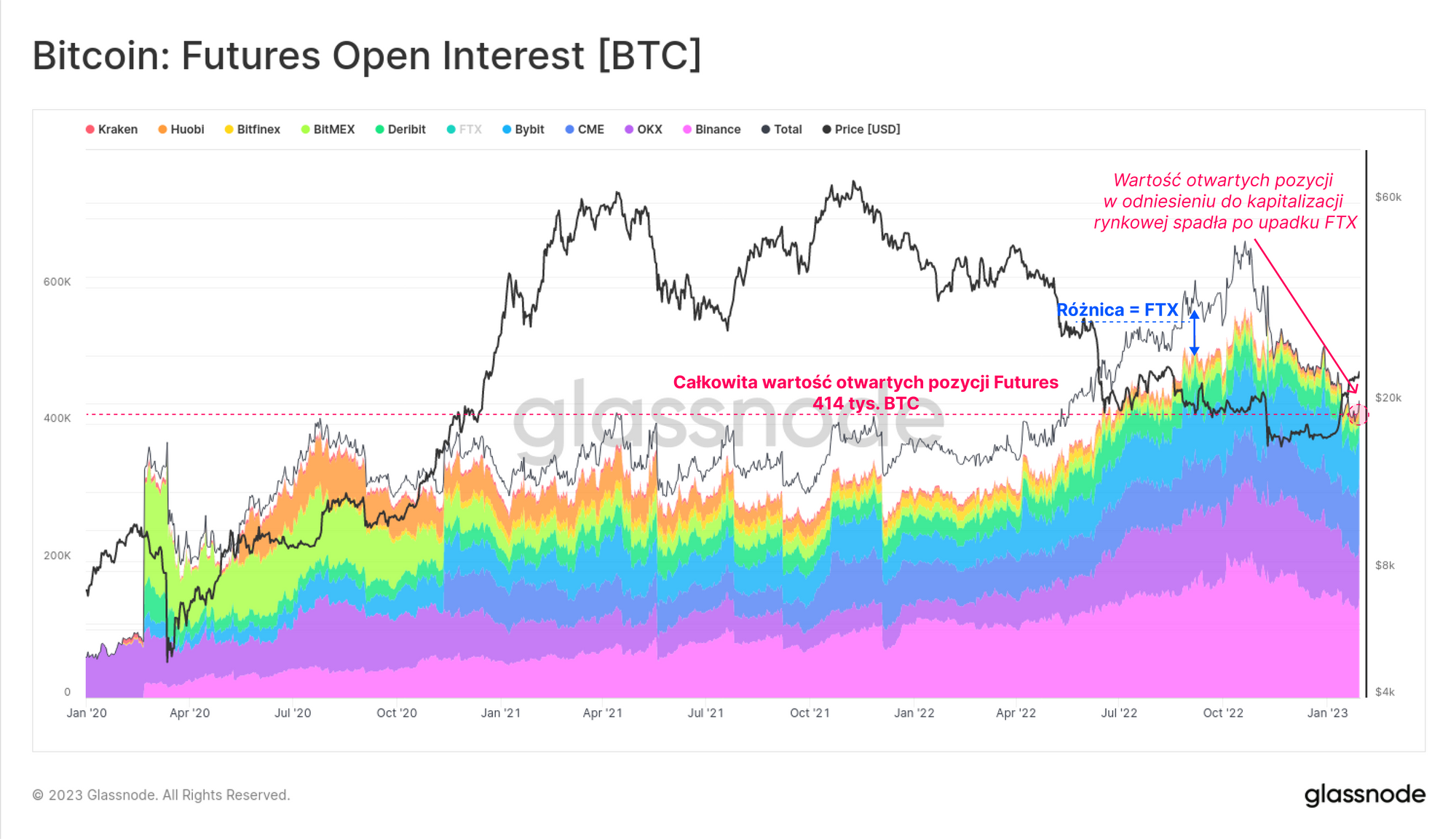

Jednak pomimo tego powrotu pozytywnego nastawienia na rynkach futures, całkowita wartość otwartych pozycji w stosunku do kapitalizacji Bitcoina od połowy listopada spada. Wartość otwartych kontraktów futures denominowana w BTC spadła w tym czasie o 36%, z 650 000 BTC w połowie listopada do 414 000 BTC dzisiaj.

Należy zauważyć, że 40% tego spadku można bezpośrednio przypisać utracie otwartych pozycji o wartości 95 000 BTC, które były utrzymywane na giełdzie FTX.

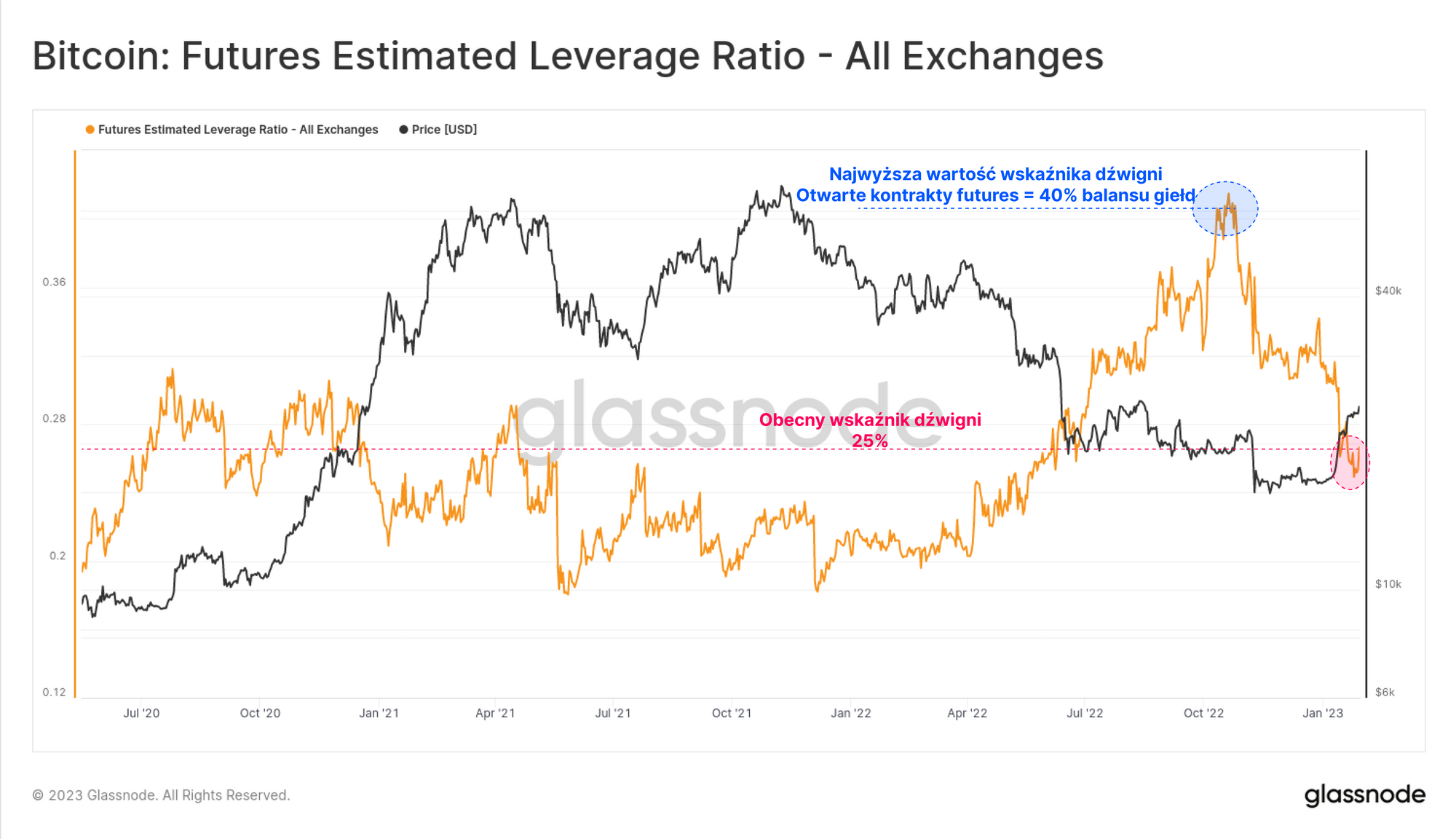

Jeśli porównamy nominalną wielkość otwartych kontraktów futures z saldem BTC na odpowiadającym im giełdach, możemy zmierzyć względny wskaźnik dźwigni na rynku. Widzimy zatem, że w ciągu ostatnich 75 dni wskaźnik ten spadł z wartości otwartych pozycji wynoszących 40% balansu giełd spot do zaledwie 25%.

Ogólnie rzecz biorąc, odzwierciedla to znaczną redukcję dźwigni kontraktów futures i zamknięcie spekulacyjnych transakcji krótkoterminowych. Potencjalnie sygnalizuje to również zmniejszenie krótkoterminowych spadkowych pozycji zabezpieczających. W ujęciu względnym i obok obserwowanego wzrostu potrzeby samodzielnego zaopiekowania się coinami (newsletter z 46. tygodnia), kładzie to również większy nacisk na rynki spot jako kluczowy czynnik napędzający obecną strukturę rynku.

Inspekcja giełd Spot

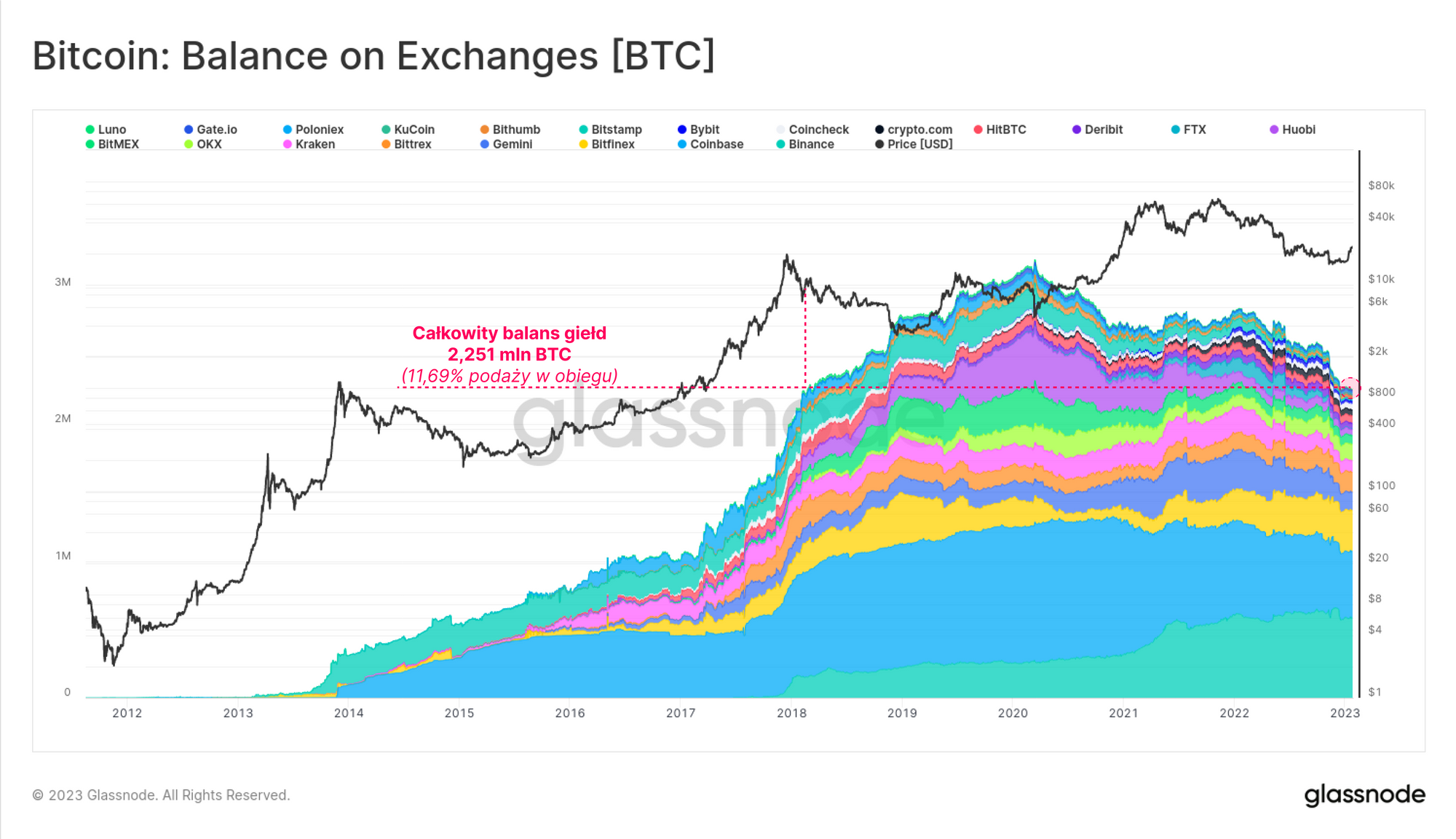

Trend wypływania coinów z giełd spot jest głównym motywem mającym miejsce od marca 2020 roku, który po dziś dzień wyznacza rekordowe w historii poziomy salda coinów na giełdach. Obecnie całkowite saldo BTC utrzymywane na giełdach, które śledzimy, wynosi około 2,251 mln BTC, co stanowi 11,7% podaży w obiegu i jest najniższym poziomiem od wielu lat, ostatnio notowanym w lutym 2018 roku.

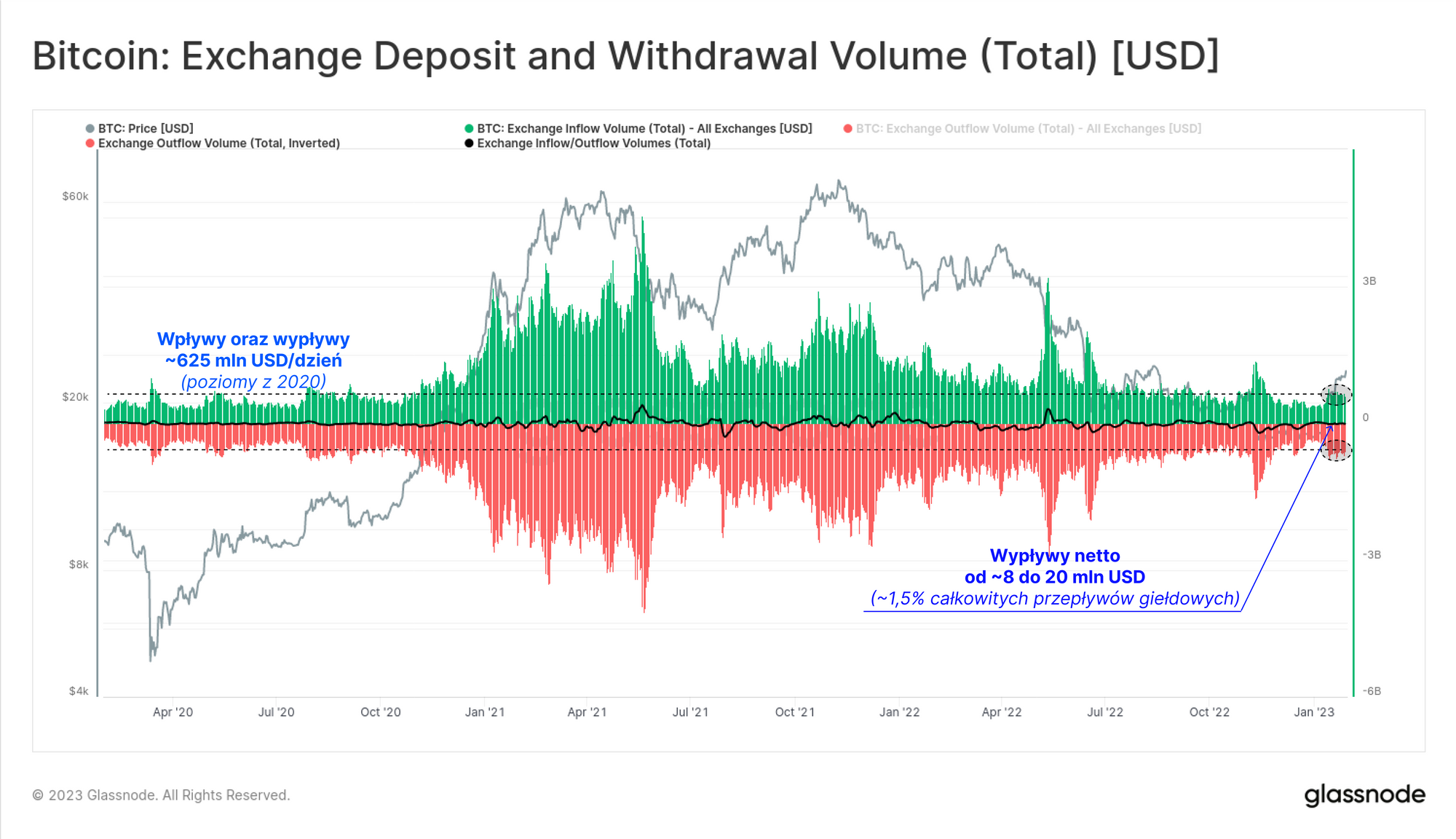

Całkowity wolumen coinów wpłacanych i wypłacanych z giełd wynosi obecnie około 625 mln USD dziennie w obu kierunkach (tj. łącznie 1,25 mld USD dziennie). W ujęciu netto dzienne wypływy wynoszą około 20 mln USD, co stanowi zaledwie 1,5% całości i pokazuje, że przepływy giełdowe są w równowadze. Różni się to od listopada i grudnia, kiedy to giełdy odnotowywały okresy odpływów netto rzędu 200–300 mln USD dziennie.

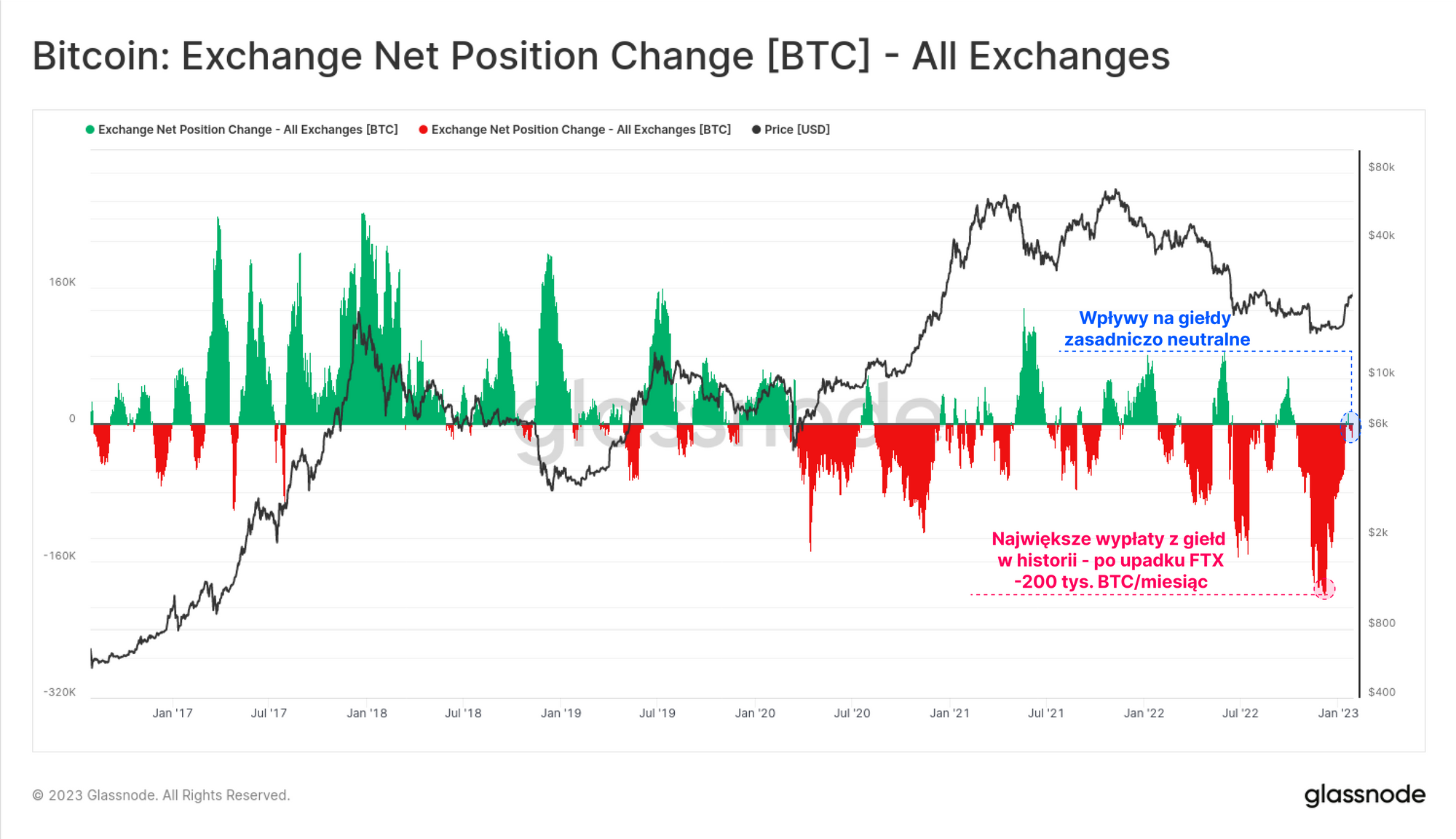

Największy miesięczny odpływ coinów w historii miał miejsce w okresie od listopada do grudnia, osiągając -200 000 BTC/miesiąc ze wszystkich giełd. Obecnie przepływy giełdowe netto powróciły do neutralnego poziomu, odzwierciedlając uspokojenie wypłat. Może to oznaczać spowolnienie w napływie nowego popytu w stosunku do nowo zmobilizowanych sprzedaży (newsletter z 4. tygodnia), teraz, gdy rynek wzrósł o ponad 43% od początku roku.

Ewoluująca ekonomia

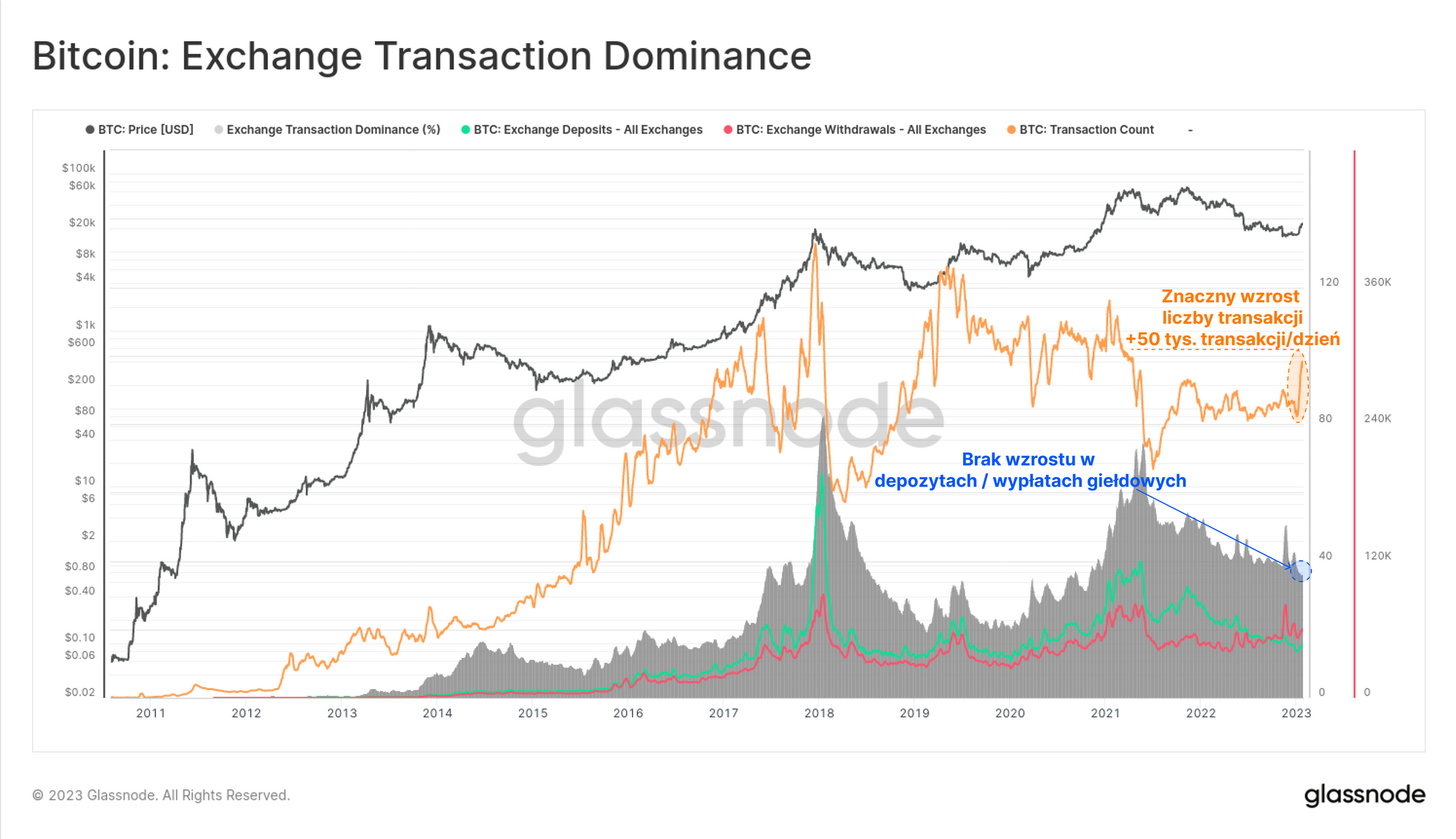

Odnotowywane on-chain transakcje Bitcoina wzrosły w tym tygodniu o ponad 50 000 nowych transakcji dziennie, jednak nie widzimy odpowiadającego wzrostu liczby depozytów na giełdy lub wypłat. Transakcje powiązane z giełdami stanowią obecnie zaledwie 35% całkowitej liczby transakcji, przy czym ta dominacja utrzymuje się w trendzie spadkowym od szczytu rynku w maju 2021 roku.

Ten skok liczby transakcji jest również widoczny w naszych danych skorygowanych o poszczególne podmioty, co sugeruje, że nie jest on powiązany z pojedynczym podmiotem ani wewnętrznym zarządzaniem portfelami. Sugeruje to, że niedawny wzrost aktywności transakcyjnej ma miejsce gdzie indziej w ekonomii Bitcoina.

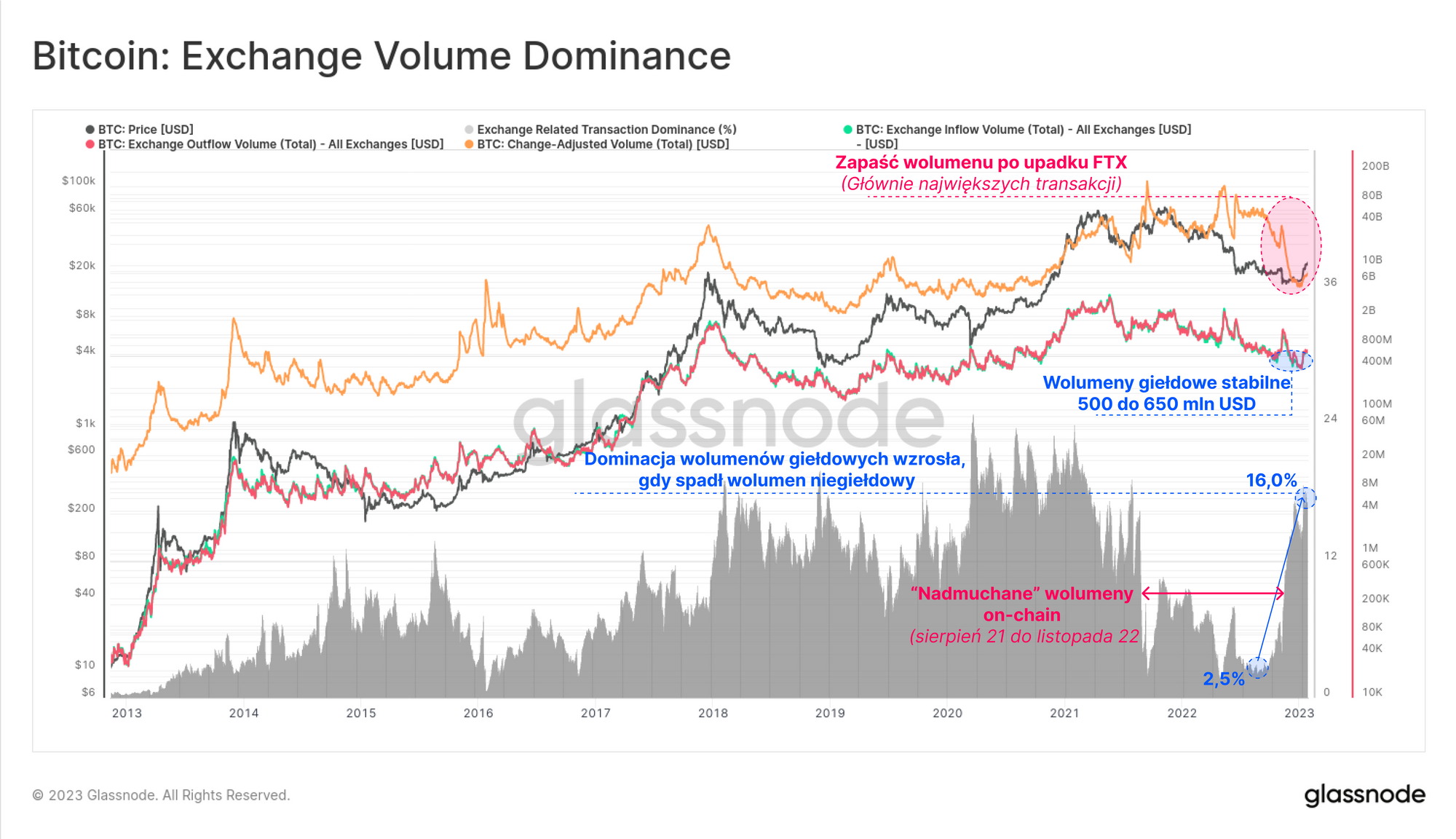

Denominowany w USD wolumen napływający i wypływający z giełd był stosunkowo stabilny przez ostatnie kilka tygodni, jednak mimo to względna dominacja wolumenu związanego z giełdą wzrosła z 2,5% do ponad 16%.

Jak zauważyliśmy w newsletterze z 3. tygodnia oraz w newsletterze z 2. tygodnia, globalne wolumeny transakcji Bitcoinem od listopada gwałtownie spadły. Jest to prawdopodobnie odzwierciedleniem spadku nadmuchanych, dużych wolumenów on-chain, które widzieliśmy między sierpniem 2021 listopadem 2022 roku, głównie z powodu delewarowania całej branży i złego zarządzania aktywami przez podmiot FTX/Alameda.

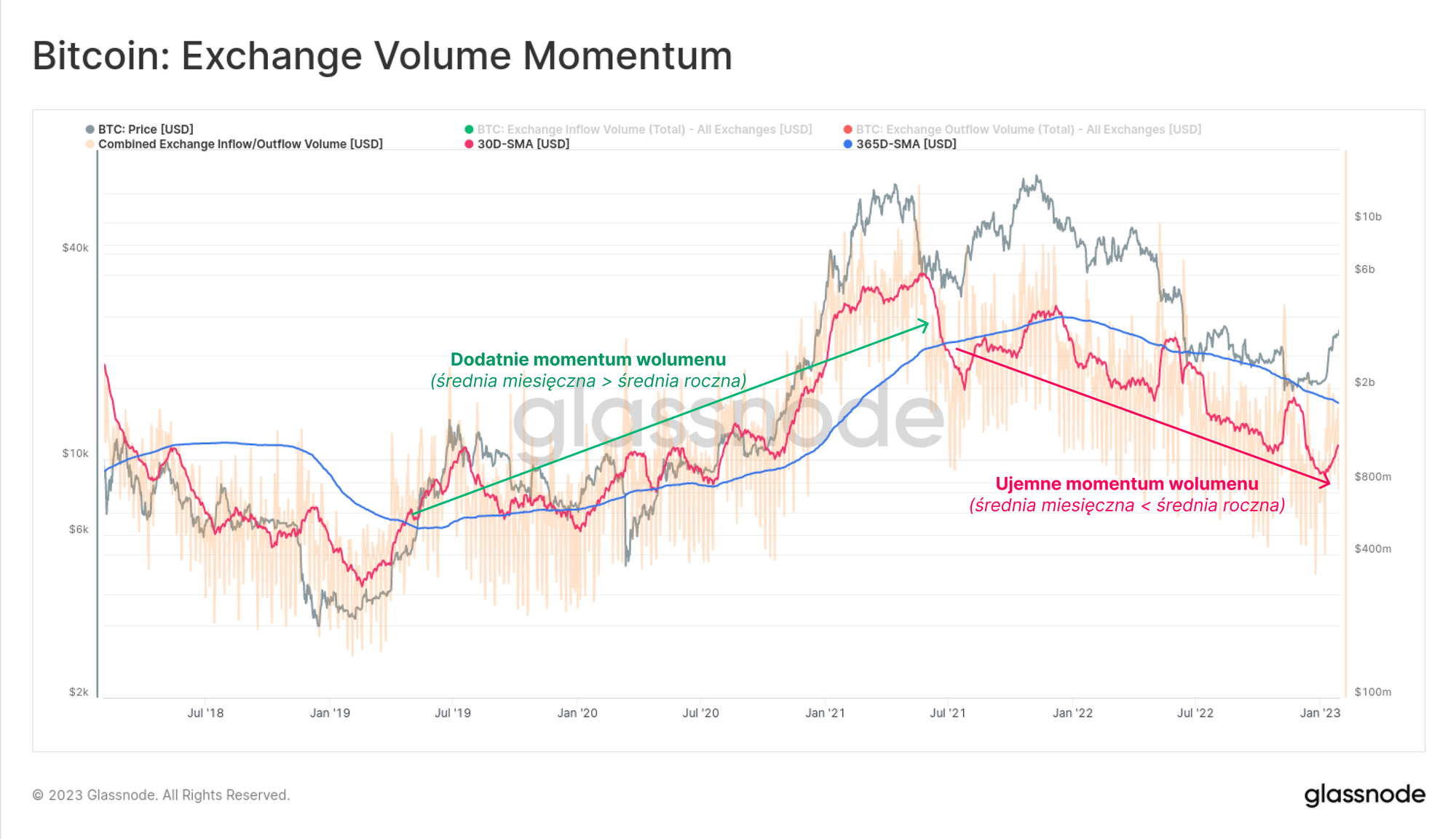

Sile rynku towarzyszy zwykle wzrost całkowitego wolumenu giełdowego, ponieważ inwestorzy i traderzy stają się bardziej aktywni. Mając to na uwadze możemy zauważyć, że wolumen transferów giełdowych pozostaje ujemny. Średnia miesięczna zaczyna rosnąć, jednak na tym etapie pozostaje znacznie poniżej rocznej wartości bazowej.

🔔 Pomysł na alert: Wartość wpływów lub wypływów z giełd [USD] (30D-SMA) przekraczająca 875 mln USD oznaczałaby powrót ostatnich przepływów związanych z giełdami do rocznego poziomu bazowego.

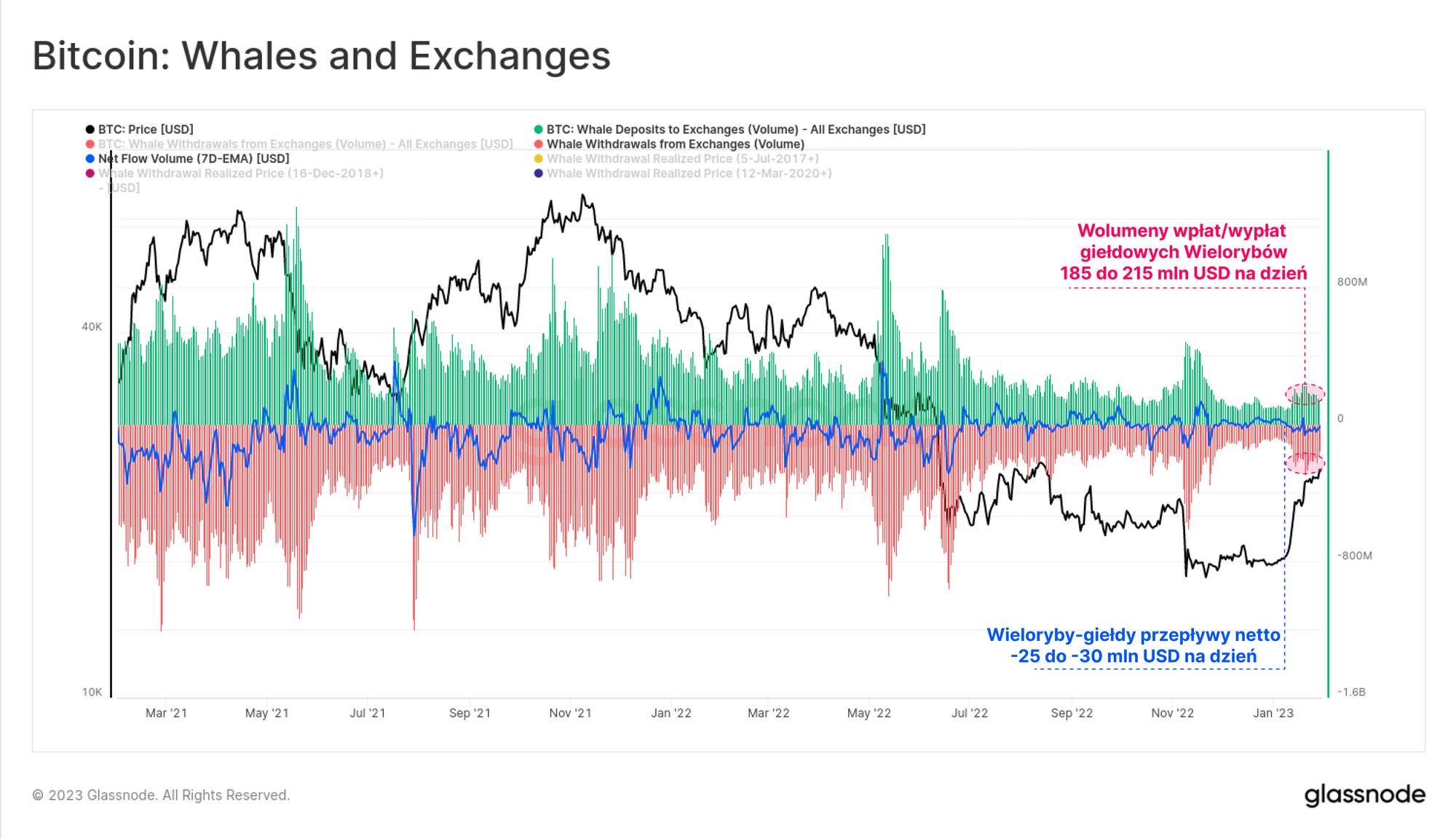

Patrząc w szczególności na Wieloryby, czyli podmioty posiadające ponad 1 000 BTC, możemy zaobserwować wzrost zarówno wolumenów wpłat, jak i wypłat z giełd. W styczniu Wieloryby przyczyniły się do łącznych wpływów (i odpływów) od 185 mln USD do 215 mln USD, z odchyleniem netto wynoszącym około 25 mln USD w wolumenie wypłat netto.

Średnia cena zakupu

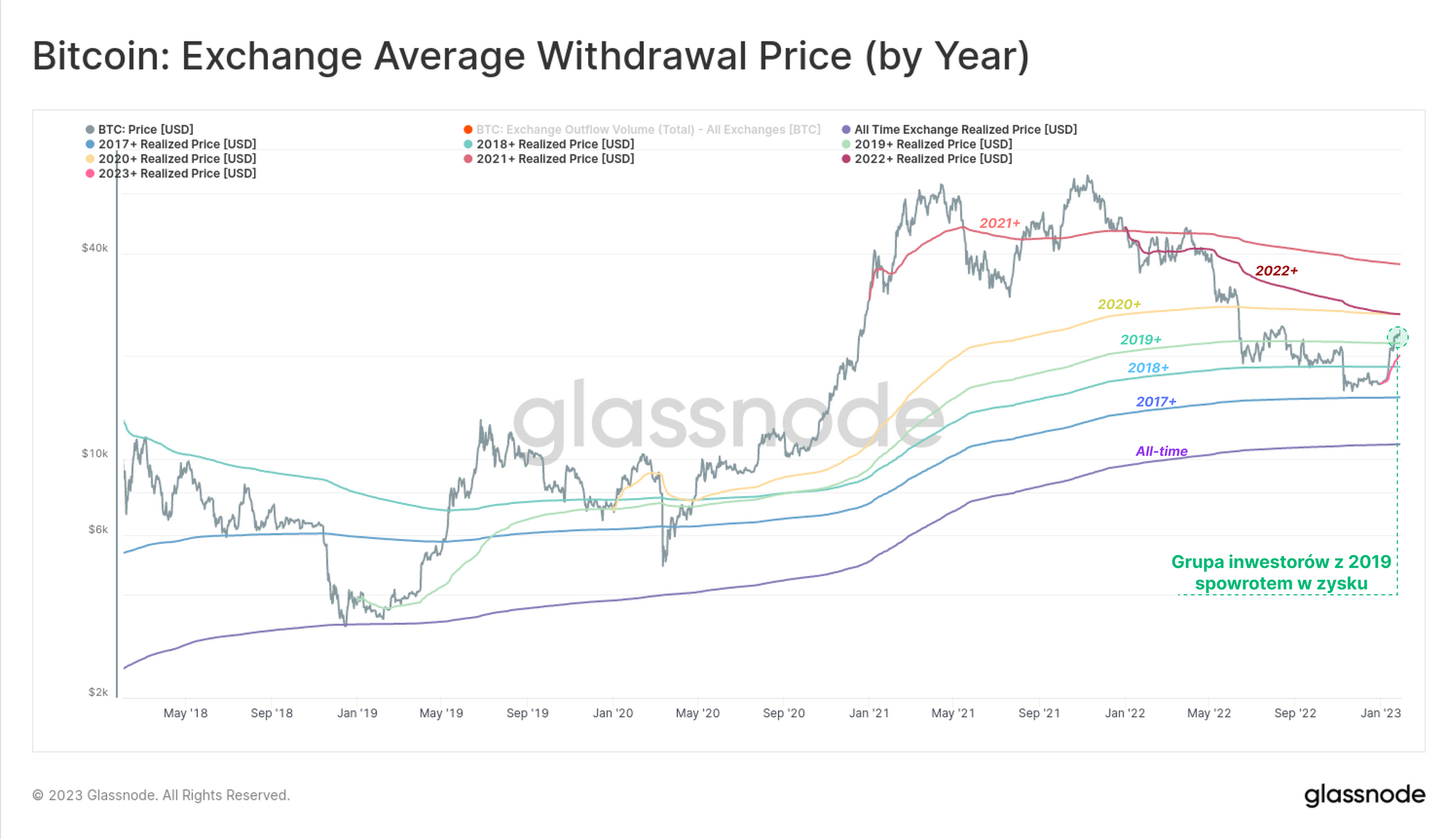

Przy tak dużych wolumenach coinów wpływających i wychodzących z giełd, możemy oszacować średnią cenę nabycia dla różnych grup inwestorów partycypujących w ekonomii Bitcoina. Pierwszy wykres modeluje średnią cenę zakupu dla inwestorów z poszczególnych roczników, rozpoczynając obliczenia 1 stycznia każdego roku i modelując coś w rodzaju długoterminowego kosztu bazowego DCA (długoterminowego uśrednionego kosztu zakupu).

Podczas trendu spadkowego w 2022 roku tylko inwestorzy z 2017 i wcześniejsi uniknęli wejścia na teren niezrealizowanej straty netto, a grupa 2018+ doświadczyła przebicia ich kosztu bazowego przez czerwoną świecę wywołaną implozją FTX. Obecny rajd wprowadził jednak grupę inwestorów z 2019 roku (21 800$) i wcześniejszych z powrotem na tereny niezrealizowanego zysku.

🗜️ Wskazówka Workbench: Przedstawioną poniżej średnią cenę wypłaty można obliczyć za pomocą funkcji sumy skumulowanej i ustawiając zdefiniowaną datę początkową cumsum(m1,since?)

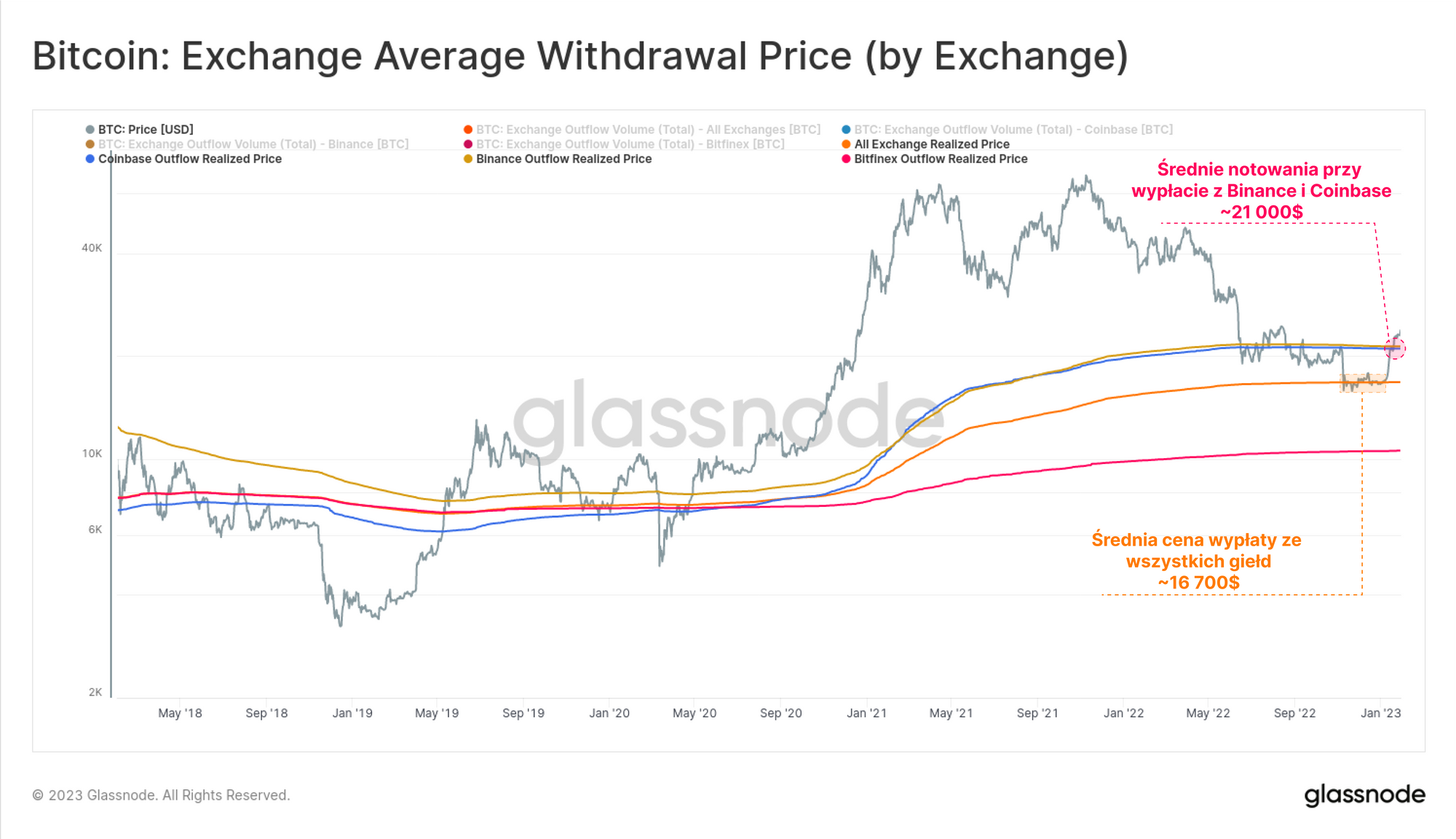

Możemy stworzyć podobny model dla poszczególnej giełdy, a poniższy wykres pokazuje, że ostatnie notowania przecięły trzy kluczowe poziomy kosztu bazowego:

- 🟠 Średnią cenę wypłat ze wszystkich giełd znajdującą na poziomie 16 700$ - poziom, który stanowił wsparcie w okresie konsolidacji na koniec roku.

- 🟡 + 🔵 Średnią cenę wypłat od lipca 2017 roku dla Coinbase i Binance, dwóch największych giełd - poziom, który właśnie przekroczył około 21 000$.

Zgodnie z naszym raportem z zeszłego tygodnia (newsletter z 4. tygodnia), można to także zaobserwować w takich wskaźnikach, jak Odsetek Podaży W Zysku, które dramatycznie wzrosły, gdy notowania wzrosły powyżej ich średniego kosztu nabycia on-chain.

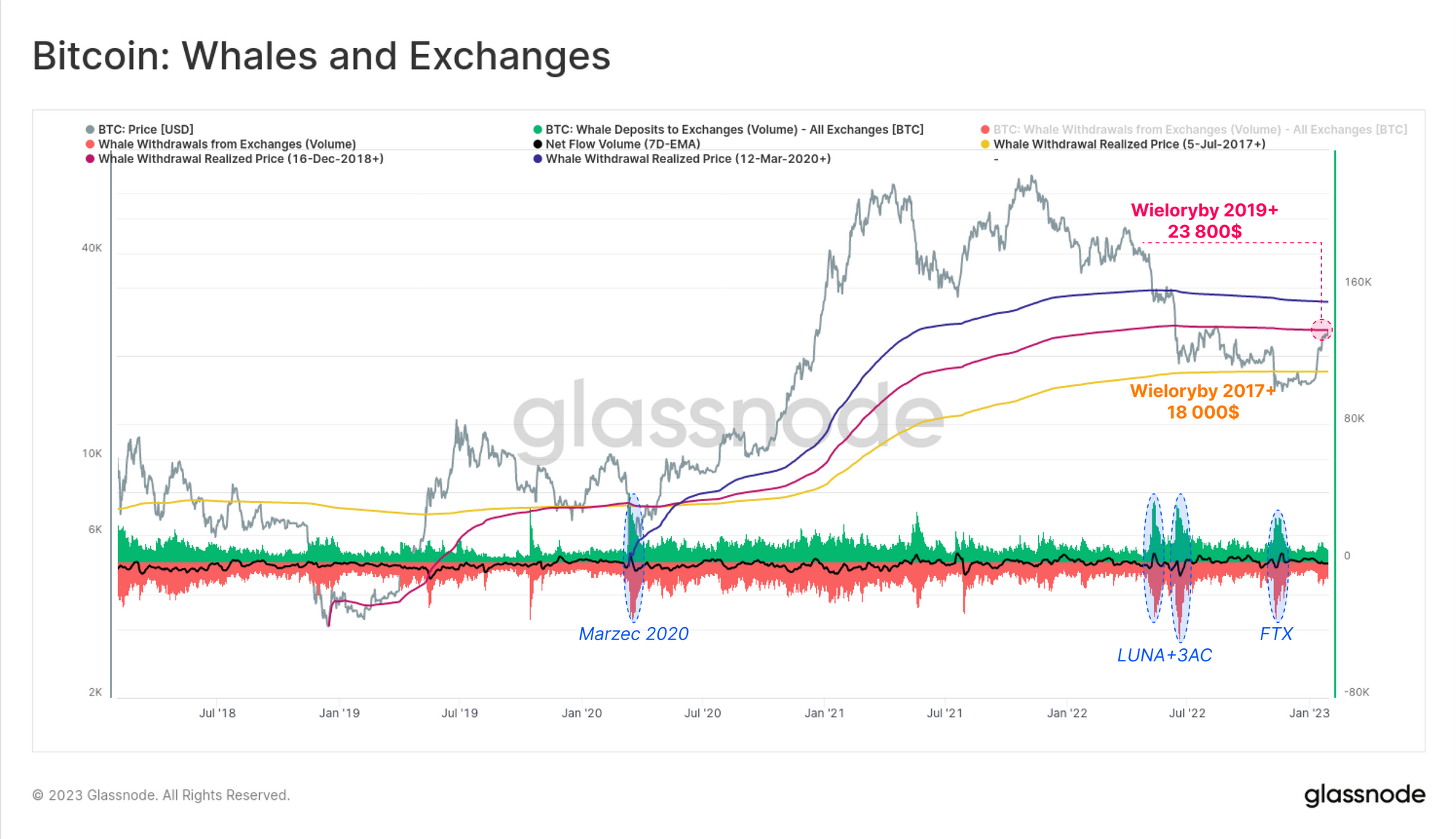

Na koniec wracamy do omawianej wcześniej grupy Wielorybów, tym razem jednak przeglądając ich średnie ceny nabycia od głównych den rynku. Rozpoczynając te ślady od minimów rynkowych, możemy ocenić te grupy po najkorzystniejszych możliwych cenach.

Widzimy, że nawet przeciętny Wieloryb, który był aktywny od rynku 2017 roku 🟡, doświadczył niezrealizowanej straty w 2022 roku, gdy ceny spadły poniżej 18 000$. Grupa mierzona od najniższego poziomu w marcu 2020 roku ma cenę zakupu wynoszącą 23 800$ - jest to poziom, który w chwili pisania tego tekstu znajduje się bezpośrednio powyżej cen spot.

Wszystkie trzy z tych modeli pokazują, jak bezlitosna była bessa w latach 2022-23, doprowadzając grupy z nawet najkorzystniejszymi punktami wejścia na rynek do niezrealizowanej straty.

Podsumowanie i wnioski

W miarę, jak zbliża się koniec stycznia, możemy powiedzieć, że rynek Bitcoina odnotował najsilniejszy miesięczny wzrost notowań od października 2021 roku, napędzany zarówno historycznym popytem na rynkach spot, jak i sekwencją short squeeze’ów. Ten rajd przeniósł dużą część rynku z powrotem do zysków i zaowocował na rynkach kontraktów terminowych zdrowym contango. Zauważamy również, że początkowy impuls odpływów giełdowych po upadku FTX uspokoił się do neutralnego poziomu i jest obecnie równoważony przez nowe napływy.

Zastrzeżenie: Powyższy raport nie zawiera żadnych porad inwestycyjnych. Wszelkie dane podawane są wyłącznie w celach informacyjnych. Żadna decyzja inwestycyjna nie powinna opierać się informacjach podanych tutaj, a wyłączną odpowiedzialność za własne decyzje inwestycyjne ponosisz ty.

Aktualizacja usług

Grudzień był względnie spokojnym miesiącem na rynkach, ale zespół Glassnode ciężko pracował, dostarczając naszą nową funkcję Discovery Page, 4x nowe pulpity analityczne i 23x koncepty Workbench. Sprawdź naszą najnowszą Aktualizację Usług w grudniu, aby dowiedzieć się więcej.

- Wpadnij i śledź nas na Twitterze

- Dołącz do naszego kanału na Telegramie

- Odwiedź Glassnode Forum po długie dyskuje i analizy

- Po wskaźniki on-chain oraz wykresy aktywności wpadnij na Glassnode Studio

- Po zautomatyzowane powiadomienia dotyczące najważniejszych wskaźników on-chain oraz aktywności na giełdach wpadnij na naszego Twittera Glassnode Alerts