بازار در جستجوی توازن

فشردگی قیمت و کاهش نوسانات بازار طی هفتههای گذشته، بازار بیتکوین را هر چه بیشتر برای وقوع نوسانات مستعد تر میکند. در این گزارش از طریق معیارهای قیمتگذاری بازار و رصد رفتار سرمایهگذاران بلندمدت، محدوده نوسانات احتمالی بازار را مشخص خواهیم کرد.

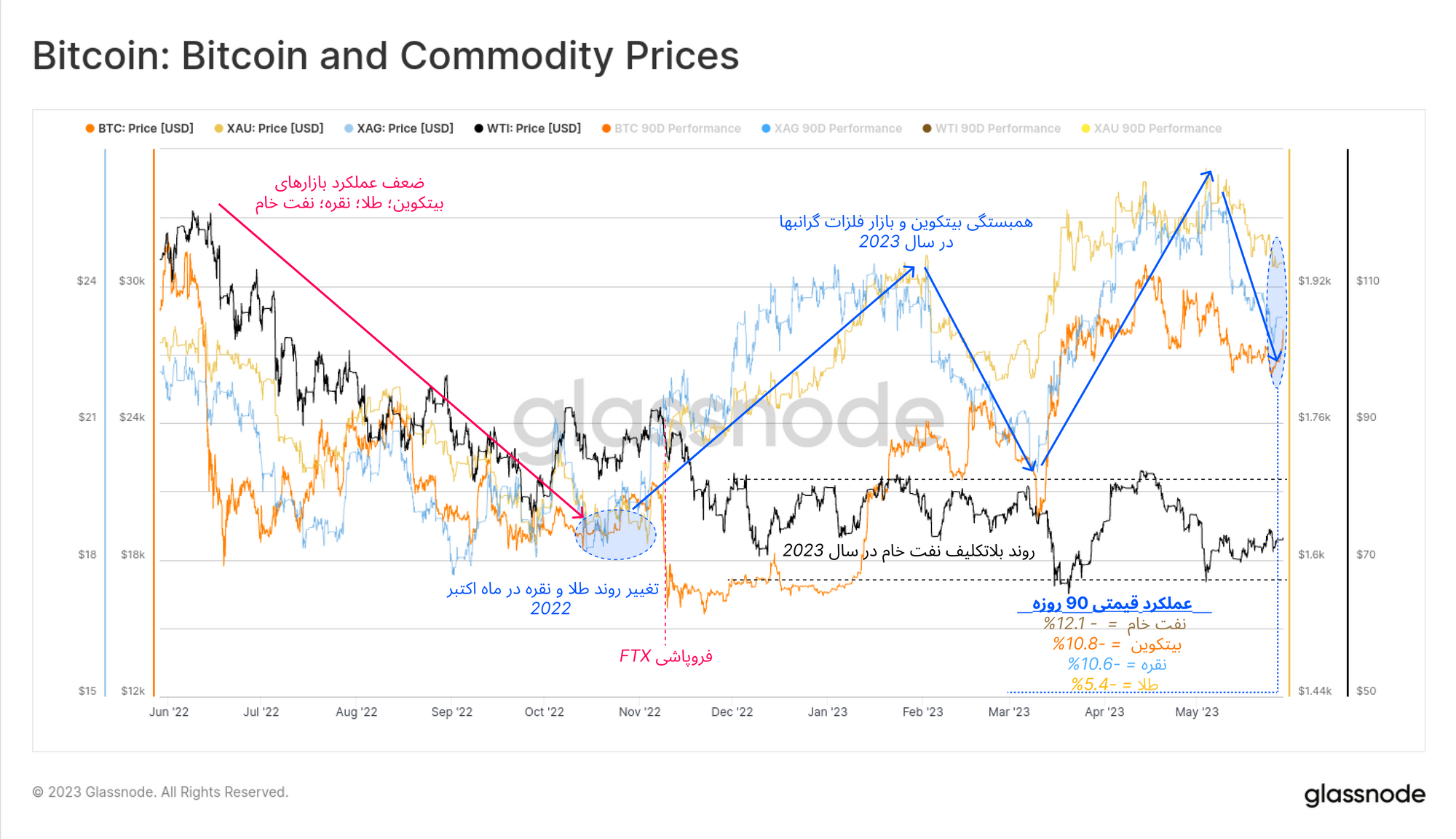

با ورود جریان نقدینگی به بازارهای جهانی در ابتدای سال جاری، رشد و همبستگی در عملکرد بازار ارزهای دیجیتال و فلزات گرانبها مشاهده کردیم. در حال حاضر هر دو بازار برای دومین مرتبه در سال جاری با اصلاح قیمتی مواجه شدهاند؛ به طوری که بازار بیتکوین تاکنون ۱۰.۸ درصد و بازار نقره ۱۰.۶ درصد ریزش را تجربه کرده است. میان فلزات گرانبها، طلا با اصلاح ۵.۴ درصدی نسبت به داراییهای دیگر در حفظ ثبات خود موفق بوده؛ در حالی که بازار نفت خام همچنان در پی یافتن توازن قدرت است و از ماه آوریل تا کنون با ریزش ۱۲ درصدی مواجه بوده است.

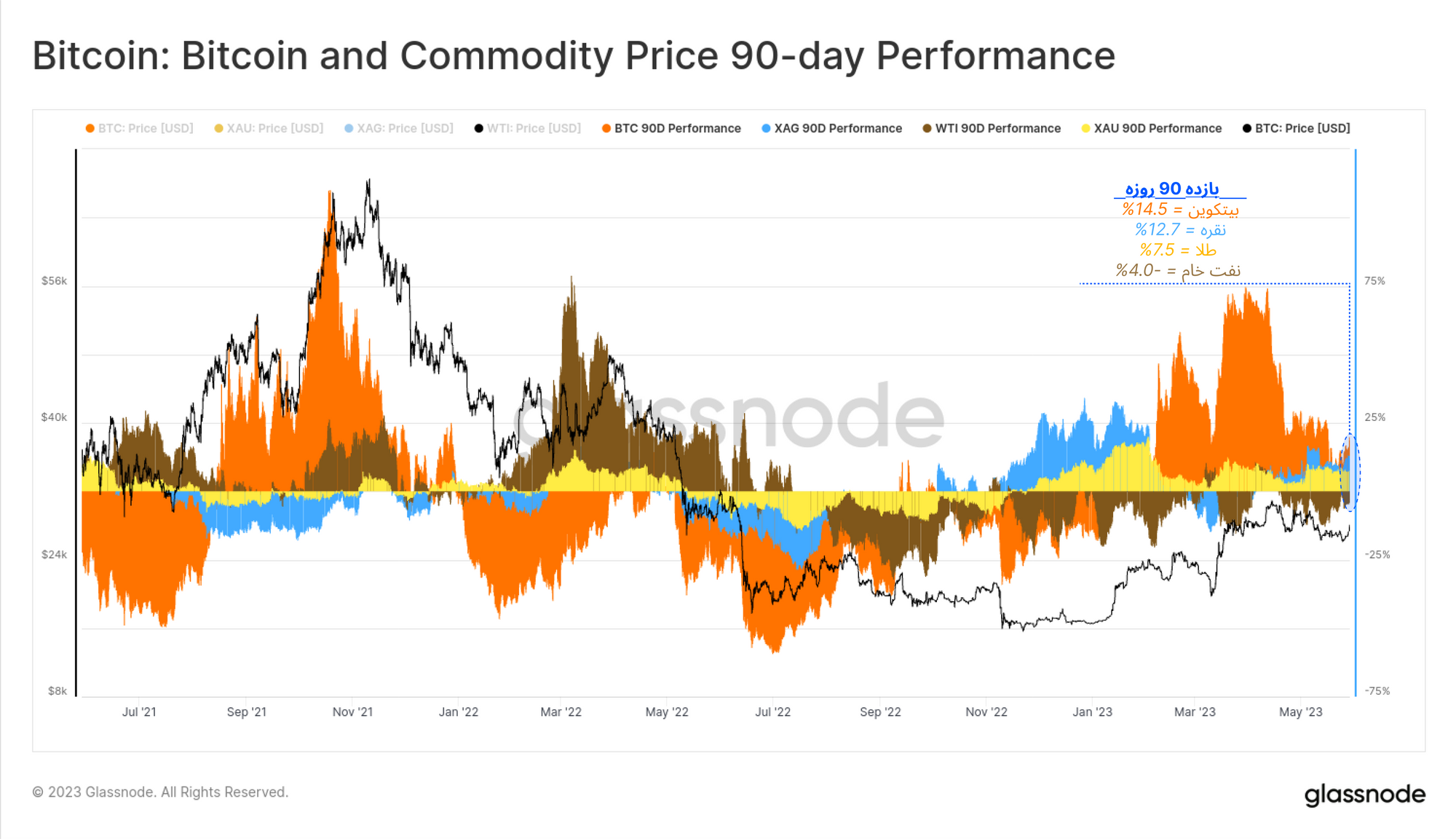

اکنون اگر بازده ۹۰ روزه داراییهای ذکر شده را بررسی کنیم، مشاهده خواهیم کرد که در ۹۰ روز گذشته بازده نفت خام ۴ درصد کاهش داشته و طی این مدت، بازده طلا ۷.۵ درصد و بازده نقره ۱۲.۷ درصد افزایش داشته است. از طرفی بیتکوین بازده ۱۴.۵ درصدی خود را پس از ماه فوریه حفظ کرده و با وجود اینکه در سه ماهه اول سال بازده بهتری را ثبت کرده؛ اما همچنان میان بازار فلزات گرانبها و نفت خام بهترین عملکرد را دارد.

همانطور که در هفتهی گذشته اشاره کردیم، بازار در کوتاهمدت مستعد نوسانات شدید است. در این گزارش به سطوح مهم روانی که ممکن است موجب جذب سرمایهگذاران مختلف بازار باشد، خواهیم پرداخت.

شما میتوانید تمامی نمودارهای این گزارش هفتگی را در داشبورد مشاهده کنید.

افت نوسانات

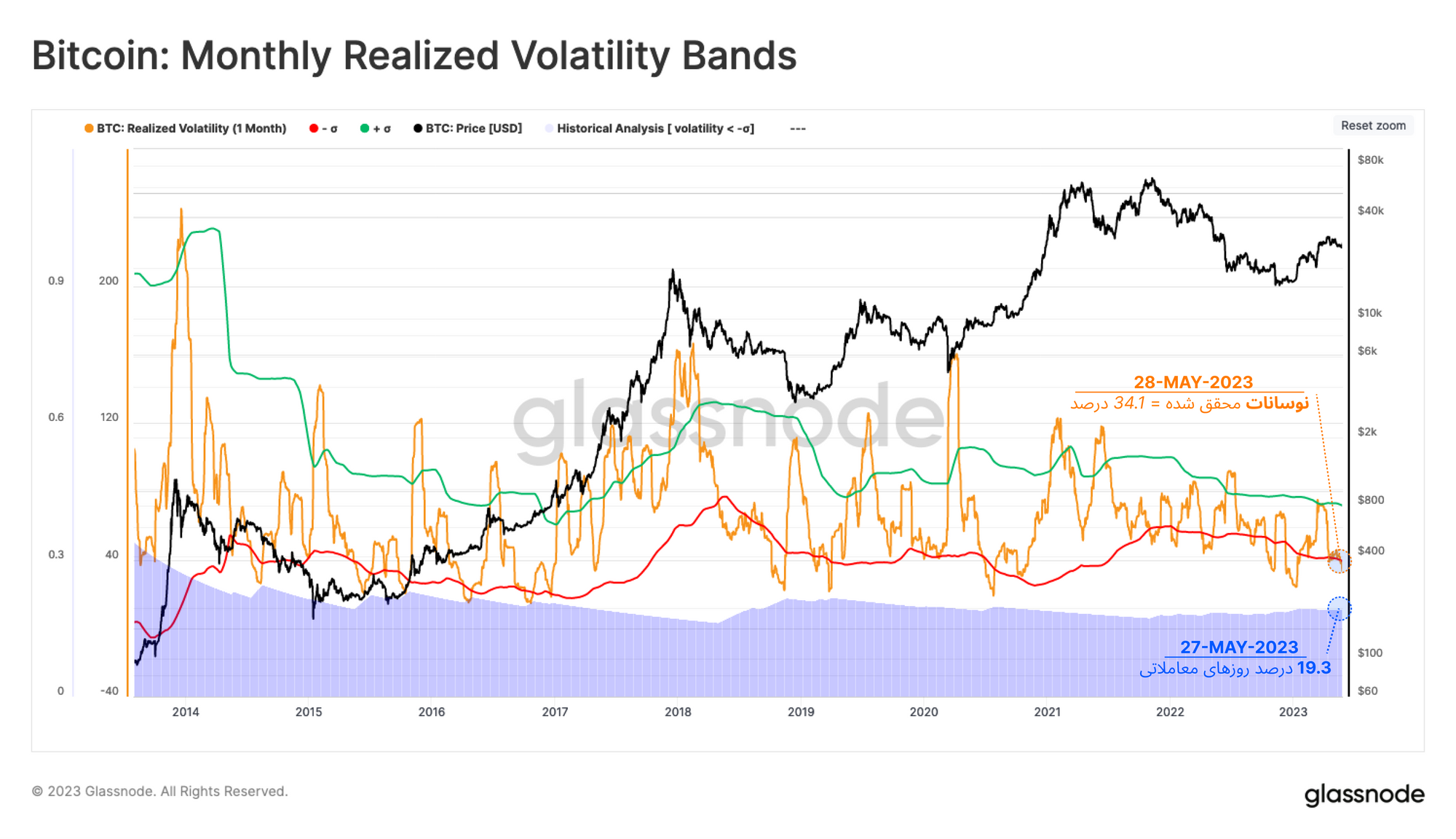

با افت روند بازار، نوسانات ماهیانه بیتکوین نیز با کاهش ۳۴.۱ درصدی دچار افت شده و به محدودهی پایینی معیار Bollinger bands رسیده است. این میزان از افت نواسانات را صرفاً در ۱۹.۳ درصد روزهای معاملاتی بازار مشاهده کردیم؛ بنابراین میتوان در کوتاهمدت وقوع نوسانات شدیدی را برای بازار پیشبینی کرد.

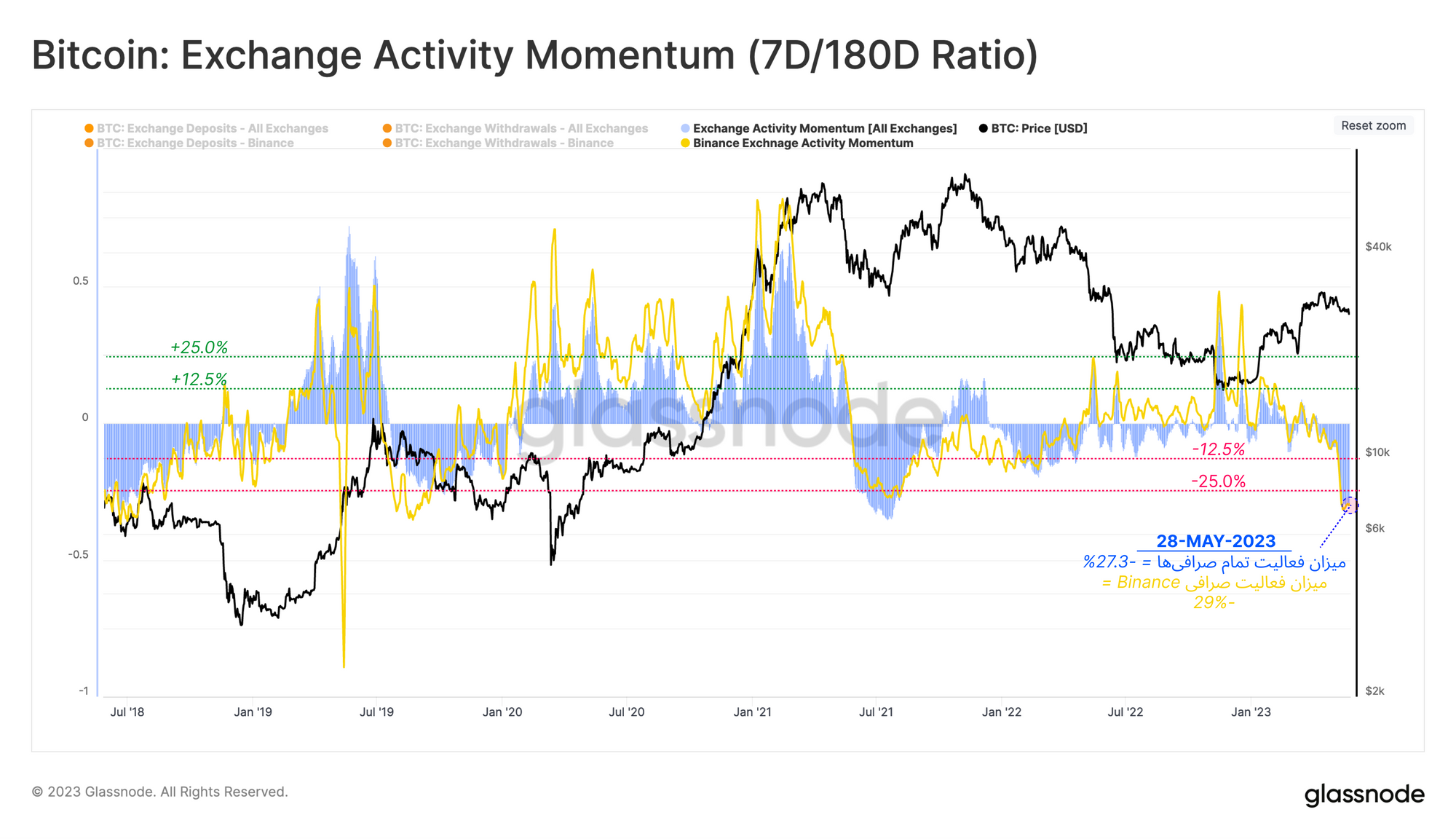

حجم تبادلات شبکه بیتکوین همچنان در پایینترین نواحی خود باقیمانده است و به همین جهت میزان فعالیت بسیار کمی در تبادلات صرافیها مشاهده میکنیم. برای بررسی دقیقتر این مسئله، در نمودار پایین تعداد تراکنشهای واریزی و برداشتی امروز صرافیها را با میانگین ۶ ماهه آن مقایسه میکنیم تا به تصویری جامع از میزان فعالیت صرافیها دست بیابیم.

در این نمودار روند فعالیت تمام صرافیها را در چرخههای مختلف مشاهده میکنیم. 🟦اخیراً فعالیت صرافیها نسبت به شش ماه گذشته، تا ۲۷.۳ درصد کاهش داشته است. اگرچه پایان فعالیت صرافی FTX در ماه نوامبر ۲۰۲۲ تاثیر بسیاری بر میزان تبادلات صرافیها داشت اما اگر میزان فعالیت صرافی Binance را به صورت جداگانه محاسبه کنیم، اخیراً تبادلات این صرافی🟡نیز به میزان تمام صرافیهای دیگر دچار کاهش بوده است که به طور کلی نشان از فعالیت و کمبود حجم نقدینگی بسیار ناچیز صرافیهاست.

ضعف نوسانات بازار و کاهش حجم تبادلات، جهت بازار را به حالتی متعادل سوق داده است . برای بررسی دقیقتر این مفهوم باید میزان سود و زیان بالقوه بازار را مشاهده کنیم.

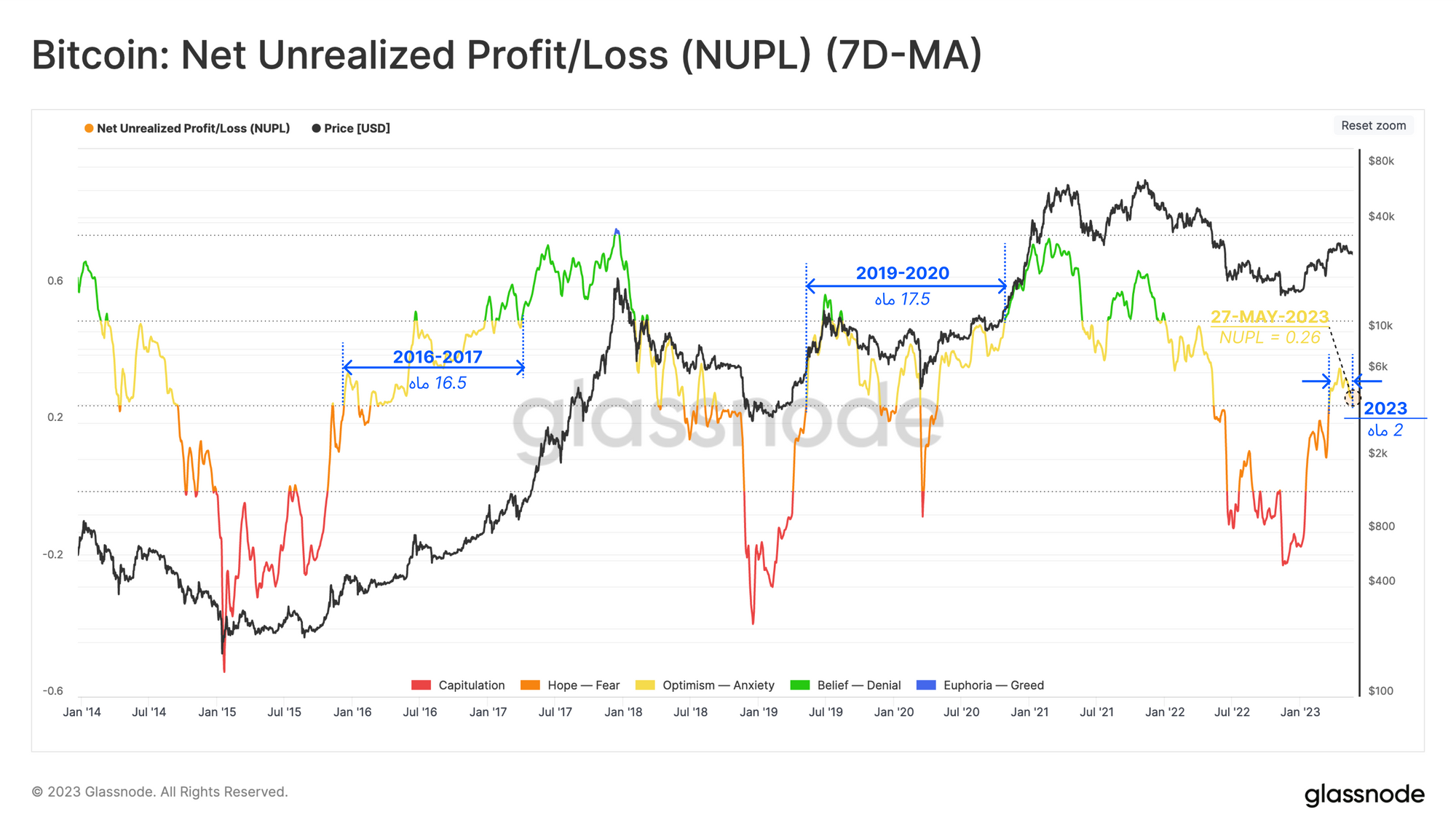

این معیار نشان میدهد که چه میزان از ارزش بازار در حال حاضر به صورت خالص در سود و زیان قرار دارد. همچنین از دیدگاه کلان میتوانیم برای این معیار چهار مرحله مهم در نظر داشته باشیم:

🔴 کفسازی : زیر سطح ۰

🟠 تسلیم و تجدید قوا : بین سطوح ۰ و ۰.۲۵

🟡 ناحیه متعادل : بین سطوح ۰.۲۵ و ۰.۵

🟢فاز صعودی هیجانی : بالای سطح ۰.۵

همانطور که مشاهده می کنید این معیار در حال حاضر در مرحله متعادل 🟡 خود قرار گرفته و به طور کلی ۳۷.۵ درصد روزهای معاملاتی را در این سطح گذرانده است. این معیار اخیرا در اوایل ماه مارس به این محدوده رسیده و در چرخههای قبل نیز حدود ۱۶ ماه را در این ناحیه متعادل گذرانده است.

سطوح مهم روانی

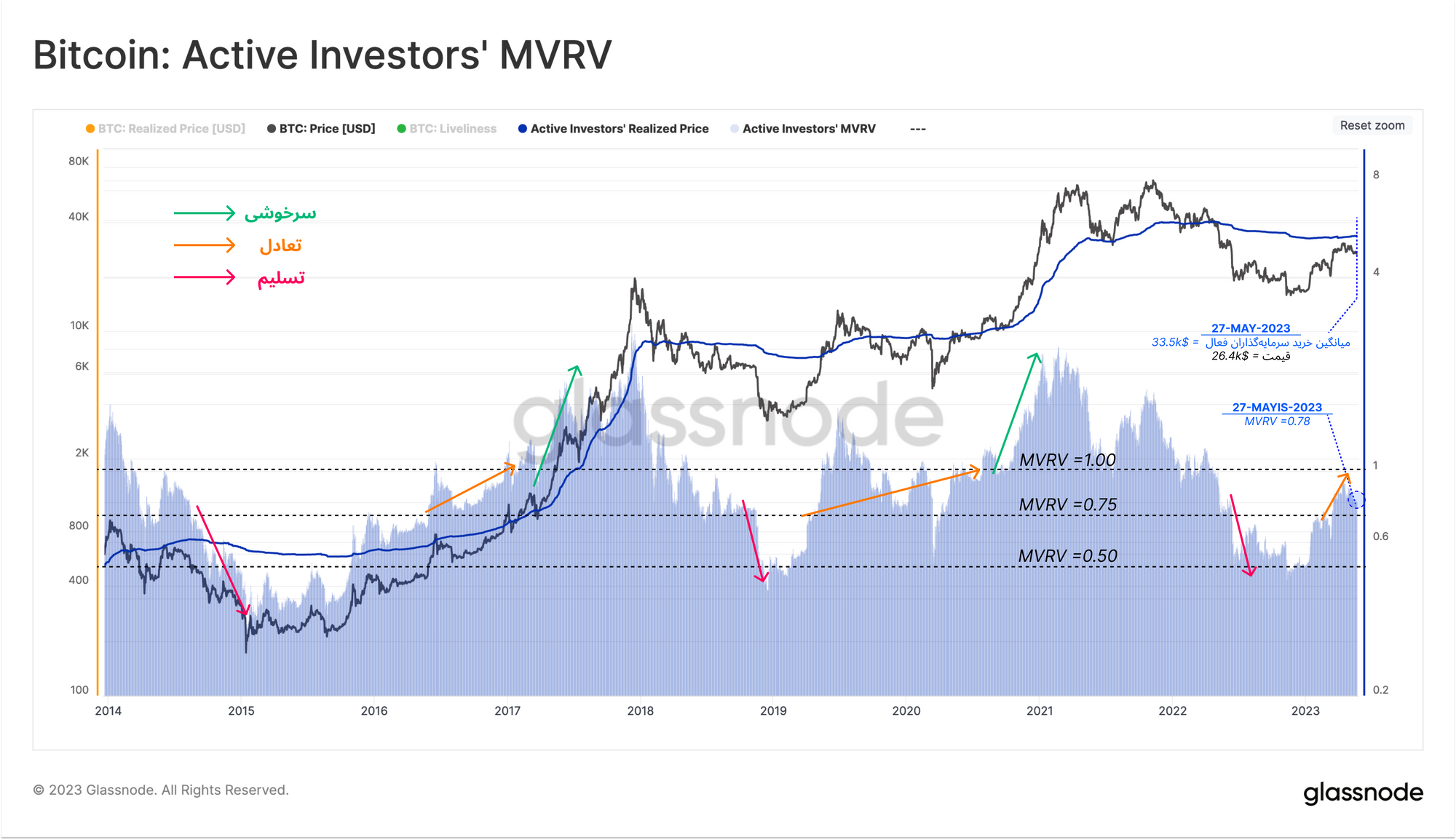

اکنون با توجه به میانگین خرید سرمایهگذاران فعال بازار میتوانیم محدوده نوسانات آتی بازار را مشخص کرده و سطوح قیمتی مهمی که ممکن است واکنش سرمایهگذاران را به دنبال داشته باشد، مشاهده کنیم.

میانگین خرید سرمایهگذاران فعال بازار 🟦 در حال حاضر ۳۳.۵۰۰ دلار است و این سطح نشانگر سرمایهگذارانی است که به صورت فعال در بازار حضور دارند؛ بنابراین میتواند مقصد نوسانات بعدی بازار باشد. اگر معیار MVRV را مختص این سرمایهگذاران در نظر بگیریم؛ مشاهده میکنیم که هماکنون این معیار در سطح ۰.۸۳قرار دارد. این سطح نشان میدهد که بسیاری از سرمایهگذاران چرخه قبل هماکنون در حالت زیان به سر میبرند و برای نقد کردن دارایی خود در انتظار رسیدن به نقطه سر به سر (۳۳.۵۰۰ دلار) هستند.

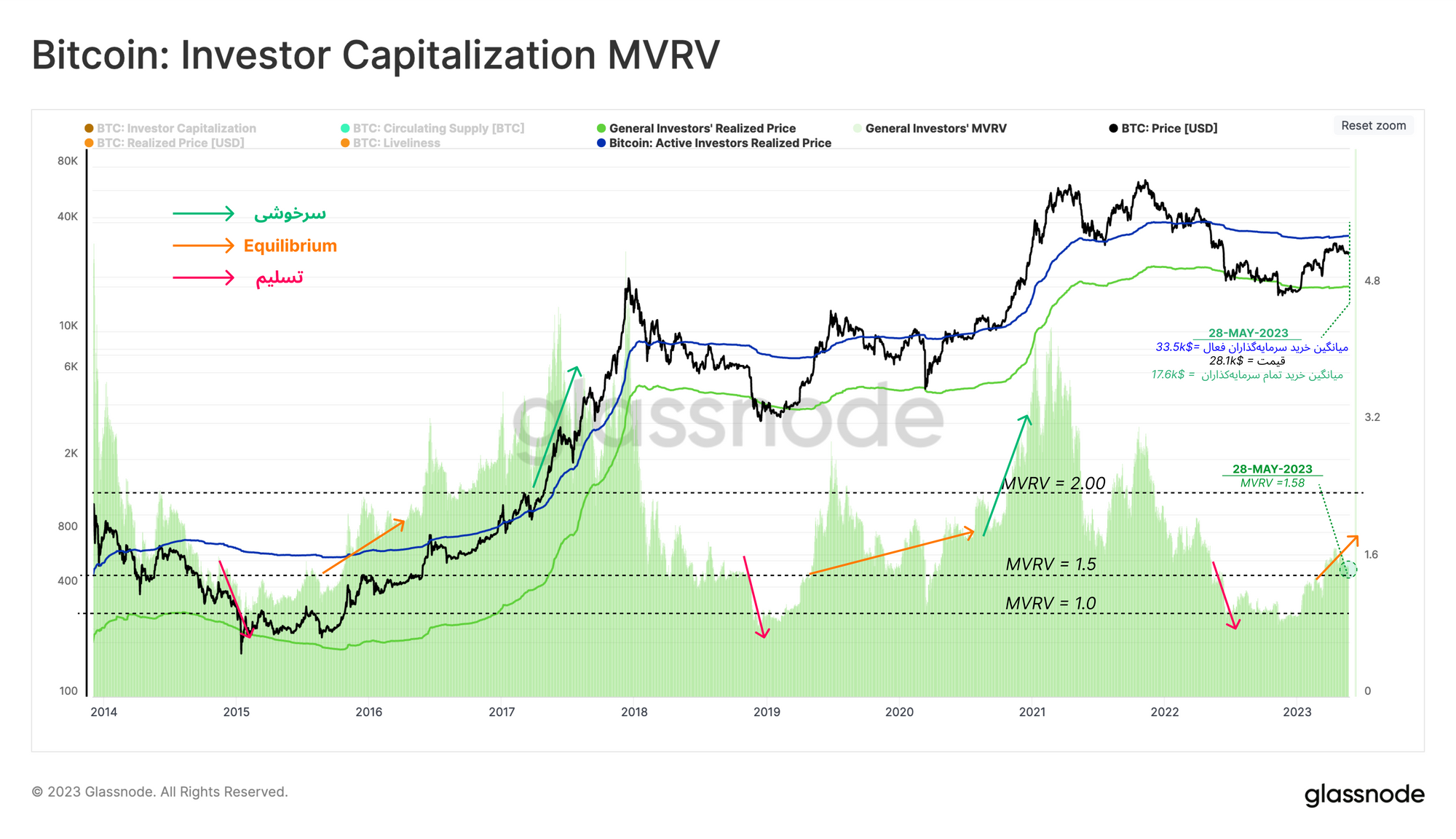

در صورتی که میانگین خرید تمام سرمایهگذاران بازار را از ابتدای تاریخ شبکه بیتکوین (Investor Cap) محاسبه کنیم، سطح ۱۷.۵ هزار دلار حاصل میشود. همانطور که مشاهده میکنید این سطح در ریزشهای عمیق قیمت، مانند ریزش بازار هنگام شیوع COVID در سال ۲۰۲۰، نقش مهمی را در حمایت از بازار ایفا کرده است.

در مارس ۲۰۲۰ قیمت به طور مختصر با این ناحیه برخورد داشته است. اکنون اگر مدل MVRV را مختص معیار Investor Cap در نظر بگیریم؛ یا به عبارتی فاصله بازار را از میانگین خرید تمام سرمایهگذاران بیتکوین محاسبه کنیم، مشاهده خواهیم کرد که در حال حاضر بازار همانند چرخه ۲۰۱۹-۲۰۲۰ در ناحیه متعادل قرار گرفته است.

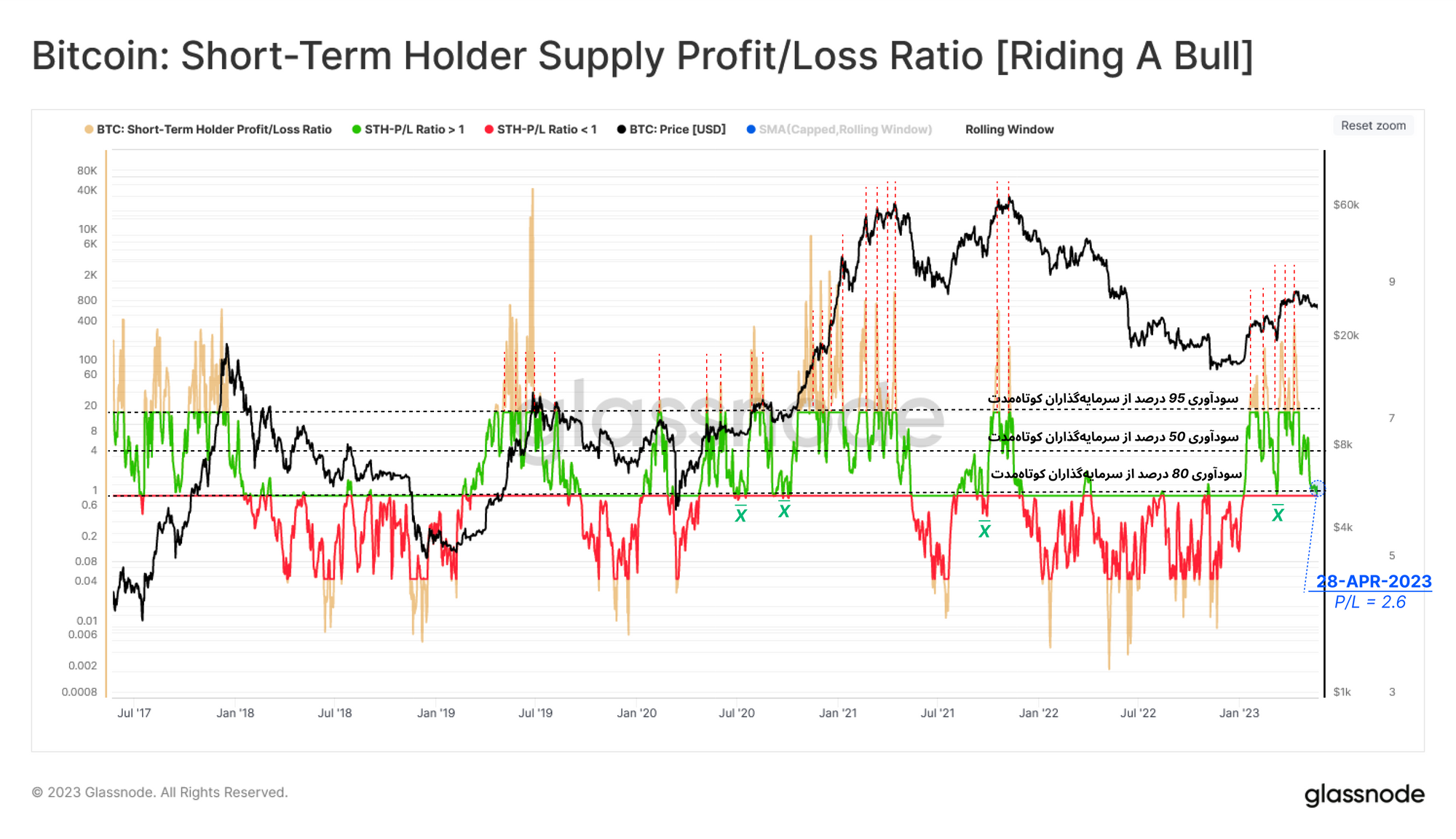

در حال حاضر قیمت با میانگین خرید سرمایهگذاران کوتاهمدت تلاقی پیدا کرده است. به همین جهت، معیارهایی که سود و زیان و نقد نشده بازار را رصد میکنند، هماکنون به ناحیه خنثی رسیده و به همین علت بازار ممکن است به هر جهت نوسان پیدا کند.

سود و زیان بالقوه (نقد نشده) سرمایهگذاران کوتاهمدت به ناحیه ۱ و به عبارتی به ناحیه خنثی خود رسیده است. به این معنا که بین سود و زیان این سرمایهگذاران تعادلی شکل گرفته است. در صورتی که قیمت به زیر این سطح دست پیدا کند، بازار ممکن است با ریزش شدیدتر قیمت مواجه شود. اما بازار معمولاً در فازهای صعودی، سطح ۱ این معیار را به عنوان حمایت میپذیرد.

رصد سرمایهگذاران بلندمدت

در بخشهای قبلی میزان تعادل بازار را مشاهده کردیم؛ در حال حاضر میتوانیم، با دیدگاهی کلان، از طریق چندین معیار آنچین، شرایط کنونی بازار را با چرخههای قبل مقایسه کنیم.

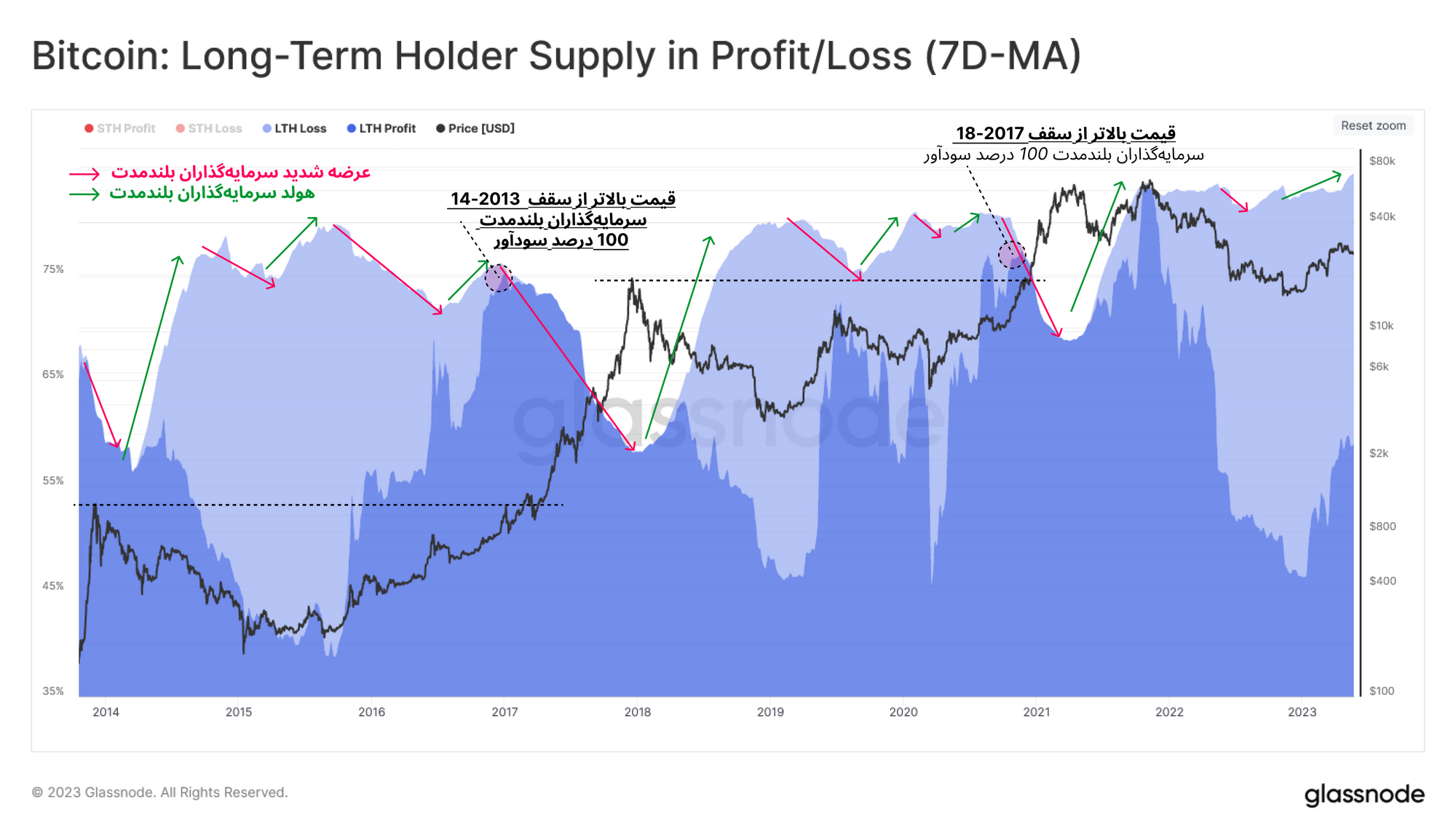

در قدم اول به میزان موجودی سرمایهگذاران بلندمدت توجه داریم. همانطور که مشاهده میکنید، موجودی سرمایهگذاران بلندمدت مطابق با چرخههای مختلف دچار تغییر میشود. طبق نمودار این سرمایهگذاران در مواقعی به هولد سرسختانه دارایی خود پرداخته 🟢 و در مواقع دیگر به شدت دارایی خود را عرضه 🔴 میکنند.

قبل از رسیدن بازار به سقف قیمتی چرخه قبل، سرمایهگذاران بلندمدت برای مدتی طولانی به انباشت میپردازند و تغییر بسیاری اندکی در موجودی آنها مشاهده میشود.

زمانی که بازار از سقف قیمتی قبل عبور میکند، سرمایهگذاران بلندمدت برای عرضهی کوینهای خود انگیزه بیشتری پیدا میکنند و در نتیجه به دلیل خرج کردن دارایی خود در قیمتهای بالاتر، موجودی آنها به شدت کاهش پیدا میکند.

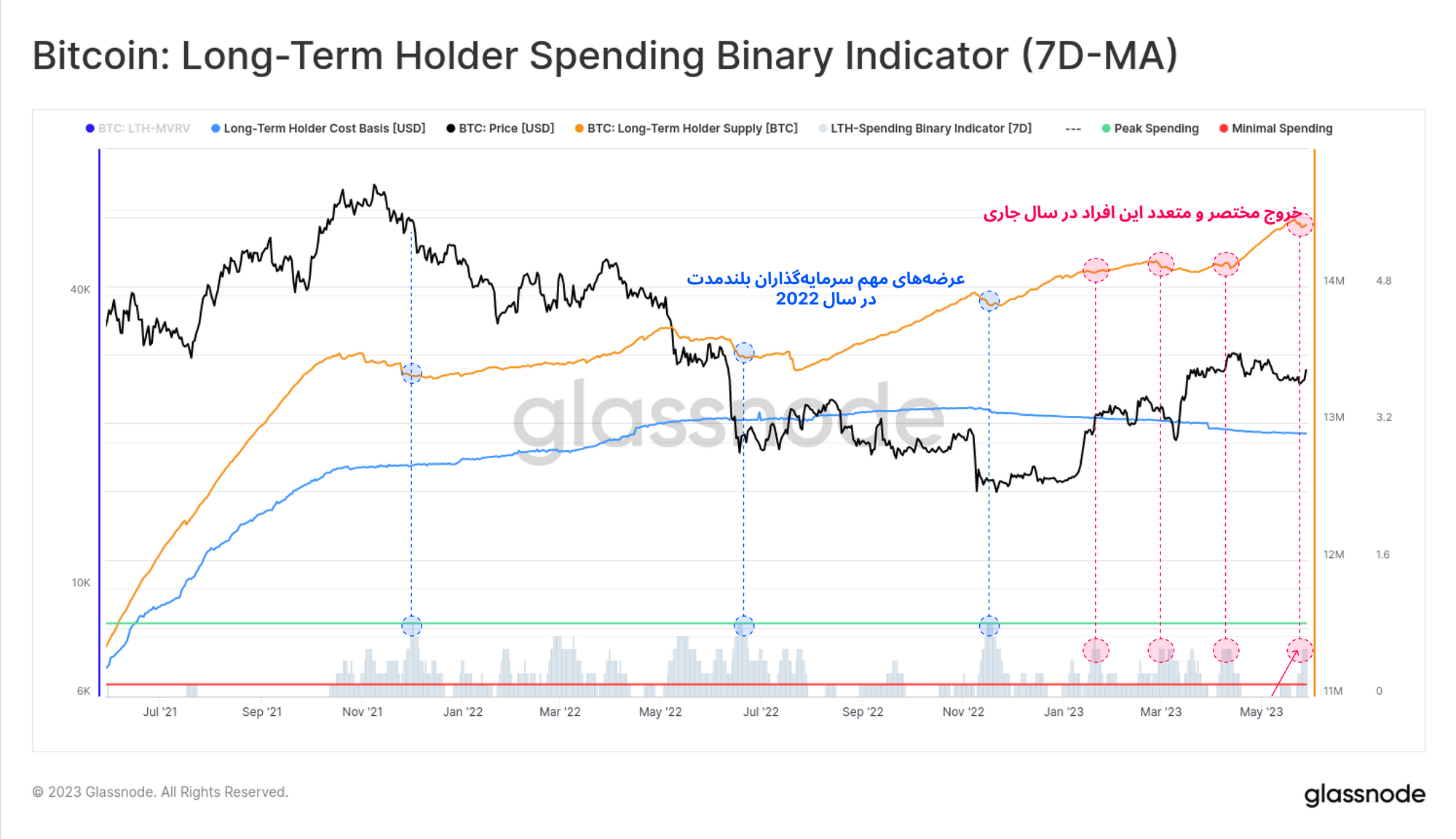

این سرمایهگذاران در فاز نزولی ۲۰۲۲ تاکنون به انباشت پرداختهاند و به دلیل سرسختی این افراد برای هولد کردن در شدیدترین نوسانات بازار، تغییر چشمگیری در میزان دارایی آنها مشاهده نمیکنیم.

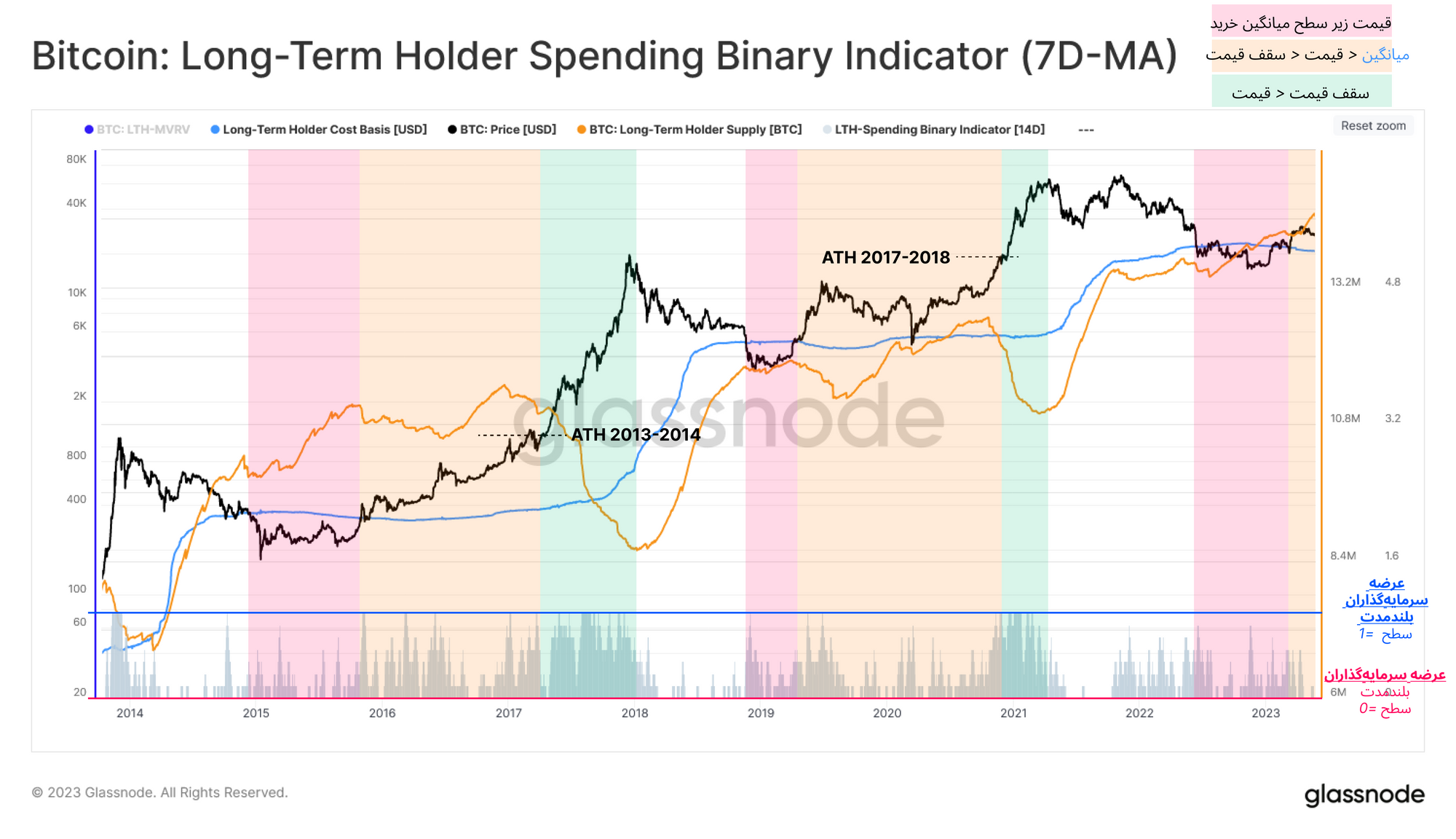

اکنون با استفاده از مشاهدات بالا میتوان ابزاری را گردآورد که از طریق آن رفتار و احساسات بازار با دیدگاهی کلان ترسیم شود. در ابتدا مسیری که بازار از محدوده کفسازی خود تا سقف بازار طی میکند را به سه مرحله تقسیم میکنیم:

🟥کف سازی بازار : قیمت زیر میانگین خرید سرمایهگذاران بلندمدت است.

🟧تعادل بازار: قیمت از سطح میانگین خرید سرمایهگذاران بلندمدت عبور کرده، اما همچنان به سقف چرخه قبلی دست نیافته است.

🟩کشف قیمتهای جدید: قیمت بالای سقف چرخه قبلی قرار گرفته است.

در قدم بعدی عملکرد بازار را با استفاده رفتار سرمایهگذاران بلندمدت (میزان برداشت سود و تسلیم این افراد) میسنجیم. نمودار زیر مشخص میکند که آیا میزان عرضه سرمایهگذاران بلندمدت به حد قابل توجه رسیده است که بتواند میزان دارایی این سرمایهگذاران را کاهش دهد یا خیر.

با استفاده از نمودار زیر میتوان دریافت که در چند هفته اخیرسرمایهگذاران بلندمدت در اصلاح قیمت مقداری از دارایی خود را عرضه کردهاند اما عرضه آنها چندان قابلتوجه نبوده است. از ابتدای سال معمولاً این میزان عرضه را توسط این سرمایهگذاران مشاهده کردهایم.

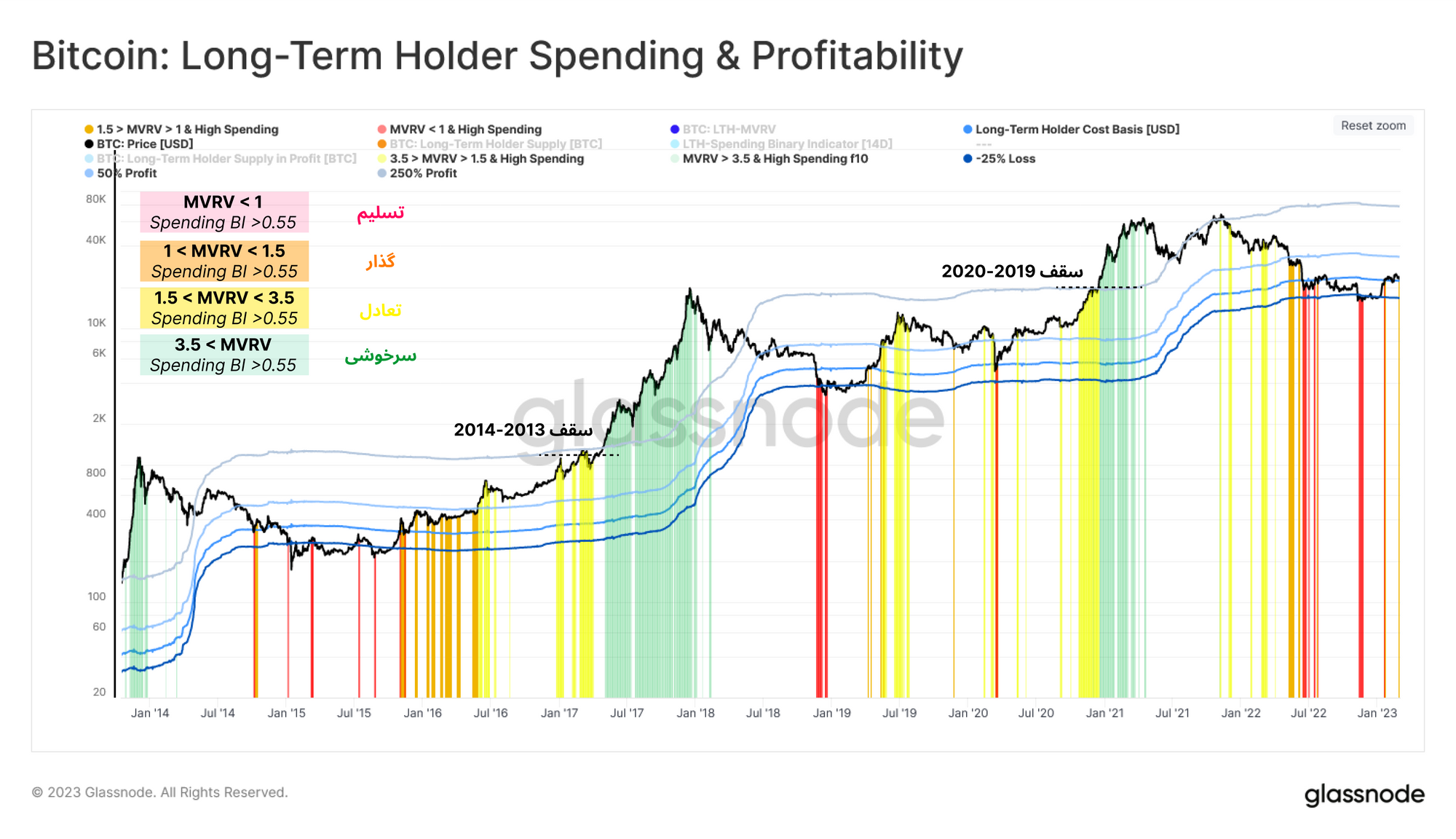

در پایان این گزارش، با استفاده از دو معیار قبل، جو روانی بازار را به چهار مرحله تقسیم کرده و در هر مرحله عرضه شدید سرمایهگذاران بلندمدت را رصد میکنیم.

🟥تسلیم سرمایهگذاران: در این مرحله قیمت پایینتر از سطح میانگین خرید سرمایهگذاران بلندمدت قرار دارد و به همین جهت بسیاری از سرمایهگذاران به دلیل فشار مالی، کوینهای خود را میفروشند.

🟧مرحله گذار: در این مرحله بازار اندکی از میانگین خرید سرمایهگذاران بلندمدت فاصله میگیرد و این افراد مرتبا بخشی از دارایی خود را عرضه میکنند.

🟨مرحله متعادل: پس از عبور بازار از مرحله کفسازی در فاز خرسی، تعادلی میان عرضه و تقاضا در بازار شکل میگیرد؛ به طوری که نقدینگی بازار و زیان افرادی که در چرخههای گذشته وارد بازار شدند، به طور همزمان کاهش پیدا میکند. در این مرحله معمولاً سرمایهگذاران بلندمدت در رالیهای کوتاهمدت ناگهانی و یا اصلاحات قیمتی، کوینهای خود را میفروشند.

🟩مرحله سرخوشی: در این مرحله سرمایهگذاران بلندمدت به صورت میانگین دارای ۲۵۰ درصد سود هستند و با ورود بازار به فاز هیجانی و سرخوشی انگیزه بیشتری برای عرضه سنگین داراییهای خود مییابند.

با توجه به شرایط فعلی، این سرمایهگذاران اخیراً به مرحله گذار 🟧 قدم گذاشتهاند و به صورت محدود به عرضه کوینهای خود پرداختند. به طور کلی بازار در هر جهتی به حرکت خود ادامه دهد، ما با استفاده از این ابزار میتوانیم از دیدگاه سرمایهگذاران بلندمدت، نواحی اشباع خرید و فروش بازار را شناسایی کنیم.

مرور هفته

اگرچه بازار بیتکوین همگام با بازار کالاهای اساسی در حال اصلاح قیمت است، اما در سال ۲۰۲۳ همچنان عملکرد بهتری نسبت به داراییهای دیگر نشان داده است. سرمایهگذاران بیتکوین اکنون از دشوارترین مراحل فاز خرسی عبور کرده و به تعادلی دست یافتهاند که ممکن است بازار را به هر جهتی سوق دهد.

با توجه به نوسانات ضعیف و فشردگی قیمت در شرایط فعلی، به نظر میرسد که این حالت پایدار، عمر چندانی نداشته باشد و این تعادل به زودی درهم شکند. در واکنش به این شرایط، برای شناسایی نواحی مهم بازار و بررسی رفتار سرمایهگذاران بلندمدت، چندین ابزار گردآوردیم تا رفتار آتی بازار را دقیقتر رصد کنیم.

· ما را در توییتر دنبال کنید.

· به کانال تلگرامی ما بپیوندید.

· برای تحلیل و گفتگو بیشتر به فروم گلسنود مراجعه کنید.

· برای مشاهده معیارهای on-chain، به استودیو گلسنود مراجعه کنید.

· برای دریافت پیامهای هشدار خودکار از طرف معیارهای on-chain و فعالیت صرافی ها، به صفحه توییتر پیامهای هشدار مراجعه کنید.

این هفتهنامه قصد هیچ نوع توصیه مالی و سرمایهگذاری ندارد و تمامی این دادهها صرفاً به جهت اطلاعرسانی منتشر شده است. بهتر است هیچ نوع تصمیم مالی از این اطلاعات اخذ نشود و مسئولیت تمام تصمیمات مالی شما صرفاً به عهده شخص شماست.